ИНВЕСТИЦИИ

Лукойл мысли

- 30 ноября 2025, 12:17

- |

Несколько дней собирался с силами написать свои мысли по Лукойл, но все не хватало времени. Теперь, наверное, это уже не столь актуально, но все же поделюсь.

В последние недели, видел очень много уныния по поводу Лукойла. И это понятно — нас продолжают пытаться гасить экономически, поскольку физически (на поле боя) это сделать не в состоянии (даже собравшись половиной мира, будто стая гиен). Даже в самом худшем случае, мы отправимся в рай.

И даже не смотря на четвертый год попыток, выключить нас из мировой экономики, и оставить без средств существования, мы держимся. И держимся откровенно неплохо. Большинство населения, настолько не замечают специальной военной войны, что не устают ныть по любому поводу и без. Для сравнения, я рекомендую им изучить, как жили, например, в период ВОВ, хотя конечно сравнение будет и не очень корректное.

Итак, мы отлично держимся, великолепно держится и наша финансовая система. Денег не хватает, но мы не скатились в гиперинфляцию и деньги пока не обесценились втрое. И при этом, очередной пакет санкций, вызвал у инвесторов просто невероятное уныние. Это странно.

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 1 )

Кино и немцы

- 30 ноября 2025, 12:05

- |

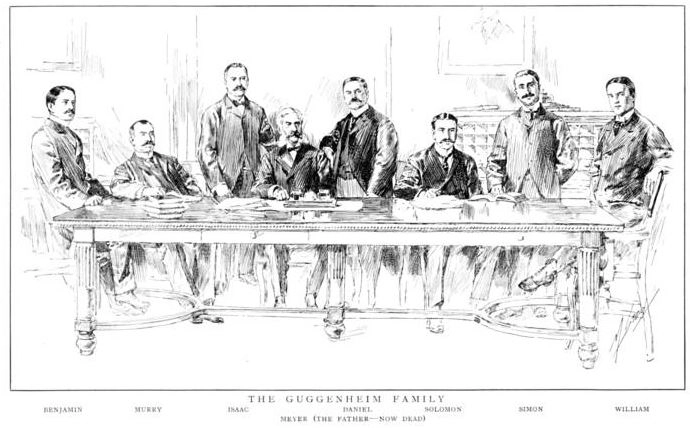

Майер Гуггенхайм, гражданин Швейцарии ашкеназского еврейского происхождения, прибыл в Соединённые Штаты в 1847 году. Его фамилия происходит от названия эльзасской деревни Гугенхайм.

( Читать дальше )

Компании которые выплатят дивиденды до конца года

- 29 ноября 2025, 19:36

- |

Ноябрь подходит к концу и вот остается один месяц, чтобы завершить 2025 год. Поэтому я составил подборку акций которые заплатят дивиденды до конца года и помогут вам накрыть праздничный стол и купить новогодние подарки. В основном это выплаты за 1 полугодие 2025 года и за 9 месяцев 2025 года. Зимний дивидендный сезон объявляю открытым! Сохраняй пост, чтобы не потерять!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Дивидендная доходность актуальна на 29 ноября, далее доходность может изменяться.

⭐Henderson

Размер выплаты: 12 руб

Див.доходность: 2.27 %

Последний день покупки: 1 декабря

Акций в портфеле не имею, но магазин одежды хороший, иногда здесь что-то да покупаю принося выручку компании.

⭐Акрон

Размер выплаты: 189 руб

Див.доходность: 1,03%

Последний день покупки: 8 декабря

Компания по-моему субъективному мнению не расчитана на частного инвестора, если хотите иметь в портфеле компанию с удобрениями, то лучше смотрится Фосагро.

( Читать дальше )

Безрисковая ставка на сейчас: Фонды ликвидности

- 29 ноября 2025, 16:29

- |

Легкий субботний пост в конце ноября 2025 г.

Констатирую актуальную доходность фондов ликвидности по периодам на сейчас, как есть.

( Читать дальше )

Мои публичные стратегии. Ноябрь 2025

- 29 ноября 2025, 16:13

- |

На этом фоне мои ультраконсервативные стратегии работали в режиме «сохранить и аккуратно прирастить капитал, не играя в угадайку».

По итогам месяца и в целом все они показывают положительную динамику нарастающим итогом — без попыток ловить максимумы и дно рынка, а за счёт дисциплины, диверсификации и контролируемого риска.

1. Стратегия «Трендовый Компас»

www.tbank.ru/invest/str...

www.tbank.ru/invest/str...( Читать дальше )

Реинвестировал дивиденды

- 29 ноября 2025, 13:51

- |

В отличии от моих довольно консервативных, регулярных, ежемесячных приобретений, дал себе чуть больше воли. Все же, дивиденды воспринимаются мозгом, несколько иначе, чем кровно заработанные средства.

Докупил следующие позиции:

БСП 10 шт

Хэдхантер 1 шт

Т-Техно 1 шт

Новатэк 3 шт

МТС 10 шт

Транснефть-п 3 шт

Россети Центр 5000 шт

Алроса 80 шт

Яндекс 1 шт

Татнефть-п 6 шт

Астра 10 шт

Распадская 20 шт

Сургутнефтегаз-п 50 шт

Лукойл 1 шт

Газпром 20 шт

ВТБ 13 шт

Продано:

- ДиМ 170 шт

В этом году осталось одно пополнение портфеля. С дивидендами, на которые многие надеяться, пока не понятно. Посмотрим. В воздухе вновь повеяло договорнячком...

16.11.2025 Станислав Райт — Русский Инвестор

Розовый пони или Гуру хренов 2

- 29 ноября 2025, 11:10

- |

В моей статье есть информация о шансах, кому-то может повезти, также как кому-то везет выйграть в лотереи джекпот.

Давече общались с Дорогой редакцией(bytopic) в моем блоге об их новом инструменте Гуру рынка(не реклама, поэтому без ссылки), ответы меня поразили, что на голубом глазу, мне такое говорят.

Спасибо, я не поленюсь и напишу статью для всех об этом заблуждение, вот оно(выделено цветом)

По их словами — высокий рейтинг в их лотереи свидетельствует о способности участника генерировать прибыль, итак, давайте обратимся к мировой статистике рассмотрим и подумаем, а сколько вообще таких Гуру от общего числа на исследуемых рынках хоть на сколько-то длительном горизонте, которые реально могут генерировать прибыль, а потом подумаем, а зачем такому специалисту это?

И что мы тут увидим

статистически значимое большинство управляющих (около 80-90%) не могут последовательно превосходить рынок (свой бенчмарк) на горизонтах в 5, 10 и более лет, то есть приблизиться к средней доходности всего рынка акций. Количество тех, кого можно назвать «гуру» с статистически значимым результатом, исчезающе мало.

( Читать дальше )

Ленэнерго префы: а стоит ли брать сейчас в портфель?

- 29 ноября 2025, 10:30

- |

Вчера, за кружкой пенного, вышел спор с одним из коллеги по теме инвестиций в российский рынок ценных бумаг 😊 Я аргументированно (а как без этого) «топил» за преимущество корпоративных облигаций перед акциями. В ответ коллега сказал

— «А хочешь я тебе покажу одну идею?»

Я: «Покажи».

Итогом показа стала привилегированная акция Ленэнерго, она же LSNGP. А уж раз попала мне на глаза и мою программу расчета рисков и доходностей, то разберу публично.

Априорно, зная графики, в этом разборе хочу показать некоторый фундаментал компании с целью оценки потенциала роста котировок бумаги:

Коэффициент P/E: 5,67

Рентабельность активов: 7,8%

Рентабельность собств. Капитала: 11%

Явно не самые выдающиеся показатели по извлечению доходности из активов. Рыночная стоимость компании составляет 5,67 годовых прибылей.

Посмотрим на дивиденды. В 2024 выплата на акцию составила 22,5 руб, в 2025 – 25,9, исходя из такой динамики предположим выплату в 2026 порядка 30 рублей. При текущей стоимости акции потенциальная дивдоходность составляет порядка 11%. (НДФЛ естественно не учитываю)

( Читать дальше )

💊 «Озон Фармацевтика»: ударные темпы роста и что ждет инвесторов в 2026 году

- 28 ноября 2025, 21:18

- |

Ведущий российский производитель дженериков, «Озон Фармацевтика», продолжает демонстрировать впечатляющие результаты. По итогам 9 месяцев 2025 года компания не просто растет — она увеличивает темпы, значительно опережая средние показатели по фармацевтическому рынку. Что стоит за этим рывком и как выстроена стратегия компании для будущего роста? Давайте разберемся.

📊 Результаты 9М 2025: цифры говорят сами за себя

Финансовые показатели компании свидетельствуют не только о росте, но и о повышении эффективности бизнеса.

Показатель / Значение за 9М 2025 / Динамика г/г

Выручка / 21,4 млрд руб. / +28%

Чистая прибыль / 3,4 млрд руб. / +50%

Скорректированная EBITDA / 7,7 млрд руб. / +34%

Валовая прибыль / 9,7 млрд руб. / +33%

Рентабельность по EBITDA / 36,1% / +1,6 п.п.

( Читать дальше )

🛢 Роснефть — а что если купить сейчас?

- 28 ноября 2025, 20:29

- |

Продолжаю искать рациональные идеи «топе» акций российских акций, популярных в портфелях частных инвесторов по данным MOEX. 4 позиции я уже разобрал, кроме условного Сбера пока на заметку взять нечего. Идем далее по списку, номер 5 – Яндекс, торгуется на Мосбирже менее года, статистики совсем мало, пропускаю. Далее №6 у нас Роснефть.

Для статистического анализа доходности и рисков воспользуюсь, как обычно, дневными котировками Close, импортированными с MOEX на горизонте за два года: период: 27.11.2023 — 27.11.2025.

Статистический анализ исторических Close я провожу с корректировкой на дивиденды (Adjusted Close), и кстати, выгодно отличаясь от GAZP, ROSN платит дивиденды! Не спрашивайте какие, но платит же. Причем, с точностью прямо до копейки: 29.07.2024 – ровно двадцать девять рублей нуль одну копейку извольте получить, господа инвесторы на одну свою акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал