ИНВЕСТИЦИИ

❗️❗️Глоракс – каковы перспективы после IPO?

- 02 декабря 2025, 20:48

- |

Как вы сами видите, акции компании сейчас торгуются ниже цены размещения на IPO, составлявшей 64 рубля за бумагу, и связано это с тем, что при выходе на первичное размещение акции компании были оценены справедливо, в то время как у многих других компаний в секторе был очень хороший расчетный потенциал роста.

Если говорить про их перспективы, то с одной стороны, компания демонстрирует в последние годы впечатляющие темпы роста. Но с другой — за этим скрываются серьезные риски: высокая долговая нагрузка, зависимость от льготной ипотеки, низкое качество прибыли — более 60% приходится на разовую сделку M&A. Агрессивная стратегия роста на фоне высокой долговой нагрузки и ранней стадии освоения региональных рынков делает инвестиционную историю компании крайне рискованной. В лучшем случае, если компании удастся справиться с этими вызовами, ее потенциал роста для акционеров, как следует из общей ситуации с IPO, может остаться скромным.

Поэтому, по-нашему мнению, у компании есть существенные риски, и она может не справиться с поддержанием прошлых темпов роста, что может привести к дополнительной негативной переоценке акций компании рынком.

( Читать дальше )

- комментировать

- 503

- Комментарии ( 0 )

Новатэк: стоит ли брать сейчас в портфель?

- 02 декабря 2025, 19:58

- |

Продолжаю «просеивать» «топ» акций российских акций, популярных в портфелях частных инвесторов по данным MOEX. Топ надо сказать, довольно специфический, и после ROSN там идет… VTB. Да уж, поискать контору с менее «подмоченной» инвестиционной репутацией еще надо поискать, так что сразу пропускаю. Далее по списку – «Новатэк», NVTK.

«НОВАТЭК» занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Основной доход получает от реализации природного газа и продуктов переработки стабильного газового конденсата, а также, в меньшей степени, от реализации других жидких углеводородов.

Сектор, соответственно – нефтегазовый. В свете санкционной политики, к нефтегазовому сектору в горизонте ближайших 3-х лет (а весьма вероятно и далее) лично я отношусь скептически.

Посмотрим на дивиденды. Ничто так не красит эмитента, как регулярные и щедрые дивиденды! В рассматриваемом случае с регулярностью все отлично – 4 выплаты за крайние 2 года. Суммарная выплата в 2024 – 79,6 руб, в 2025 – 82,15 руб. При текущей цене в 1180, прогнозная дивдоходность на следующий год – 82,15/1180 =6,9%. Такая себе история даже по сравнению с ROSN.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 02 декабря 2025, 19:49

- |

👉 Как и ожидалось, на факте встречи рынок двинулся вниз. Поехать выше рынок может только если выйдут позитивные новости. В ином случае, драйвера для роста нет.

Мое мнение по рынку такое же:

💯 Я все также жду падение, но по двум сценариями. Первый вариант это коррекция с плюс минус текущих, в сторону 2600. Или же как вариант: выход очередных новостей и на них рост к 2740-50, и уже от туда коррекция к 2700, 2650, 2600.

Завтра утром напишу, с каким инструментами буду работать. На сегодня все получается так.

Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Рынок движется эмоциями, а не графиками.

- 02 декабря 2025, 19:02

- |

Страх, жадность и неопределённость участников формируют повторяющиеся паттерны движения цены.

Понимание поведения толпы помогает предугадывать реакции цены на новости и события. Трейдер, который контролирует эмоции и учитывает психологию участников, действует более осознанно и предсказуемо.

Контроль собственных эмоций и анализ психологии рынка — ключевой фактор стабильности и профессионализма.

🧩 Что за зверь — дюрация? 💡

- 02 декабря 2025, 17:53

- |

В любой компании есть свой «тайный показатель», который знает всё про риски и поведение цены облигации. Но мало кто в него вникает. Даже профи иногда морщатся, будто увидели формулу по квантовой физике. А ведь дюрация — это не страшно. Это логично. И очень полезно, особенно когда на горизонте — возможное снижение ключевой ставки.

📉 Время разбирать на пальцах.

⏱️ Что такое дюрация

Дюрация — это «взвешенный срок ожидания ваших денег». То есть через сколько лет в среднем инвестор вернёт вложенные деньги, учитывая все купоны и погашение.

Если объяснять совсем просто: у облигации есть поток платежей — купоны и финальная выплата номинала. Дюрация показывает, как быстро этот поток вернёт вам весь вложенный капитал.

🔍 Пример на бытовом уровне

Есть две корпоративные облигации:

— Бумага А платит частые и крупные купоны.

— Бумага B платит маленькие купоны, зато погашение очень далеко.

У бумаги А деньги возвращаются быстрее → дюрация ниже.

( Читать дальше )

Черкизово | Конференция PROFIT 5.0

- 02 декабря 2025, 17:39

- |

👨🏻🏫 Докладчики: Олег Заков (коммерческий директор) и Евгений Наумцев (директор по стратегии)

📎 Ссылка на презентацию

Тезисы из выступления:

📌 Имеют лидирующие позиции на рынке по многим направлениям (на фото есть детали).

📌 Увеличивают вертикальную интеграцию (зерно, масло, экспорт, фудсервис) и наращивают объемы производства для роста выручки (через повышение маржинальности и экономии за счет эффекта масштаба).

📌 Прибыль до налогов в 2025 заявляют в 50+ млрд рублей.

📌 Доля высокомаржинальной продукции уже 60%+. Хотят довести до 70%.

📌 Планируют к 2029 году увеличить долю выручки от экспорта до 12% (9% в 2024) и долю в Фудсервисе до 17% (11% в 2024).

📌 В числе стратегических задач выделяют развитие экспорта и географическую экспансию на восток страны.

📌 Лидируют на рынке мяса в РФ с долей в 8,6% (данные за 2023).

📌 Рынок мяса в 2025 году вырастет до 2,7 трлн рублей (+8% год к году).

📌 Бренды Группы присутствуют во всех федеральных сетях. Фокусируются на «Петелинке», но продвигают и остальные свои бренды.

( Читать дальше )

Когда Астра сможет платить больше дивидендов ⁉️

- 02 декабря 2025, 16:59

- |

💭 Выясняем, почему компания пока придерживается консервативной дивидендной политики, и оцениваем перспективы увеличения выплат в контексте общей стагнации сектора...

💰 Финансовая часть (3 кв 2025)

📊 Рост доходов составил всего 4% относительно аналогичного периода прошлого года, однако одновременно произошел значительный рост издержек производства — на 36%. Вследствие этого прибыль до уплаты процентов, налогов, износа и амортизации (EBITDA) снизилась на 35% по сравнению с предыдущим годом, достигнув уровня 634 миллиона рублей. Основной причиной ухудшения результатов стало снижение темпов роста продаж.

🧐 Третий квартал стал вторым подряд периодом слабых показателей компании, первый же квартал, несмотря на замедление отрасли, пока ещё выглядел сравнительно уверенно. Замедление рынка информационных технологий существенно затронуло и компанию Астра, фактически остановив её дальнейший рост доходов. Тем не менее руководство рассчитывает на восстановление позитивной динамики по итогам четвертого квартала 2025 года.

( Читать дальше )

Курс доллара продолжит снижение?

- 02 декабря 2025, 16:39

- |

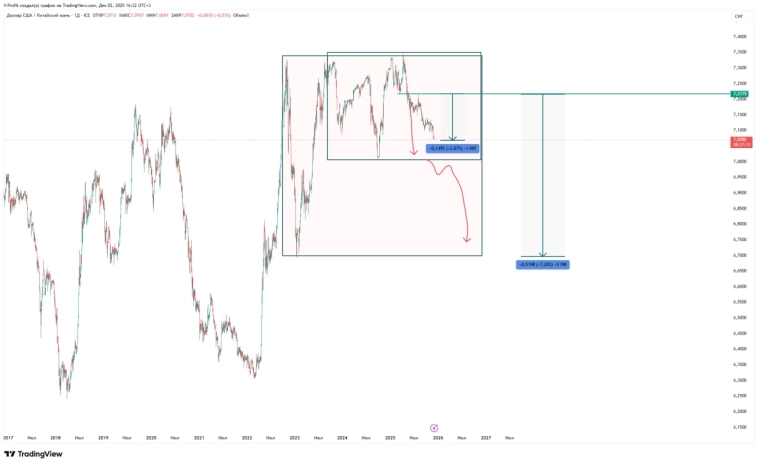

📊 Анализ #USDCNY: Юань продолжает укрепляться

Текущая ситуация

Доллар к юаню падает второй месяц подряд и уже 6 месяцев демонстрирует слабость. С начала 2025 года доллар потерял 3,1% против юаня — это лучшая годовая динамика юаня с 2020 года.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

Текущий курс: ~7,07-7,08 (минимум с июня 2024)

Формируется боковик с тенденцией к продолжению снижения. Ваш прогноз полностью соответствует технической картинкe и фундаментальным факторам.

🎯 Целевые уровни

Ближайшая цель: 7,00 (психологический уровень + поддержка)

📈 Факторы укрепления юаня

Позитивные для юаня:

✅ Сделка США-Китай: пошлины снижены с 145% до 30% (США) и с 125% до 10% (Китай)

✅ ФРС снижает ставки — ослабляет доллар

✅ Профицит текущего счета Китая поддерживает валюту

✅ Рост китайских акций — приток капитала

✅ Сезонный фактор: экспортеры закрывают сделки в конце года

Сдерживающие факторы:

⚠️ НБК сдерживает укрепление через фиксинги (цель — не дать сильно вырасти)

( Читать дальше )

Минэнерго и Минфин договорились о направлении выплаченных государству дивидендов электроэнергетических компаний на инвестиции — замминистра энергетики Евгений Грабчак

- 02 декабря 2025, 16:15

- |

◾ Минэнерго и Минфин достигли точечных договорённостей по некоторым вопросам источников финансирования электроэнергетики, рассказал журналистам замминистра энергетики Евгений Грабчак в кулуарах МФЭС‑2025.

◾ «По некоторым вопросам точечные договорённости есть. Например, программы повышения надёжности. Там это как раз из дополнительных доходов происходит. И объём субсидии завязан на дополнительные доходы», — сказал Грабчак.

◾ Замминистра также отметил и вопрос дивидендов.

«Те же дивиденды, мы частично пробуем с дивидендами „РусГидро“, „Россетей“. Решения вам все известны. Всё это идёт в инвестиции. Есть уже поручение президента», — сказал Грабчак.

◾ В октябре 2025 г., представляя на комиссии Госсовета по энергетике ряд мер по финансированию отрасли, Грабчак отметил, что одним из источников могут стать дивиденды, выплаченные энергокомпаниями в пользу РФ.

◾ «Государство — акционер некоторых компаний. И мы справедливо сейчас с Минфином обсуждаем, что после того, как дивиденды выплачены акционеру, часть этих дивидендов — или все — направить на инвестиционный ресурс», — сказал тогда Грабчак.

( Читать дальше )

Инвестиционный потенциал Аэрофлота

- 02 декабря 2025, 13:54

- |

🧮 Флагман отечественной авиации представил вчера отчетность по МСФО за 9 мес. 2025 года и провёл традиционный конференц-звонок, предоставив нам хорошую возможность детально ознакомиться с ключевыми показателями.

📈 Выручка компании с января по сентябрь прибавила на+6,3% (г/г)до 676,5 млрд руб. Рост был обусловлен увеличением среднего чекаи пассажирооборота. Несмотря на отмену ряда рейсов и временные ограничения воздушного пространства в ряде российских регионов, компания перевезла 42,5 млн пассажиров — показатель, сопоставимый с результатами прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал