ИНВЕСТИЦИИ

Проклятие среднего игрока

- 13 марта 2019, 12:45

- |

Давайте обобщим мысль в важном рисунке (нарисовано наспех, как курица лапой, знаю – но лучше куриной лапой по делу, чем красиво всякую ересь). Чего ждать среднему участнику от биржи в частности, и инвестирования вообще.

Нулевая реальная доходность будет центром распределения, обратим внимание на отклонение доходности как вправо, так и влево. Вертикальная ось – годовая доходность (реальная с учетом инфляции), горизонтальная – вероятность ее получить. Если в игру начнут играть реальные люди, вероятность будет реальным процентом тех, кто получит тот или иной результат. Рисунок грубый. Нам сейчас не важна точность, важна идея. Для начала фиксируем, что ноль — центр распределения. Именно к нулевой доходности будет стремится безрисковая ставка, чуть выше (но не более 2-3%) даст покупка индекса со всеми налогами, комиссиями и т.д. Срочный рынок же, как известно, вообще игрока с отрицательной суммой, здесь мы ему даже польстим.

( Читать дальше )

- комментировать

- 6.2К | ★30

- Комментарии ( 77 )

Для вас инвесторы. Рынок с 1872 по 2018 год. Редкая информация, бесплатно от меня.

- 12 марта 2019, 16:06

- |

Вот прям бесплатно от слова ВООБЩЕ только для вас пользуйтесь, анализируйте.

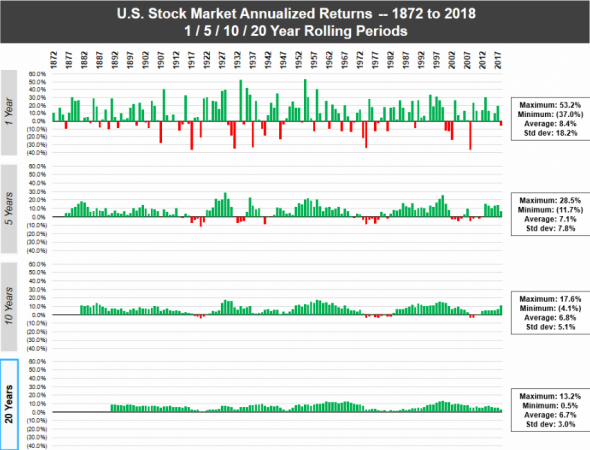

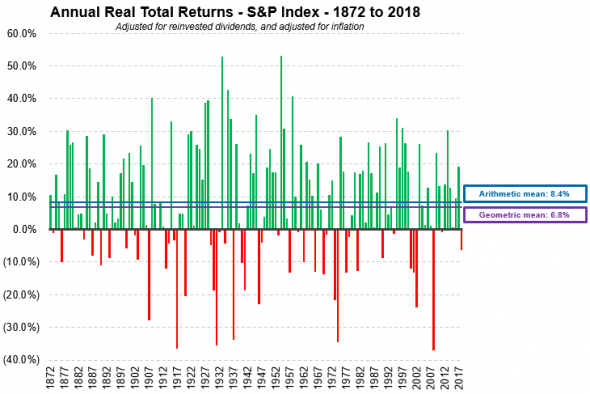

Рыночные Показатели (1872-2018)

Американский рынок на разных временных горизонтах с использованием годовой прибыли.

S & P с 1872 по 1957 год, а затем индекса S & P 500 с 1957 года. Данные скорректированы по дивидендам и инфляции.

Для 5-летних, 10-летних, и 20-летних периодов – частота потерь стремительно уменьшается.

Для 20-летних периодов инвестирования нет ни одного случая, когда рынок имел отрицательную доходность.

( Читать дальше )

Консенсус прогноз, начало. Для затравки.

- 12 марта 2019, 13:06

- |

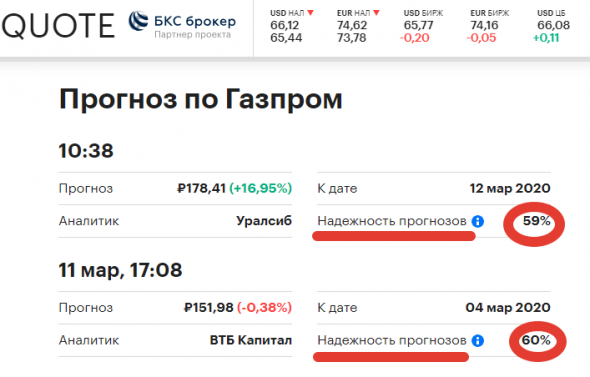

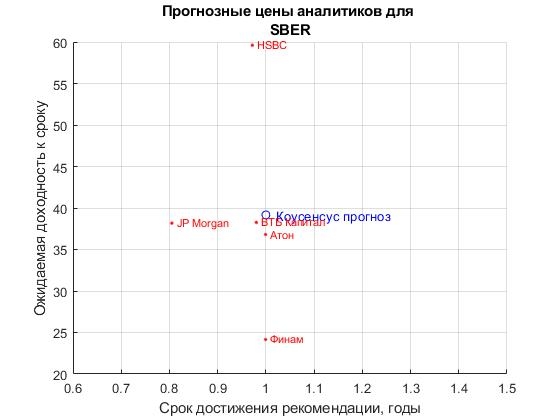

Делаю «анализатор» прогнозов аналитиков. В идеале, можно будет взять данные по прогнозам с любого ресурса, и посмотреть какой получается консенсус прогноз по любой компании и также посмотреть дисперсию данных прогнозов.

Сейчас тестирую первичный код на данных Quote.rbc.ru/catalog/. Расчёт консенсус прогноза ведётся с учётом такого фактора как «надёжность прогнозов». Поэтому, можно сказать, что консенсус прогноз уже скорректирован на вероятность его исполнения.

Вот для примера, пара графиков в разрезе отдельной бумаги и конечного консенсус прогноза:

( Читать дальше )

Обзор мирового рынка: Ханойские мотивы

- 12 марта 2019, 12:32

- |

Если вы думали, что в торговом противостоянии США-Китай скоро можно будет поставить точку, то вы явно поторопились. Как и в случае с набившим оскомину Brexit, здесь не стоит ждать «жестких» последствий, и «развязка» наступит явно не в этом «сезоне».

Встреча в Мар-о-Лаго, где лидеры Трамп и Си Цзиньпин собирались пожать друг другу руки под щелчки фотокамер, «подвисла», и может теперь состояться не раньше апреля.

Председатель КНР не хочет оказаться в шкуре южнокорейского соседа на саммите в столице Вьетнама, где тому были выдвинуты дополнительные требования, которые не соответствовали духу предыдущих встреч. Трамп рассчитывает только на «идеальные» сделки и на словах готов поступиться всем, что было достигнуто после саммита G-20 в Буэнос-Айресе в ноябре.В итоге вновь повышенная неопределенность, а вместе с этим еще более туманные перспективы мировой экономики.

( Читать дальше )

Активный или пассивный инвестор — что выбрать

- 11 марта 2019, 21:15

- |

Фондовый рынок на протяжении многих годов зарекомендовал себя как место,

где можно получить прибыль при разумном сложении капитала.

Из всех участников рынка можно выделить две категории инвесторов: активный

инвестор и пассивный. Это условное обозначение зависит от стратегии поведения

субъекта на фондовом рынке. Пассивный инвестор пытается избежать рисков, в то

время как активный постоянно анализирует рынок, занимается обновлениями своего

портфеля и прислушивается к сигналам.

Для того чтобы понять, какой вид инвестирования способен дать большую прибыль,

необходимо разобраться в сущности активного и пассивного инвестора.

Активный инвестор

( Читать дальше )

Не надоело ждать финансового апокалипсиса?

- 11 марта 2019, 20:27

- |

Вы всегда принимаете рациональные финансовые решения?

Вообще уже здорово, что вы это осознаете! Однако кроличья нора намноооого глубже чем вам кажется. Поэтому мы нырнем совсем чуть-чуть, в манере научпоп.

( Читать дальше )

Коммерсантъ: Инвесторы остались без своих биткоинов

- 11 марта 2019, 20:21

- |

Владелец криптобиржи Quadriga CX, погибший несколько месяцев назад, оставил после себя пустые кошельки. На них должно было храниться $137 млн. Клиенты биржи Quadriga CX потеряли доступ к своим активами из-за того, что глава компании скончался, а пароли от кошельков были только у него. Компания Ernst&Young сумела вскрыть счета, но они оказались пусты. Эта новость породила очередную волну слухов о том, что владелец криптобиржи на самом деле жив, а история о скоропостижной смерти — всего лишь инсценировка. Где же тогда деньги инвесторов? Об этом — Владислав Викторов.

Основатель канадской криптобиржи Quadriga CX 30-летний Джеральд Коттен скончался в начале декабря прошлого года в Индии. В качестве основной причины назывались осложнения, вызванные хронической болезнью. В день смерти на официальной странице фонда в Facebook появилось сообщение, что компания продолжит свою работу, несмотря на гибель ее основателя.

( Читать дальше )

BEATLES: ПОТЕРЯННЫЕ ПЕСНИ. Можно ли инвестору заработать на любви к музыке?

- 11 марта 2019, 16:22

- |

Это история о больших деньгах, больших налогах, больших потерях и о том, как инвесторы на бирже могут решить судьбу большого бизнеса.

Песня о мытаре (пролог)

«Let me tell you how it will be

There's one for you, nineteen for me».

Великобритания — родина науки о налогах, их взимают вдумчиво, щепетильно и периодически систему совершенствуют. «Битлз» не посчастливилось попасть в период 1842-1973. Уже по датам понятно, что система устарела и подходила к неизбежной реформе. Подоходный налог тогда брали не со всего дохода гражданина, а по частям, шедулам, в зависимости от источника. Их на тот момент было 5, и музыканты попадали в шедулу D — в графу «все остальные доходы, например, гонорар». Фишка была в том, что по каждой шедуле налог рассчитывали индивидуально. А шкала была прогрессивной. И, если верить самим битлам, ставка в их случае подбиралась к 100%. Не удивительно, что со стороны музыкантов последовала бурная реакция. Интересно, что прорвало Харрисона, который писал мало, а тут сам сочинил хитовую композицию. Правда, к Леннону он все-таки обратился. И Джон вставил свои «5 копеек»: строку о британском премьере Гарольде Уилсоне и лидере парламентской оппозиции Эдварде Хите. Впервые «Битлз» снизошли до упоминания своих современников. Это было в 1966 году. Но история увода доходов группы от загребущих рук королевства началась гораздо раньше. Говоря о бизнесах «Битлз», надо помнить, что они создавались именно для этого, а не для роста и получения прибыли.

( Читать дальше )

Выбор инструментов для инвестиций

- 11 марта 2019, 11:38

- |

Салют, смартлаб! После первого поста, мне порекомендовали более системно подойти к описанию портфеля, а также подробнее описать процесс выбора акций.

Сначала, хочу сказать, что когда я говорю своем портфеле, то я имею ввиду все инструменты инвестиций, которыми пользуюсь, а не только фондовый рынок. Конечно, многие не рассматривают, скажем, накопительные счета, как инвестицию, но для меня это так. Более того, до недавнего времени, все мои инвестиции были сосредоточены в таких инструментах, о чем сейчас я жалею. Если бы 5-7 лет назад мне в руки попалась бы книга Богла «Руководство разумного инвестора» или «Заметки об инвестировании» от Аргсагеры, то начал бы инвестировать в фондовый рынок раньше. Но раз начал сейчас, то ок, лучше поздно, чем никогда.

Теперь о выборе инструментов. Большая часть финансовых активов у меня размещена в fixed income инструментах. Причем я сознательно использую накопительные счета и карты с % на остаток, чтобы иметь абсолютно ликвидные средства. Для меня важно иметь «подушку безопасности» достаточно комфортного размера, а также накопления, которые я могу оперативно использовать на какие-то свои цели. По этим средствам я сейчас получаю примерно 7% дохода. Почему не короткие ОФЗ? Разница с учетом комиссий получится не настолько большой, чтобы заморачиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал