ИНВЕСТИРОВАНИЕ

📚 Библиотека трейдера: Из жизни отдыхающих

- 14 ноября 2025, 10:03

- |

Книга Фрэнка Дж. Фабоцци «Рынок облигаций» (The Handbook of Fixed Income Securities) — это, без преувеличения, библия для всех, кто имеет дело с долговыми инструментами. На протяжении десятилетий она остаётся главным справочником по облигациям, охватывая всё — от базовых принципов ценообразования до сложнейших производных структур. Если в мире трейдинга есть книга, которая может претендовать на статус «обязательной», то это именно труд Фабоцци. Он не просто систематизировал огромный пласт информации о рынке долговых инструментов, но сделал это с академической строгостью и при этом с пониманием практических реалий.

Главная сила книги — в её масштабе и глубине. Фабоцци создаёт целую энциклопедию фиксированного дохода, разбивая рынок на логические части: государственные облигации, корпоративные, муниципальные, ипотечные, конвертируемые, структурированные продукты, деривативы и стратегии управления портфелем. Он объясняет, как формируется доходность, как работает дисконтирование, каким образом изменяется дюрация при колебаниях процентных ставок и как управлять риском при помощи хеджирования.

( Читать дальше )

- комментировать

- 431

- Комментарии ( 0 )

От хранения биоматериалов до генной терапии: какие перспективы у Гемабанка?

- 13 ноября 2025, 07:30

- |

📈 Выручка компании с января по сентябрь увеличилась на +9,2% (г/г) до 280,3 млн руб. Несмотря на непростую демографическую ситуацию, эмитент продолжает расширять клиентскую базу и демонстрировать устойчивый рост фин. показателей.

📈 При этом Гемабанк сохраняет за собой статус крупнейшего персонального банка стволовых клеток с долей рынка в42%. К слову, в отчётном периоде количество образцов на хранении выросло на +22% (г/г) до 46 тыс.:

( Читать дальше )

Fix Price ставит на алкоголь: последний шанс для роста трафика?

- 12 ноября 2025, 17:42

- |

🤔Продолжая наши утренние рассуждения на тему Fix Price, хотелось бы отдельно обсудить вместе с вами вчерашнюю новость о получении компанией лицензии на торговлю алкоголем в некоторых магазинах сети. Об этом накануне рассказал фин. директор ритейлера Антон Махнев на онлайн-встрече инвесторов с менеджментом:

«Мы на определенные распределительные центры и магазины уже получили или в ближайшее время ожидаем получения алкогольных лицензий. Поэтому по мере того, как мы будем завершать регуляторно-административный процесс, у нас будет появляться алкоголь в магазинах», – уточнил он.

🧐Кто-то из вас сейчас справедливо заметит, что Fix Price и ранее продавала пиво, но для него лицензия по российскому законодательству и не требуется. А вот добавление крепкого алкоголя — логичное развитие этой линии. Давайте посмотрим, как ситуация развивалась поэтапно:

📆 Май 2025: компания получила лицензии и начала тестовые продажи крепкого алкоголя (водка, виски, ром, настойки) в нескольких магазинах Москвы.

( Читать дальше )

Fix Price в эпоху маркетплейсов: стратегия выживания или медленное угасание?

- 12 ноября 2025, 08:59

- |

🧮 Fix Price представила в самом конце октября свою отчётность по МСФО за 9 мес. 2025 года, и после анализа фин. результатов X5 и Ленты я, наконец, добрался и до Fix Price! Пришло время разобраться, что скрывается за этими цифрами, и есть ли будущее у компании?

📈 Выручка с января по сентябрь скромно увеличилась на +5% (г/г)до 227,8 млрд руб. Непродовольственный ритейл, на котором специализируется Fix Price, всё активнее перемещается на маркетплейсы, и это создаёт серьёзные трудности для оффлайн-магазинов. Компания всеми силами пытается удержать клиентов, но пока эти усилия не дают никакого эффекта.

И яркое доказательство проблем в бизнесе Fix Price — это LFL-продажи, которые показали увеличение всего на +1,3%, да и то исключительно благодаря росту LFL-среднего чека на +4,7%, в то время как LFL-трафик упал на -4,2%. Как мы видим, сокращение числа покупателей продолжается, и эта тенденция продолжается четвёртый год кряду. Даже увеличение доли продовольствия в ассортименте не смогло переломить негативный тренд, хотя компания хвалится ростом сопоставимых продаж в этом сегменте за 9m2025 на +14,0%.

( Читать дальше )

Кредитный поток 3.0 от ТБанка — разбор облигаций (СФО ТБ-5)

- 11 ноября 2025, 12:55

- |

ООО «СФО ТБ-5» зарегистрировано в Москве в 2025 году. Эмитент создан специально как отдельная структура от АО «Т‑Банк» (банк-оригинатор) для выпуска облигаций, обеспеченных денежными требованиями, то есть это форма секьюритизации.

Параметры выпуска

— Сбор заявок: 11 ноября.

— Размещение: 13 ноября.

— Объём: до 12 млрд ₽.

— Базовое обеспечение: денежные требования по кредитным картам АО «Т-Банк».

— Купон: ориентир до 17,5% годовых, доходность к погашению (YTM) до 18,95%.

— Срок: расчетный 2,1 года, предельный до 24.06.2030.

— Выплаты купона: ежемесячно.

— Амортизация: предусмотрена после револьверного периода (2 года). Также по окончанию этого периода у эмитента возникает право проведения call-опциона.

— Минимальный порог входа — 10000 руб.

— Рейтинг выпуска: eAAA (АКРА).

( Читать дальше )

Selectel: уверенный рост в непростых условиях

- 11 ноября 2025, 10:49

- |

🧮 Время летит быстро: совсем недавно мы разбирали новый облигационный выпуск компании Selectel, ну а теперь пришло время детально рассмотреть свежую финансовую отчётность эмитента за 9 мес. 2025 года. Как минимум, для того, чтобы понять финансовое и операционное положение компании.

📈 Выручка компании с января по сентябрь увеличилась на +42% (г/г) до 13,5 млрд руб. В условиях сложной макросреды, когда ЦБ сохраняет жёсткую монетарную политику, компания продолжает поддерживать высокие темпы роста выручки.

📈 Увеличение клиентской базы более чем на +20% (г/г)до 31,2 тыс. — показатель того, что компания верно определяет потребности рынка и предлагает востребованные услуги. Причём рост наблюдается во всех сегментах — среди малых, средних и крупных клиентов. Это говорит о высокой диверсификации клиентской базы и устойчивости бизнеса.

( Читать дальше )

⏳ Что такое дюрация и зачем она инвестору?

- 10 ноября 2025, 17:19

- |

Когда речь заходит об облигациях, часто встречается термин «дюрация». Звучит сложно, но на деле всё проще.

Дюрация — это показатель, который отражает:

1. Срок возврата вложенных денег (с учётом купонов).

2. Чувствительность цены облигации к изменению процентных ставок.

❓Как это работает

— Если у облигации дюрация 3 года, это значит, что в среднем ваши деньги вернутся через 3 года.

— При этом рост ключевой ставки на 1% снижает цену бумаги на величину, близкую к дюрации в %.

Например:

Дюрация 4, значит при росте ставки на 1% цена упадёт примерно на 4%.

🤔Для чего это простому инвестору

❗️Риск процентной ставки. Чем длиннее дюрация, тем сильнее цена облигации реагирует на изменение ключевой ставки.

❗️Выбор стратегии.

— Короткая дюрация (0,5–1 год): бумаги почти не падают в цене, можно держать до погашения.

— Длинная дюрация (5+ лет): бумаги сильнее реагируют на ставки, но дают шанс заработать на росте цены, если ставки снижаются.

💭Пример:

— Облигация «Магнит» до оферты: дюрация ~0,5 года, почти не реагирует на ставку, удобно для консервативных вложений.

( Читать дальше )

Фонд коммерческой недвижимости: я определился

- 07 ноября 2025, 10:01

- |

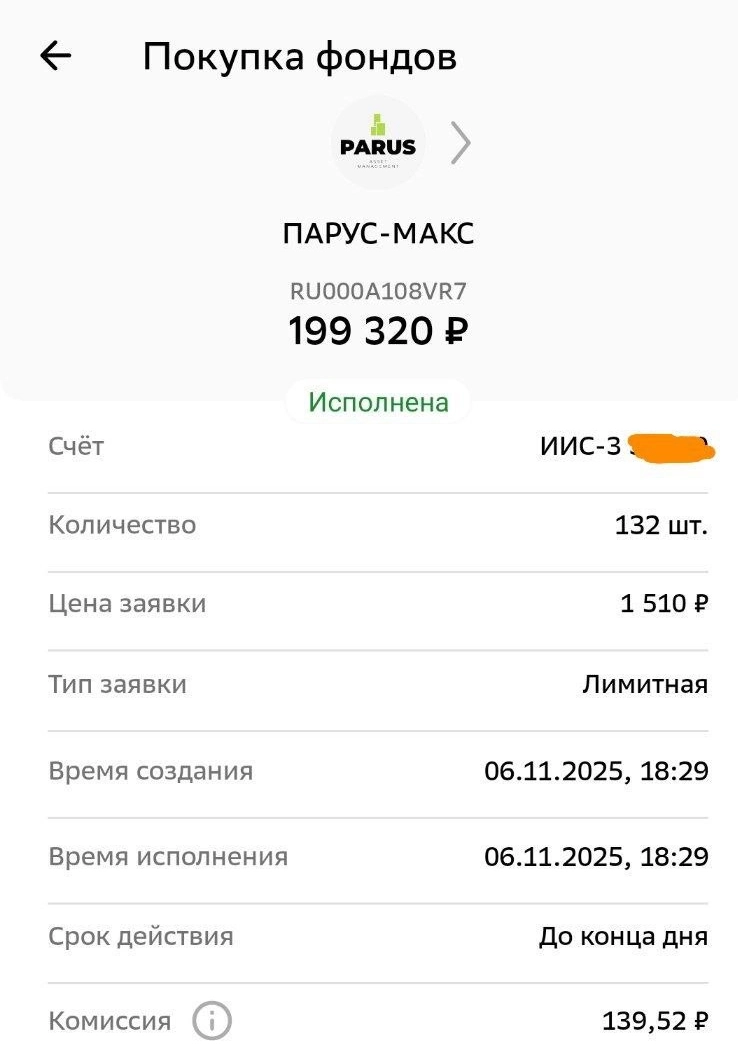

🤔 Ну что ж, друзья мои, спустя неделю моих раздумий по поводу фондов коммерческой недвижимости, я решил не изобретать велосипед и остановил свой выбор на фондах «ЗПИФ ПАРУС». Конкретно — на ЗПИФ «Парус Макс» (доступен только для квалов).

Причём, что любопытно, ещё в августе, во время подробного разбора ЗПИФ «Парус Макс» (RU000A108VR7), я поймал себя на мысли, что мне нравится этот комбинированный подход, когда не терзаешь себя выбором и покупаешь один фонд, который объединяет преимущества целого ряда рентных монофондов и устраняет их ключевые недостатки. Видимо, для воплощения этой идеи в жизнь мне нужно было время на подумать, и сейчас это время пришло!

📊 По состоянию на 31.10.2025, ЗПИФ «Парус Макс» на 57% состоитиз складской недвижимости, на 10% из офисной, ещё 20% — это торговые центры, и оставшиеся 13% — это денежные средства. В разрезе монофондов картина получается следующей:

▪️ПАРУС-ТРМ (RU000A108BZ2): 20%

▪️ПАРУС-КРАС (RU000A108UH0): 19%

▪️ПАРУС-ДВН (RU000A1068X9): 10%

( Читать дальше )

Яндекс: стабильный рост в условиях жёсткой ДКП

- 06 ноября 2025, 09:26

- |

🧮 Яндекс первым из российских IT-компаний на прошлой неделе представил свои финансовые результаты за 9 мес. 2025 года по МСФО. Давайте детально разберём, что скрывается за этими цифрами.

📈 Выручка компании с января по сентябрь увеличилась на +33,2% (г/г)до 1 трлн руб. Это полностью соответствует первоначальному прогнозу менеджмента, который в начале года обещал рынку рост более чем на +30%. В условиях, когда многие компании пересматривают свои прогнозы, Яндекс остался верен слову, и это не может не радовать.

😡 Зато дико бесит, когда в пресс-релизе ты читаешь про очередную ресегментацию у Яндекса, а значит нет никакой возможности нарисовать сравнительные диаграммы в каждом из сегментов, и все твои многолетние старания в Excel идут коту под хвост:

«В 3 кв. 2025 года компания провела ресегментацию и представила новые сегменты и блоки отчётности. Это повысит прозрачность и детализацию, позволив инвесторам лучше оценить результаты и потенциал развития бизнеса».

Но чтобы пожалеть вашу психику, мы потратили время и постарались сделать анализ по сегментам в привычном для вас виде, к которому мы уже успели изрядно привыкнуть за последнее время, поэтому не благодарите:

( Читать дальше )

📒Разница между ОФЗ и корпоративными облигациями

- 05 ноября 2025, 18:09

- |

Если вы только начинаете разбираться в облигациях, один из первых вопросов — в чём разница между ОФЗ и корпоративами. Оба инструмента работают по одной логике: вы даёте в долг, а вам платят процент. Но есть ключевые отличия.

ОФЗ — Облигации федерального займа

Эмитент: Министерство финансов РФ

Надёжность: Максимальная (государство считается наименее вероятным дефолтным заёмщиком)

Доходность: Ниже, чем у большинства корпоративных

Налоги: Купоны облагаются НДФЛ.

Ликвидность: Очень высокая — большой оборот, легко купить/продать

Назначение: Подходят для консервативного вложения, подушек безопасности, пассивного дохода

😊Пример: ОФЗ-26242 с погашением в 2029 году и фиксированным купоном 9,5%.

Корпоративные облигации

Эмитент: Частные или государственные компании (от Сбербанка до небольших региональных предприятий)

Надёжность: Зависит от финансового состояния компании и рейтинга

Доходность: Обычно выше, чем по ОФЗ, чтобы компенсировать более высокий риск

Налоги: Купоны облагаются НДФЛ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал