Долгосрок

Стабильно зарабатывать на фондовом рынке можно только вдолгую. Инвестиции в ФР на долгосрочную перспективу обгоняют ставки по банковским вкладам и инфляцию — замминфина Чебесков

- 29 декабря 2023, 12:29

- |

«Главный совет — планируйте инвестировать долгосрочно и делать это регулярно. Не смотрите на волатильность на рынке, не обращайте на это внимание и не гонитесь за быстрым доходом. Я сам инвестирую, хотя [у госслужащих] возможности ограничены. Мой горизонт — 10-15 лет».

«В любом учебнике по инвестициям написано, что деньги надо вкладывать на долгий срок. Стабильно зарабатывать на фондовом рынке можно только вдолгую. Спекулятивные стратегии для большинства людей не работают. Можно угадать один раз, а потом все потерять. Но инвестиции в фондовый рынок на долгосрочную перспективу — работают, они обгоняют ставки по банковским вкладам и инфляцию. Поэтому мы и говорим: инвестируй на долгий срок, тогда ты точно заработаешь».

По его словам, разработанные ведомством программа долгосрочных сбережений и индивидуальные инвестиционные счета (ИИС) третьего типа — это самые выгодные инструменты и предназначены они для долгосрочных вложений

( Читать дальше )

- комментировать

- 302 | ★1

- Комментарии ( 3 )

Унител, БО-П01

- 21 декабря 2023, 15:03

- |

Характеристики эмитентов №14

📢 Добрый день!

⚡️ Размещение

Вчера прошло размещение дебютного выпуска облигаций Унител, БО-П01 объёмом 150 млн. руб. По итогам 2-х торговых сессий разместили 77.7 млн. руб., при этом 37.5 млн. руб. выкупил МСП-Банк. Остальной объём ушел розничным инвесторам. В декабре этого года АКРА присвоило компании рейтинг BB-(RU) с прогнозом «Стабильный».

✔️ О компании

ООО «Унител» является B2B оператором телекоммуникационных услуг. Компания создана в 2012 году, регион присутствия — Санкт-Петербург и Ленинградская область. В портфеле компании более 30 видов предоставляемых услуг от телефонии и сетевой инфраструктуры до телематика и colocation. В структуре выручки 90% выручки приходится на B2B и 10% на B2G и B2O. Ключевыми сегментами для компании являются ШПД (43%), сетевая инфраструктура (22%) и услуги частных виртуальных сетей VPN (17%). Средства привлекаются на реализацию инвестиционной программы, направленную на подключение новых клиентов в сегменте B2B, включая модернизацию сети, рефинансирование долгового портфеля, запуск новых сервисов, а также приобретение более мелких игроков через M&A на рынке.

( Читать дальше )

Итоги за 01.12.2023-15.12.2023

- 18 декабря 2023, 13:39

- |

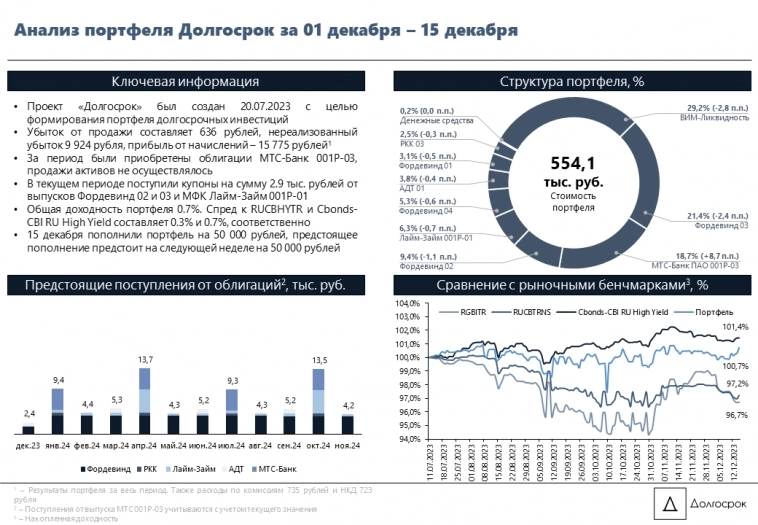

Долгосрок | Портфель — Итоги за 01.12-15.12

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам первой половины декабря. Предыдущий обзор доступен по ссылке.

✔️ Мнение

Индексы RGBI и RUCBHYTR показали снижение по сравнению со значениями на конец ноября, что являлось следствием ожиданий участников рынка по предстоящему заседанию. Инфляционная планка в 7.0-7.5% подвела консенсус на рынке, что ЦБ повысит ставку на 100 б.п. до 16%. В этот период мы наблюдали повышенную волатильность как на рынке облигаций, так и на рынке акций. Более подробно по решению ЦБ напишем позже.

🕯 Долгосрок

В ожидании заседания ЦБ отложили пополнение портфеля до вчерашнего дня. После объявления о повышении ставки на 100 б.п. увеличили долю флоутеров от МТС-Банка до 18.7%. С учетом текущей ставки RUONIA доходность по ближайшему купону потенциально составит 17.6%. Существенная часть убытка от переоценки отыгралась после вчерашнего заседания, то есть рынок закладывал повышение, о чем мы упоминали в период активной продажи выпусков. По итогам 1-ой половины декабря портфель находится в плюсе на 0.7% и отстает от RUCBHYTR всего лишь на 0.3%.

( Читать дальше )

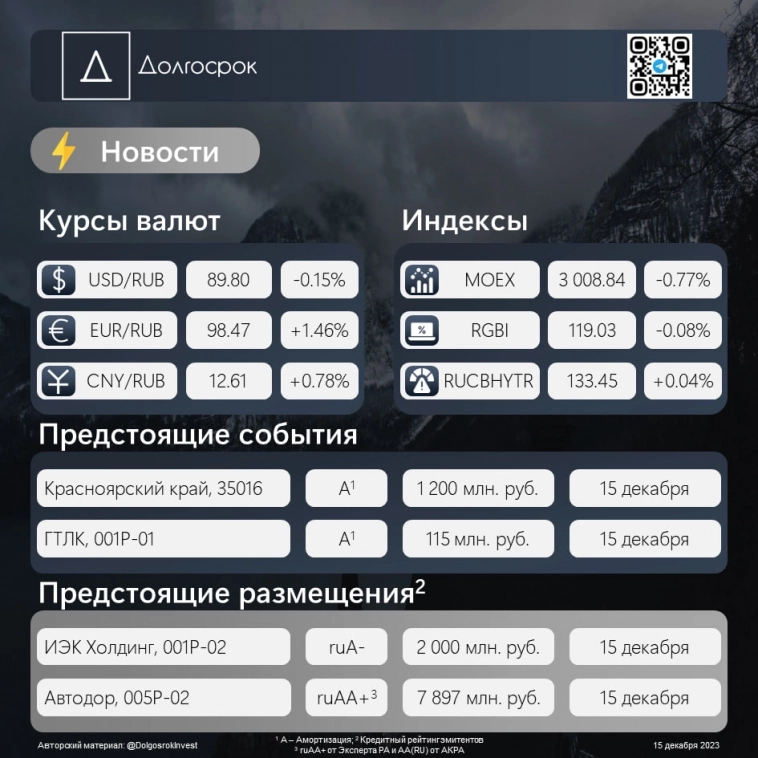

Daily обзор 15.12.2023

- 15 декабря 2023, 14:16

- |

Доброе утро!

▶️ Завтра заседание ЦБ касательно решения по ключевой ставке, рынок в ожидании.

❓Рынок

Рубль укрепился к доллару на фоне его ослабления к большинству мировых валют — DXY потерял 0.9%. В целом, участники рынка фиксировали позиции перед заседанием ЦБ, который, скорее всего, повысит ключевую ставку на 100 б.п.

Рынок акций спустился ниже 3 010 пунктов как следствие фиксации прибыли по позициям и в ожидании решения ЦБ, при этом существенными факторами поддержки рынка выступили заявления о завершении цикла ужесточения ДКП Федрезерва и рост цен на нефть.

🟢Размещения

➖Сегодня планируется размещение выпуска ИЭК Холдинг, 001P-02, объёмом 2 000 млн. руб. Периодичность выплаты купона: 12 раз в год. Дата погашения 09.12.2024. Ставка купона — 16.25%. Эмитент имеет кредитный рейтинг ruA- от Эксперт РА.

➖«ГК «Автодор» сегодня разместит выпуск облигаций серии 005Р-02 на 7.9 млрд. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 23.11.2040. 1-6 купоны капитализируются под 3% до момента их полной выплаты в 11-й купонный период. Процентный доход по купонам с 7 по 68, выплачивается в дату окончания соответствующего купонного периода и составляет 2 343 117 132.16 рубля. Эмитент имеет кредитный рейтинг ruAA+ от Эксперт РА и AA(RU) от АКРА.

( Читать дальше )

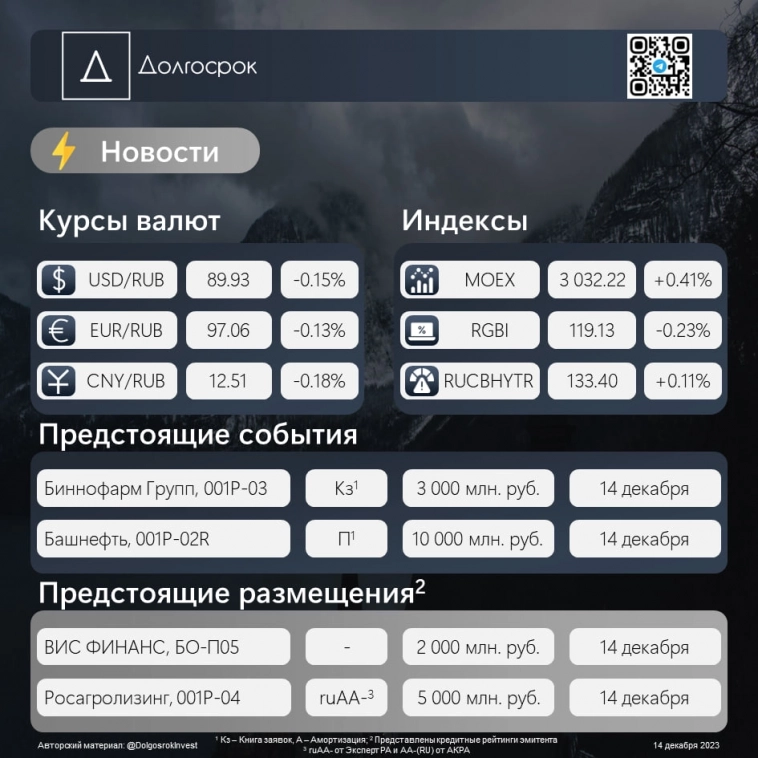

Daily обзор 14.12.2023

- 14 декабря 2023, 13:10

- |

Доброе утро!

▶️ Специально для подписчиков Пульса — Рост цен на яйца в России с 5 по 11 декабря ускорился до 4,6%.

❓Рынок

Укрепление рубля обусловлено ожиданиями по предстоящему заседанию вследствие консенсуса по повышению ставки до 16%.

Запасы нефти в США сократились на 4.259 млн. барр. при рыночных ожиданиях в 0.65 млн. барр. Brent подорожал до $74.03 за баррель.

Индекс Мосбиржи вырос на фоне Brent и ожидании итогов заседания Федрезерва США по ставке, которая сохранилась на уровне 5.25%-5.50%.

🟢Размещения

➖Сегодня планируется размещение выпуска «ВИС ФИНАНС» БО-П05, объёмом 2 000 млн. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 09.12.2027. Предусмотрена оферта 17.06.2025. Ставка 1-6 купона установлена на уровне 16.2%, далее определяется эмитентом. Поручитель — Группа «ВИС» с рейтингом A(RU) / ruA+ (АКРА / Эксперт РА).

➖Также произойдет размещение выпуска «Росагролизинг», 001Р-04, объёмом 5 000 млн руб. Периодичность выплаты купона: 2 раза в год. Дата погашения 07.12.2028, предусмотрена оферта через 2 года. Ставка 1-4 купона установлена на 14.5%, далее определяется эмитентом.

( Читать дальше )

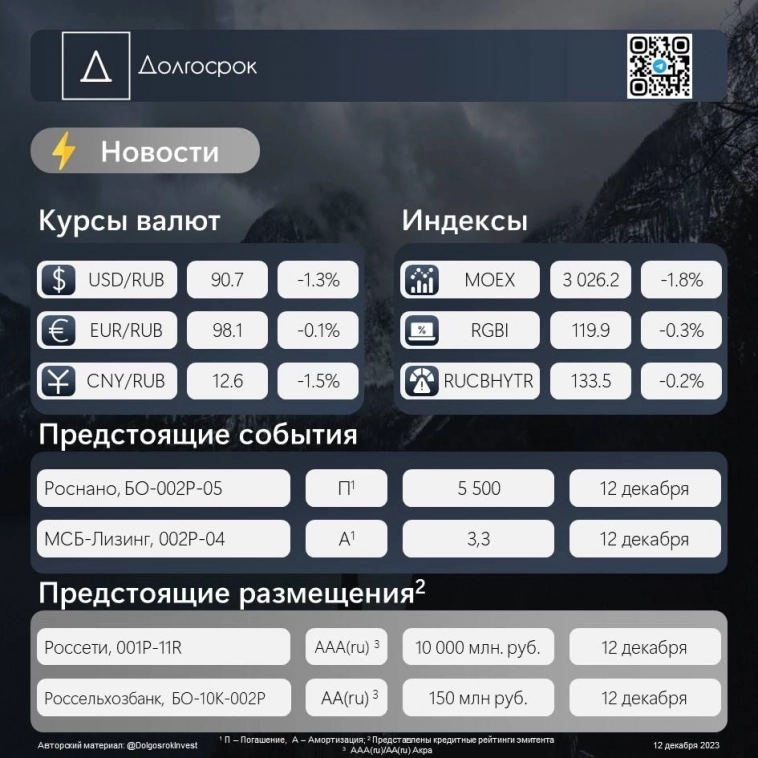

Daily обзор 12.12.2023

- 12 декабря 2023, 11:21

- |

▶️ Рынок идет вниз на укреплении рубля и ожидания касательно предстоящего решения ЦБ

❓Рынок

В понедельник индекс МосБиржи потерял 1.7% и в течение дня опускался ниже отметки 3 030 пунктов. На рынок акций давят укрепление рубля и опасения по поводу ожидаемого повышения ставки ЦБ РФ в пятницу.

Рубль в понедельник вырос к основным валютам. Курс доллара США составил 90.7 руб., евро стоил 98.1 рублей.

Цены на нефть слабо опускаются на вечерних торгах в понедельник после снижения почти на 4% по итогам прошлой недели. Так февральские фьючерсы на Brent на лондонской бирже торгуются на уровне $75.67 за баррель.

🟢Размещения

➖Сегодня планируется размещение выпуска Россети, серии 001P-11R, объёмом 10 000 млн. руб. Периодичность выплаты купона: 12 раз в год. Дата погашения 10.12.2029. Эмитент имеет кредитный рейтинг AAA(ru) от Акра.

➖Сегодня планируется размещение выпуска Россельхозбанк, серии БO-10К-002P, объёмом 5 000 млн руб. Периодичность выплаты купона: 2 раз в год. Дата погашения 09.06.2024, оферта не предусмотрена. Эмитент имеет кредитный рейтинг AA(ru) от Акра.

( Читать дальше )

Актуальные идеи во флоутерах 11.12.2023

- 11 декабря 2023, 13:45

- |

Облигации

Ранее писали про перспективы доходности ОФЗ 29006, потенциал которой на данный момент даже вырос. Бумага торгуется чуть ниже номинала, а ставка выросла с тех до 15%. И есть вероятность повышения до 16%. До 31 января купон будет низким — 8.53%, после выплаты текущего купона новый превысит 15%. Далее, в конце июля, будет установлен новый купон равный средней RUONIA за предшествующие 6 месяцев, т.е. снова довольно высокий, может быть также выше 15%. И чтобы этот сценарий не реализовался ЦБ должен снизить ставку к июлю примерно до 11-12%, а начать уже весной, что на данный момент маловероятно.

Итого около 15% доходности к погашению на следующий год по ОФЗ. Ни один другой выпуск государственных облигаций на данный момент не торгуется с YTM близкой к этой.

Текущий купон будет выплачен 31.01.2024. С этой даты начнется новый купонный период, а ставка купона будет равна средней RUONIA за период с 02.08.2023 по 31.01.2024 + премия в размере 1.2 п.п. Как итог купон по ОФЗ на следующие полгода будет приблизительно равен 14% (точных цифр на данный момент нет).

( Читать дальше )

Daily обзор 11.12.2023

- 11 декабря 2023, 13:44

- |

▶️Инфляция в РФ в ноябре составила 1,11%, годовая ускорилась до 7,48%

❓Рынок

Рубль замедлил свой рост по отношению к бивалютной корзине, несмотря на увеличение цен на нефть и динамику доллара на мировом рынке. Некоторое охлаждение настроений покупателей под конец торгов пятницы было обусловлено сильным ростом доллара на глобальном рынке после выхода данных по безработице в США за ноябрь. Они оказались лучше прогнозов, поэтому трейдеры понизили оценку вероятности снижения ставки Федрезерва в следующем марте.

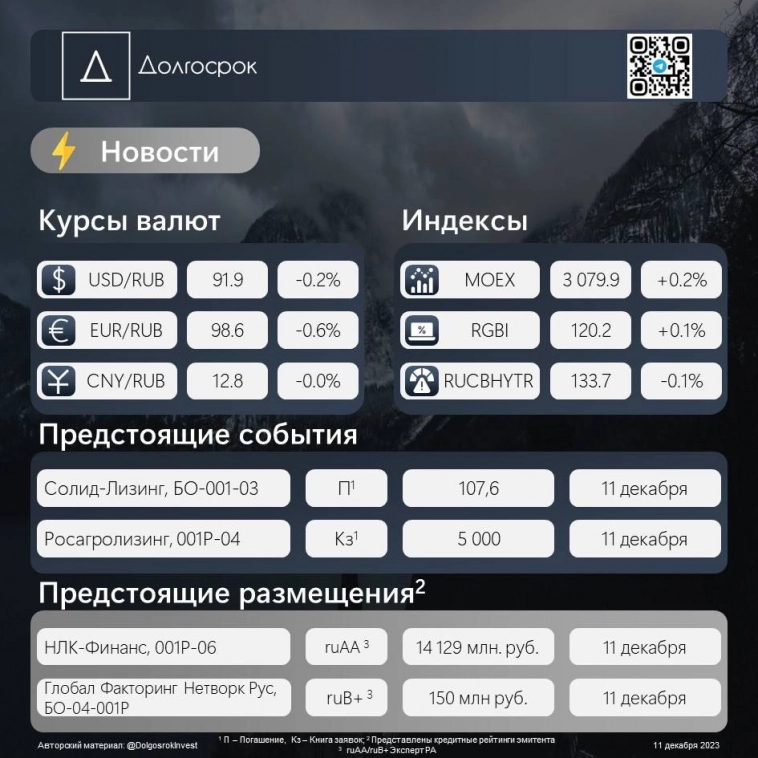

🟢Размещения

➖Сегодня планируется размещение выпуска НЛК-Финанс, серии 001P-06, объёмом 14 129 млн. руб. Периодичность выплаты купона четыре раза в год. Дата погашения 22.11.2038. Эмитент имеет кредитный рейтинг ruAA от Эксперт РА.

➖Сегодня планируется размещение выпуска Глобал Факторинг Нетворк Рус, серии БО-04-001P, объёмом 150 млн руб, купон ежемесячный. Дата погашения 20.11.2027. Эмитент имеет кредитный рейтинг ruB+ от Эксперт РА.

🔴События

➖Сегодня пройдёт погашение выпуска БО-001-03 от Солид-Лизинг. Объём погашения: 107.6 млн. руб, ставка купона: 12.5%. Выпуск был размещён: 18.12.2018.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал