Долгосрок

Покупка Мать и Дитя на долгосрок. $MDMG (Мать и Дитя)

- 29 марта 2023, 19:49

- |

Каждый год открываются новые медицинские центры, растут фин. показатели, увеличиваются дивиденды.

👉 Компания зарегистрирована на Кипре, но уже ведёт процедуру перерегистрации. В РФ открыто новое юр. лицо. Самое главное, что даже при этом она умудрилась выплатить дивы в 2022.

Стоит Мать и Дитя достаточно дёшево (P/E 6 пунктов), долг отрицательный. На счетах компании лежит 5 млрд₽ кеша.

Буквально 2 года назад все кричали о её перспективах и покупали акции по 800, по 900₽. Сейчас про компанию забыли все, при этом перспективы не делись никуда.😉

Чисто технически находимся в треугольнике с поджатием вверх. Нам предстоит его пробить. Примерно нарисовал, как по моему мнению будет двигаться цена. 👆

Так что ждём окончательной перерегистрации в Россию, что и станет драйвером роста. Текущие цены на акцию – более, чем адекватны, по ним можно брать в долгосрок.

‼️Однако Друзья, ставьте завтра заявки на уровни ниже 500. ❤️🤝

( Читать дальше )

- комментировать

- 292

- Комментарии ( 2 )

⚡️ Газпром в долгосрок. $GAZP (Газпром)

- 29 марта 2023, 19:29

- |

Мы понимаем, что с каждым новым кризисом мировым ЦБ всё сложнее останавливать инфляцию. Рано или поздно мы просто получим глобальный мировой кризис и гиперинфляцию.

Спастись в это момент можно будет только в осязаемых активах и акциях сырьевых компаний. На РФ рынке это, а первую очередь Газпром.

При этом стоит он сейчас прямо скажу – копейки. Доказать это можно очень просто:

‼️Кроме основного газового бизнеса Газпром владеет: 96% Газпром Нефти (~2 трлн ₽), 87% Газпромбанка (~800 млрд), 10% Новатэка (~300 млрд), 54% Мосэнерго (~73 млрд) и многими другими активами. А сам Газпром стоит 4 трлн ₽!

Только вышеперечисленные активы генерируют примерно 700 млрд ₽ чистой прибыли в год (30₽ на акцию)! Это примерно 15₽ дивидендов на акцию, что даёт 9% див. доходности.

👉 В это время газовый бизнес сейчас захватывает новые, гораздо более перспективные рынки сбыта (Китай, Индия, Пакистан, Иран). Об этом чуть подробнее напишу пост сегодня.

Точка входа в Газпром сейчас отличная. Через пару месяцев он объявит дивиденды (государству нужны деньги в бюджет) и вполне возможно, что по таким ценам мы его уже не увидим.

( Читать дальше )

Точка входа в Инарктику на долгосрок. $AQUA (Инарктика).

- 22 марта 2023, 15:57

- |

Когда всё уже выросло, сложно искать точки входа. Но у меня удалось это сделать.

Сейчас на рынке идёт ралли, а любое ралли заканчивается ростом 2го, 3го эшелона, чем стоит воспользоваться.

👉 Инарктика достигла хорошей точки для входа в долгосрок, пришла к трендовой поддержке.

Компания очень и очень перспективная. Разбор делал тут: smart-lab.ru/blog/874150.php

‼️Докупил долгосрочную позицию. Рад тому, что в моём портфеле есть такая замечательная компания.

Цели выше.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

‼️СБЕР ДОЛГОСРОЧНО.

- 14 марта 2023, 17:56

- |

Меня спрашивают, зачем я держу Сбер долгосрочно: «Там ведь никакого развития в ближайшие годы не будет!»

Друзья! Просто обратите внимание на активы Сбера. См фото👆. Общий капитал банка – 5,7 трлн ₽ (257₽ на акцию). И с 2021 года он только вырос!

Вопрос, сколько у нас Сбер стоил в 2021? 380 рублей!

И самое главное, что эти активы эффективны! Они генерируют огромную прибыль, о чем нам говорят последние 3 месяца 2022.

Эту прибыль банк будет выплачивать на дивиденды, потому что бюджету нужны деньги, а НДПИ на Сбер не повесишь, так как он ничего не добывает.

Более детальный разбор Сбера я делал 5 января: smart-lab.ru/blog/868150.php

☝️Тогда многие сказали, что я сумасшедший, и Сбер полетит вниз в скором времени (одна акция Сбера стоила 140₽). Об этом они уже пожалели.

Так что Друзья, держим Сбер долгосрочно! Рост неизбежен. А армагеддонщиков не слушайте! 😉

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

( Читать дальше )

Итоги 18 месяцев инвестирования. Февраль 2023 года.

- 28 февраля 2023, 14:07

- |

Последний день февраля, самого короткого месяца в году. Время подводить итоги финансовых результатов и не только.

Поехали!

1 февраля портфель выглядел следующим образом:

- JetLend: 16 255 руб

- ИИС: 20 715 руб

- БС1 (на квартиру) 152 540 руб

- БС2 (дивидендный) 378 656 руб

- БС3 (Народный) 1 000 руб

В январе свой инвестиционный портфель я пополнил на 16 800 рублей

Методично и регулярно пополнял на 4 000 рублей каждую неделю.

Новогодние дела дали о себе знать и пополнять на бОльшие суммы не получалось. Необходимо исправляться и выходить на 25 000 — 30 000 рублей в месяц.

Есть к чему стремиться!

Покупки февраля

✅Сбербанк (3 лота, 30 акций)

✅Русал (2 лота, 20 акций)

✅Татнефть (12 лотов, 12 акций)

✅Новатэк (3 лота, 3 акции)

✅НЛМК (1 лот, 10 акций)

✅Газпром (1 лот, 10 акций)

✅Алроса (1 лот, 10 акций)

( Читать дальше )

Еженедельное инвестирование. Неделя #22. Газпром

- 26 февраля 2023, 15:18

- |

Всем привет!

Я не жду взлетов и падений, регулярно совершаю покупки на фондовом рынке!

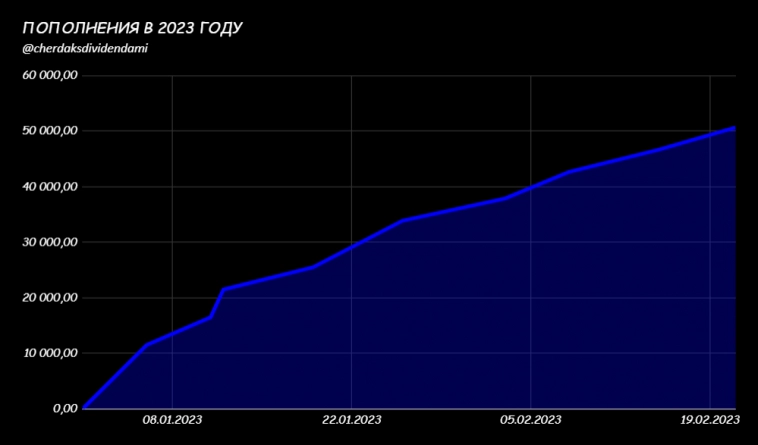

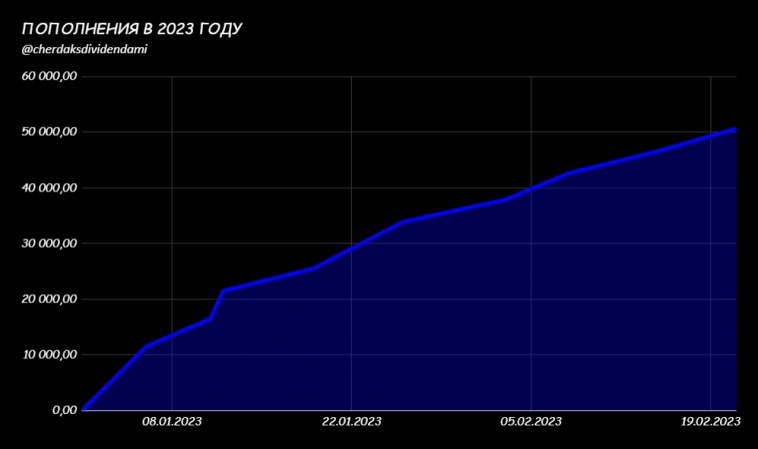

Рубеж в 50 000 рублей в 2023 году пройден. Для меня самое интересное в этом, что регулярность дает свои плоды. Раз в неделю, раз в месяц и на какие суммы — неважно!

Какие результаты инвестирования были в 2022 и будут в 2023, выйдет ли портфель в плюс или упадет ниже плинтуса, все второстепенно.

На примере Газпрома, в 2021 было ноль акций, к сегодняшнему дню их больше 400.

Сколько будет стоить Газпром через месяц или два, какие прогнозы дают различные аналитики на полгода-год, интересно спекулянтам, которые хотят купить подешевле, продать подороже, зафиксировать прибыль и рассказать, какие они крутые инвесторы.

Не устаю повторять, все мы играем в разные игры.

Я хочу видеть больше акций Газпрома, кто-то хочет видеть зеленые цифры) Это абсолютно разные вещи.

( Читать дальше )

Потанин в деле: Норка скоро взлетит до Луны!

- 20 февраля 2023, 11:36

- |

У НорНикеля давно нет роста производства. Почему компания не развивается и нафига мы её тогда держим?

Всё дело в соглашении по дивидендам между НорНикелем и Русалом, которое было заключено в 2012. Из-за него Норке приходилось последние 10 лет платить огромные дивиденды.

👉 За это время все оборудование состарилось. Те, кто когда-либо были на заводах Норки, подтвердят.

❗ Теперь, когда нет обязательств по выплате дивов, деньги можно направить на обновление оборудования, а потом и на развитие производства!

Прибавьте к этому сырьевой цикл, в рамках которого цены на никель и палладий будут только расти.

В общем:

Отказ от больших дивов в данном случае – это хорошо! Держим долгосрочно Норку, ждём роста. 🤝

Подписывайтесь на мой канал и получайте грамотную аналитику и бесплатные торговые идеи на ежедневной основе👍

Группа позитив | Возможен ли дальнейший рост?

- 15 февраля 2023, 01:35

- |

Текущая цена: 1550₽

Прогнозная цена: 2000₽

📈Потенциал роста: 29%

Ключевые показатели:

— Капитализация: 101,891 млрд

— Общая выручка TTM: 10,83 млрд

— Валовая прибыль TTM: 9,32 млрд

Драйверы роста:

🔴Капитализация компании составила более 100 млрд рублей

🔴Компания платит дивиденды

🔴У компании высокая инвестиционная привлекательность

🔴Рост рынка информационной безопасности

Драйверы падения:

🔵Акции компании немного перегреты

Итого:

Недавно мы реализовали прогноз (https://t.me/fund_ka/2751) по бумагам Группы Позитив и в целом неплохо заработали (+26% за 4 месяца). В настоящее время акции компании подверглись коррекции и я считаю, что это неплохая возможность для того, чтобы сформировать новую позицию на среднесрок/долгосрок. Из новых драйверов роста компании я бы отметил показатель капитализации, который впервые после выхода компании на биржу превысил значение в 100 млрд рублей. Это прямое свидетельство роста инвестиционной привлекательности компании. Также стоит отметить и рост российского рынка информационной безопасности, а также спроса на услуги компании (Минцифры проверит защищенность госуслуг на базе платформы Standoff 365 Bug Bounty, разработанной Группой Позитив).

Докупаю бумаги с целью в 2000 рублей.

ДВ МОРСКОЕ ПАРОХОДСТВО | Долгосрочная инвестиция

- 12 февраля 2023, 12:51

- |

Текущая цена: 33,80₽

Прогнозная цена: 40₽

📈Потенциал роста: 18%

Ключевые показатели:

— Капитализация: 99,752 млрд

— Общая выручка TTM: 150,26 млрд

— Валовая прибыль: 71,59 млрд

Драйверы роста:

🔴У компании отличное финансовое состояние

🔴Компания имеет во владении Владивостокский морской торговый порт

🔴Бенефициар переориентации в Азию

Драйверы падения:

🔵Компания не собирается платить дивиденды до 2024 года

🔵Неопределенность с миноритариями

Итого:

Покупка ДВМП — интересная идея на долгосрочную перспективу. У компании всё в порядке с финансовым состоянием, присутствует господдержка и она является основным бенефициаром переориентации в Азию. Компания имеет во владении Владивостокский порт, который бьет рекорды по прибыли, т.к. играет роль основной логистики РФ на юго-восточном направлении (активная торговля с Китаем). Техническая картина у компании также хорошая.

Беру ДВМП с целью 40 рублей за акцию.

⚡️ $KAZT (Куйбазот) уже больше 500!

- 11 февраля 2023, 15:03

- |

Я покупал эту компанию ещё по 425₽, в начале декабря.

Быстрорастущий, перспективный бизнес, который при этом ещё платит и повышает дивиденды.

👉А после 24 февраля наша отрасль производителей удобрений получила огромные конкурентные приемущества перед европейцами.

У них газ (газ используется для производства удобрений) в цене сильно вырос, у нас – нет. Вот и получилось, что производить удобрения европейцам стало очень дорого.

❗❗Помимо всего прочего компания выкупала свои акции с рынка. Выкупила 25% всех акций и недавно перевела их с баланса дочек на свой баланс. Это значит, что скорее всего они эти акции хотят погасить.

Погашение 25% акций приведёт к увеличении доли каждого акционера во владении компанией и естественно, цена акций существенно вырастет.

Короче говоря, держу дальше долгосрочно 🤝😉

Если по текущим брать, то только лесенкой.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

А если еще не подписаны — подписывайтесь!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал