Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Северсталь: Утверждены дивиденды за II квартал 2024 года 💿

- 03 сентября 2024, 09:58

- |

Дивиденды и доходность 📈

— Дивиденд на акцию: 31,06 руб.

— Текущая дивидендная доходность: 2,61%

— Последний день покупки для получения дивидендов: 9 сентября 2024 г.

— Дата закрытия реестра: 10 сентября 2024 г.

— Собрание акционеров: 30 сентября 2024 г.

Контекст и перспективы

Решение о выплате дивидендов в размере 31,06 рубля на акцию было принято на внеочередном общем собрании акционеров. Дивидендная доходность составляет 2,61%, что делает акции Северстали привлекательными для инвесторов, ищущих стабильный доход.

Финансовая устойчивость и планы на будущее

Северсталь продолжает демонстрировать стабильные финансовые результаты, несмотря на вызовы в отрасли. Компания вернулась к выплате дивидендов после двухлетнего перерыва, что свидетельствует о её финансовой устойчивости и уверенности в будущем.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

⛏ Южуралзолото (UGLD). Пора прощаться?

- 03 сентября 2024, 09:50

- |

Среди ключевых отчетов прошлой недели я могу смело выделить результаты компании Южуралзолото, которые вопреки росту мировых цен на золото получились невзрачными. Это в свою очередь привело к разочарованию со стороны инвест сообщества и вызвало ускоренную распродажу и без того на падающем рынке акций. Традиционно переходим к ключевым показателям за I полугодие 2024 года:

— Выручка: 34,1 млрд руб (+17% г/г)

— EBITDA: 14,2 млрд руб (+10% г/г)

— Чистая прибыль: 5,4 млрд руб (против убытка 3,3 млрд руб г/г)

— Чистый долг: 58,4 млрд руб (-7,0% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Вопреки росту мировых цен на золото, в первом полугодии ЮГК продемонстрировал рост в выручке всего на 17% г/г. Для сравнения, выручка Полюса за тот же период составила +35% г/г. Можно сделать вывод, что несмотря на хорошую рыночную конъюнктуру ЮГК не смогли в полной мере этим воспользоваться. Среди прочего, компания показала рост чистой прибыли до 5,4 млрд руб. против убытка в прошлом году, а EBITDA выросла на 10% г/г. Из позитивного стоит также выделить снижение чистого долга на 7,0% за счёт привлечения средств в ходе SPO, при комфортном ND/EBITDA = 1,82x.

( Читать дальше )

Сравним индексы

- 03 сентября 2024, 09:35

- |

Что-то год Дракона — это получается главное в прогнозах :)

Дивидендов Globaltrans не будет. Твёрдо и четко.

- 03 сентября 2024, 09:26

- |

📈 Выручка компании выросла на +6% (г/г) до 55 млрд. руб., исключительно благодаря росту арендных ставок на подвижной состав. Грузооборот при этом снизился на -11% (г/г), что вдвое выше, чем падение грузооборота в целом на РЖД. Как мы видим, операционные результаты компании значительно хуже среднерыночных показателей, в том числе за счёт сокращения вагонного парка.

📈 При этом скорректированный показатель EBITDA увеличился у Globaltrans на +9% (г/г) до 27,7 млрд руб., благодаря эффективному управлению издержками. Компания продолжает удерживать лидерские позиции в отрасли по показателям затрат на порожний пробег, что свидетельствует о её высокой эффективности и конкурентоспособности.

📉 А вот чистая прибыль сократилась на -4% (г/г) до 20,1 млрд руб., что вызвано в том числе эффектом высокой базы, т.к. в прошлом году компания отразила доход от продажи доли в Spacecom.

( Читать дальше )

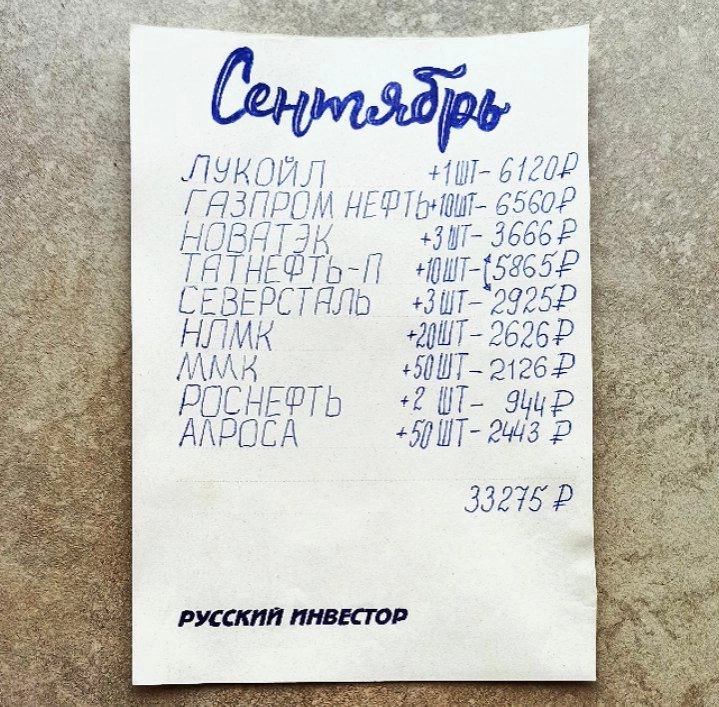

Покупаю дивидендные акции в пенсионный портфель - Сентябрь 2024

- 03 сентября 2024, 08:15

- |

Сентябрь первый месяц осени, ещё довольно теплый, но уже наводящий лёгкую грусть. Все ещё можно насладиться отдыхом и дарами лета. Для меня это, как правило, довольно продуктивный месяц, уже не так жарко и ещё не холодно. Можно переделать очень много дел.

Пополняю свой индивидуальный инвестиционный счет на сумму в 33334 рубля, чтобы приобрести дивидендные акции российских компаний.

Несмотря на непрерывное четырех месячное падение на российском фондовом рынке, верю, что все будет хорошо.

Для дивидендного инвестора, такие цены просто подарок. По очень многим компаниям вырисовывается двухзначная дивидендная доходность. Конечно, многие переживают, за просевшие котировки, но я больше ориентируюсь на будущие дивидендные потоки.

Как бы это абсурдно ни звучало, но долгосрочным инвесторам в стадии формирования портфеля — чем хуже — тем лучше. Главное сохранять спокойствие и следовать плану.

А по плану, к 42 годам (через 3 года) я собираюсь достичь дивидендной пенсии. Для этого, вот уже восьмой год подряд, ежемесячно я инвестирую в акции российских компаний одинаковую сумму в 33333р (400к в год).

( Читать дальше )

Ремарка по дивидендам компаний

- 03 сентября 2024, 07:52

- |

Как я писал раннее, к примеру компания платила 10 рублей дивидендов, торговалась по 100 рублей, сейчас будет платить 5 рублей будем ей спекулировать по 50. Но тут еще должна быть переоценка по доходности если раньше к примеру она была 10%, то сейчас к примеру 20% и тогда вообще рыночная цена акции компании становится 2,5 рубля. Думайте об этом, а не лезьте в свинорез в порывах жадности.

НЛМК разбор отчёта. С каждым днём акция всё ниже, а дивидендная доходность всё выше)

- 02 сентября 2024, 23:04

- |

Итак, сегодня мы разберем отчет самого нашего закрытого металлурга НЛМК. Компания по-прежнему не выходит особо на связь с инвесторами, ни тебе прогнозов, ни презентации, ни комментариев от господина Лисина. Так что постараемся сегодня выудить максимум информации из цифр МСФО отчёта.

Но начнем с цен на сталь, не буду вдаваться сейчас в последние новости по поводу перенасыщения рынка стали в Китае из-за кризиса в строительном секторе, потому что наши металлурги практически перестали работать на экспорт и реализуют продукцию внутри нашей страны, и цены на сталь у нас свои. И остаются они более чем на высоких уровнях, как мы видим из отчетов Росстата.

А вот ещё за чем нам предстоит понаблюдать, так это за тем, как отразиться на показателях завершение льготной ипотеки. Пока по 1 полугодию был введено 53,4 млн кв метров нового жилья, что на 2,5% больше, чем в 1пг 2023. Это без учёта ДНР и ЛНР. Но показательной будет всё же вторая половина года.

( Читать дальше )

Ожидаем, что за год Магнит выплатит порядка 400–450 ₽ в виде дивидендов, доходность составит около 9–10 % - ПСБ

- 02 сентября 2024, 17:57

- |

Ранее Магнит отчитался по МСФО за I полугодие. Выручка увеличилась на 19% г/г, однако EBITDA снизилась на 6%, а чистая прибыль упала на 40%.

Рост выручки обеспечили магазины у дома, а также рост среднего чека и торговой площади. При этом Магнит заметно нарастил расходы на удержание и привлечение клиентов, что вкупе с курсовым убытком привело к снижению чистой рентабельности до рекордно низких 1,5%.

Долговая нагрузка компании удвоилась, составив 1,4x чистый долг/EBITDA, что ограничивает ее дивидендный потенциал. Считаем маловероятным выплату 100% чистой прибыли по РСБУ за полугодие в качестве дивиденда. Ожидаем, что за год Магнит выплатит порядка 400-450 руб./акцию, доходность составит около 9-10%.

Сейчас мы не видим перспектив роста в бумагах Магнита. В секторе продуктовой розницы предпочтение отдаем более дешевому и сильному по результатам X5 Group.

Расчётный дивиденд Башнефти за 1П24 г. составляет 75₽, что соответствует 3,6% ДД на обыкновенную и 5,8% ДД на привилегированную акции - Ренессанс Капитал

- 02 сентября 2024, 16:23

- |

В четверг (29 августа) Башнефть раскрыла результаты по МСФО за 1П24. Выручка увеличилась на 36% г/г до 562 млрд руб. EBITDA снизилась на 3% г/г до 101 млрд руб. Чистая прибыль снизилась на 31% г/г и составила 53 млрд руб., в том числе из-за отрицательных курсовых разниц, против положительных годом ранее, по нашим оценкам.

Расчетный дивиденд за 1П24 составляет 75 руб./акц., что соответствует 3,6% и 5,8% дивидендной доходности на обыкновенную и привилегированную акцию соответственно.

Промежуточные дивиденды "Роснефти" могут составить 36,5 руб. на акцию

- 02 сентября 2024, 14:24

- |

Аналитики «Финама» подтверждают рейтинг «Покупать» по акциям «Роснефти» и сохраняют целевую цену на уровне 669,7 руб. Апсайд составляет 37,5%.

Вышедшая отчетность «Роснефти» за полугодие умеренно превысила ожидания рынка, показав рост всех ключевых метрик. На фоне увеличения прибыли дивидендная доходность по итогам полугодия может составить 7,5%, а доходность по итогам всего года мы оцениваем в 13,7% — неплохое значение с учетом нормы выплат всего в 50% прибыли. Кроме того, «Роснефть» имеет умеренную оценку в 3,6 P/E 2024E и выделяется в секторе развитием проекта «Восток Ойл». На фоне совокупности данных факторов сохраняем позитивный взгляд на акции нефтяника.

| ROSN | Покупать | |||

| Целевая цена | 669,7 руб. | |||

| Текущая цена | 487,0 руб. | |||

| Потенциал роста | 37,5% | |||

| ISIN | RU000A0J2Q06 | |||

| Капитализация, млрд руб. | 5 161 | |||

| EV, млрд руб. | 9 241 | |||

| Количество акций, млн | 10 267 | |||

| Free float | 10,7% | |||

| Финансовые показатели, млрд руб. | ||||

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал