Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Дивиденды ФСК-Россети вряд ли возобновятся - Мир инвестиций

- 21 февраля 2024, 11:40

- |

Рост инвестрасходов несет риски для миноритариев, поскольку инвестиции в сети не дают окупаемости и рентабельности через тарифы, как в генерации. Бумага торгуется с P/E 1.4x против исторических 3х, но это объясняется тем, что чистая прибыль не идет акционерам, а направляется на инвестиции — у нас негативный взгляд.

Анализ: Большая инвестпрограмма. Размер инвестпрограммы существенно вырос в 2023 г. и немного увеличится в этом году. Инвестпрограмма не имеет экономической окупаемости (как ДПМ у генкомпаний). В значительной степени эти расходы можно рассматривать как разрушающие акционерную стоимость. С отрицательным свободным денежным потоком мы считаем вероятность возобновления дивидендов минимальной.Булгаков Дмитрий

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Фактор дивидендных выплат - одна из причин относительно низкой оценки акций ВТБ - Атон

- 21 февраля 2024, 10:54

- |

В 4-м квартале 2023 года чистая прибыль ВТБ составила 56 млрд рублей (-35% по сравнению со 3-м кварталом) при рентабельности капитала (RoE) на уровне 10,3%. Чистый процентный доход составил 191 млрд рублей (-4% в квартальном сравнении), а чистая процентная маржа — 2,9% вследствие роста стоимости фондирования. Чистый комиссионный доход составил 59 млрд рублей (-3% кв/кв). Отчисления в резервы под обесценение составили 57 млрд рублей (+59% кв/кв) при стоимости риска на уровне 0,5%. Операционные расходы увеличились по сравнению с предыдущим кварталом на 30% и достигли 128 млрд рублей при соотношении затраты/доход (CiR) на уровне 57,3%. Чистая прибыль банка за 12 месяцев 2023 года достигла 432 млрд рублей, рентабельность капитала составила при этом 22,3%. Чистая процентная маржа составила 3,1%, а стоимость риска — 0,9%. Совокупный портфель кредитов увеличился с начала года на 21% и достиг 21,0 трлн рублей. Достаточность капитала по нормативу Н1.0 снизилась до 9,9%, по нормативу Н1.1 — до 5,9%.

( Читать дальше )

Почему дивидендная стратегия может вернуться на рынки?

- 21 февраля 2024, 10:53

- |

Потеря дивидендами своей значимости началась со времени мирового финансового кризиса. Компании, не выплачивавшие дивиденды, показывали более высокую доходность по сравнению с рынком в целом. Акции компаний с дивидендной доходностью более 5% с 2008 по 2024 год выросли на 450%, в то время как те, что предоставляли дивиденды с доходностью 0–2%, увеличились на 1200%, согласно WSJ. В эпоху низких ставок и роста технологических компаний, инвестирующих в развитие и новые рынки, дивиденды потеряли свою привлекательность.

Однако это было не всегда так. С XVII века, с появлением первых акционерных обществ, до середины XX века, когда не существовало ликвидных рынков, покупка акций была почти полностью ориентирована на получение дивидендов.

( Читать дальше )

В марте СБЕР обычно объявляет о выплате дивидендов, как исторически реагировали акции на это событие

- 21 февраля 2024, 09:33

- |

Близится дата официального объявления СБЕРом о выплате дивидендов за 2023 год, исторически компания объявляет о дивидендах в марте-апреле. Судя по прогнозам и финансовым отчетам, выплата будет рекордной за всю историю компании!

Я решил провести небольшой анализ и посмотреть, как реагировали котировки акций банка на объявление о дивидендах в прошлом.

Дивиденды СБЕРа-когда объявят?

Уже через месяц СБЕР может официально объявить о выплате. Исторически, это делалось в марте-апреле:

Сколько выплатят?

Чистая прибыль СБЕРа по итогам 2023 года достигла исторического рекорда и по финансовому отчёту составила 1493,1 млрд р, немного не дотянув до 1.5 трлн.

Согласно дивидендной политике, СБЕР выплачивает 50% от чистой прибыли, т.е. дивидендная доходность составит около 33р на акцию(обычную и привилегированную) или около 11,5% годовых.

33р на акцию-это будет рекордный размер дивидендов за всю историю СБЕРа! К примеру, последняя выплата была на уровне 25р на акцию:

( Читать дальше )

Отчет ВТБ (VTBR) за 2023. Рекордная прибыль. А когда дивиденды?

- 21 февраля 2024, 09:04

- |

20 февраля подробную отчетность по МСФО за 2023 год первым из крупных банков опубликовал любимчик всех по-настоящему долгосрочных инвесторов и король допэмиссий — «народный» банк ВТБ.

💼Я тоже нахожусь в числе «счастливых» держателей акций ВТБ с 2019 (или 2018?🤔 уже даже и не помню) года. К тому же, у меня в «синем» банке ИИС и брокерский счет. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️ВТБ – российская финансовая группа, включающая более 20 кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. ВТБ — №2 по активам в РФ после Сбера.

ВТБ сильнее других финансовых организаций пострадал от геополитического кризиса в 2022 году. Основная причина в том, что группа занимала лидирующие позиции в обслуживании внешнеторгового бизнеса. В 2022 г. были введены блокирующие санкции со стороны США и ЕС. Банк отключили от системы SWIFT. Были заморожены активы ВТБ в Великобритании, Японии, Сингапуре. В итоге, за 2022 год ВТБ показал рекордный убыток в 600 млрд руб. и стал абсолютным чемпионом по убыточности среди всех компаний в РФ.

( Читать дальше )

Какой пассивный доход приносит мой портфель стоимостью 3,2 млн рублей

- 21 февраля 2024, 07:52

- |

За 32 месяца инвестиций мой портфель превысил отметку в 3,2 млн рублей (ну наконец-то сумма сотен тысяч догнала количество месяцев). Из них 2,7+ млн — пополнения, а 0,5+ млн — прибыль. Но мне стало интересно посчитать именно кэшфлоу, то есть, пассивный доход, который приносит мой портфель за год или в среднем за месяц.

Сейчас я все доходы реинвестирую, но если бы я их выводил, то можно было бы условно считать, что я получаю пенсию. Скромную, конечно же, но у нас средние пенсии от государства тоже настолько скромные, что даже можно провести сравнение. В Москве, например, размер пенсии от государства составляет 24 500 рублей.

У меня есть в составном портфеле депозит, облигации, бумажная недвижимость и акции, ещё у меня есть телеграм-канал, залетайте. С небольшим округлением в меньшую сторону посчитал, что получается.

Более точная стоимость портфеля будет 1 марта, а вот тут данные от 1 февраля.

1. Депозит

Сейчас депозит около 1,05 млн, за 12 месяцев он даст около 120 000, налогом облагаться не будет, доход слишком маленький. Вклад от июня 2022 года на 3 года.

( Читать дальше )

Ежемесячный пассивный доход от инвестирования превысил 4 500 рублей

- 21 февраля 2024, 07:38

- |

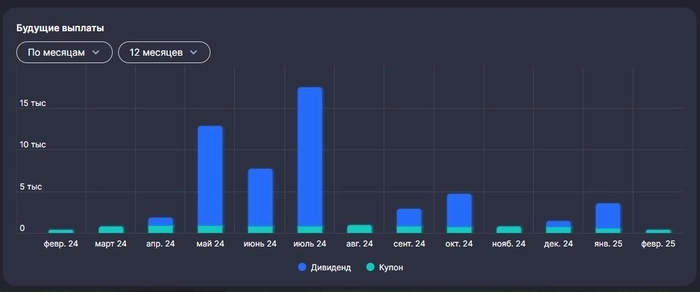

Решил посмотреть прогноз по поступлениям от дивидендов и купонов на следующие 12 месяцев и приятно обрадовался предварительным расчетам пассивного дохода в размере 55 644 рубля или 4 637 рублей среднемесячно.

⚡Учет и контроль инвестиций уже 3,5 года веду на площадке Интелинвест, собственно это она и посчитала прогнозные ежемесячные выплаты:

февраль 2024 — 890р. (486р. уже получено и 404р. ожидаются)

март 2024 — 808р.

апрель 2024 — 1 858р.

май 2024 — 12 814р.

июнь 2024 — 7 740р.

июль 2024 — 17 498р.

август 2024 — 986р.

сентябрь 2024 — 2 922р.

октябрь 2024 — 4 685р.

ноябрь 2024 — 800р.

декабрь 2024 — 1 455р.

январь 2025 — 3 592р.

Эти суммы указаны без учета реинвестирования полученных доходов и нового дохода от новых покупок, а это значит, что итоговый результат за 2024 год будет намного выше расчетного (во всяком случае я так планирую).

⚡Структура портфеля выглядит следующим образом:

🏆Акции — 76,0%;

( Читать дальше )

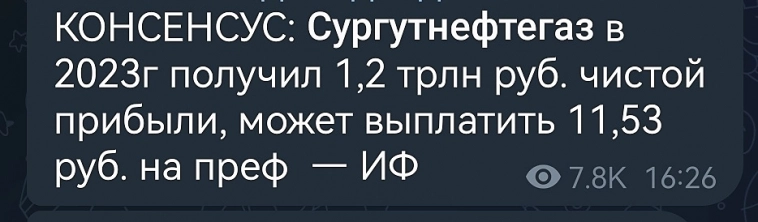

по итогам 23года, Сургут утвердит 20% на дд. Роснефть ращедрится на 60р

- 20 февраля 2024, 23:11

- |

по Роснефти пока все не так радужно:

( Читать дальше )

Дивидендная доходность портфеля превысила 145 тысяч рублей в МЕСЯЦ ✅. Что дальше?

- 20 февраля 2024, 21:16

- |

Ну а на фондовом рынке распродажа, скидки на всё. Самое время присмотреться к хорошим активам. Хотя наш рынок с августа 2023 года, уже как семь месяцев в боковом тренде. Не получается сдвинуть с места. Нужен более мощный драйвер для роста. И он непременно появится.

Свои инвестиции учитываю в приложении инвестминт. Оно немного корявое, но оплачено на год. Интелинвест на мой взгляд интереснее.

Так вот на ближайшие 12 месяцев прогноз в приложении показывает 1 млн 750 тыс рублей. Из них более 1 млн должны поступить за июнь и июль. Собственно большой дивидендный сезон не за горами.

( Читать дальше )

Разовые факторы снизят дивиденды Роснефти - Финам

- 20 февраля 2024, 20:36

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал