Дивидендные аристократы

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

- комментировать

- 34.6К | ★108

- Комментарии ( 26 )

ЛУКойл может остаться дивидендным аристократом !

- 18 октября 2020, 11:28

- |

На прошедшей неделе еще не «умер» (хотя многие, включая и меня, по ошибке похоронили его, как «аристократа») самый главный российский дивидендный аристократ – ЛУКойл, хотя и значительно сократил свои дивиденды: «Совет директоров ЛУКойла рекомендовал дивиденды за 9 месяцев 2020 года в размере 46 рублей на акцию. Дата закрытия реестра: 18 декабря 2020 г. Выплата рассчитана согласно принятой дивидендной политики».

Но в методологии дивидендных аристократов дивиденды учитываются по календарным годам (!), а летом 2020 года ЛУКойл заплатил крупный дивиденд за 2019 год (350 руб.).

Так что произошла ошибка – ЛУКойл в ближайшую ребалансировку не выбывает!

Но это пока, теперь вопрос что будет дальше?

ЛУКойл может сохранить статус дивидендного аристократа и в 2021 года и далее, если цены на нефть будут восстанавливаться, если начнет оживать мировая экономика после пандемии, которая не даёт жить всему миру.

( Читать дальше )

+51% дохода от ЛСР. Зафиксировали прибыль.

- 22 сентября 2020, 09:45

- |

Позицию по данному эмитенту открывали 27 февраля 2019 года. Откровенно говоря, не хотелось продавать этого дивидендного аристократа. В том плане, что рынок недвижимости и субсидируемые ипотеки на подъеме. Но ситуация с фондовым рынком выглядит шатко, поэтому интересны другие активы, которые ведут себя лучше, а также интересен запас прочности. За это время были получены дивиденды 78+30=108 рублей. Акции были проданы вчера несколькими сделками по средней цене 871,6 рублей. +51%. Повторюсь, актив ЛСР мне нравится, но имеются опасения, что активы, рассчитанные на внутренний рынок, смогут продолжать развиваться без поступления денег в экономику от компаний, рассчитанных на внешний рынок. Поэтому, в конечном счёте ослабевать будут и те и другие.

ЛСР мы не продавали даже в период пандемии, когда наиболее нервные инвесторы и трейдеры распродавали актив по 502 рубля. И это дало результат. В среднем по плюс 25,05% ежегодно неплохо. Но зато в период эпидемии были куплены на плечи акции нефтяных компаний, которые мы подбирали при нулевых и отрицательных ценах на нефть. Стоит ли покупать нефтянку снова сейчас, я думаю, что нет. Поскольку те, кто подбирал Татнефть и Лукойл на сильных падениях, вчера получили дополнительное движение на понижение. Волатильность перед выборами растет, но трендовое движение наступит еще не скоро. А это значит, что на «пиле» многих попросту высадят, отстопят… Как шортистов, так и лонгистов. Предпосылки развития сильного понижательного движения имеются, но по таймингам и цикличности полностью ловушка для быков захлопнется еще через 2-3 месяца.

Моя группа ВК https://vk.com/club_ramlcity

Желаю всем успешных и профитных инвестиций!

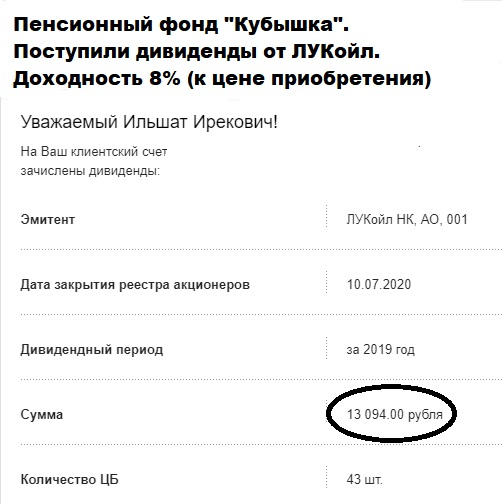

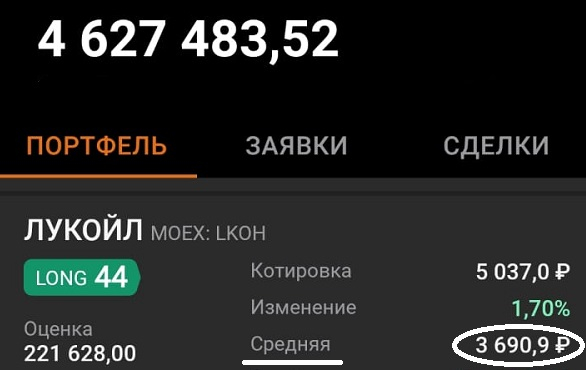

❤ Пенсионный фонд "Кубышка". Большой Дивидендный Сезон Июль 2020 г. Под занавес торгов 22 июля 2020 г. поступили дивиденды от ЛУКОйла

- 23 июля 2020, 06:19

- |

Дивидендная доходность (к цене приобретения = 3691 руб.) +8%.

( Читать дальше )

Инвестиции Live#3.покупки в дивидендный портфель за май / Walgreen Boots Alliance (WBA)

- 11 июня 2020, 10:57

- |

Добрый день!

Новое видео из серии #ИнвестицииLive готово к просмотру!

В этом видео рассказал про покупку акций Walgreen Boots Alliance (WBA) в дивидендный портфель!

Всем, кому интересно следить за выпусками, подписывайтесь на канал

Приятного просмотра!

Дивидендные аристократы, стратегия инвестирования. Пассивный доход в долларах 2020

- 06 июня 2020, 13:26

- |

Инвестиции Live#2.Купил акции в дивидендный портфель / Raytheon Technologies /Archer Daniels Midland

- 13 мая 2020, 22:11

- |

Вечный благотворительный фонд и его будущие перспективы.

- 16 апреля 2020, 20:09

- |

Когда человек решает заняться благотворительностью, то натыкается на множество сайтов с данной услугой. Все они предлагают потратить деньги здесь и сейчас и решить какую то одну часть проблемы. Такие действия напоминают поведение обычного потребителя товаров и услуг. Мы, как люди информированные в методах финансов, должны научиться решать задачу теми способами, которыми научились действовать в мире инвестиций.

Фонд, который намеревается серьезно заниматься благотворительностью, должен быть на 100% нацелен иметь в своем составе акции компаний, которые выплачивают дивиденды. Так называемых, дивидендных аристократов. Дивиденды обеспечивают ежегодную сумму благотворительности, которая не затрагивает основные активы фонда. На мой взгляд, когда речь идет о больных и нуждающихся людях, очень сложно сделать выбор, какую часть дивидендов оставить на рост фонда, а какую потратить на ключевую цель. Но такой выбор сделать придется, поскольку речь идет о куда большем количестве помощи нуждающимся в будущем. Иначе можно отдать весь фонд сразу, обрубив растущее дерево навсегда. Оптимальным является решение, такое как 50% на 50%, чтобы фонд начинал помогать уже сейчас, но при этом продолжал расти и помогать до тех пор, пока общество и государство не научатся делать это самостоятельно.

( Читать дальше )

Взгляд на акции компании AT&T

- 13 апреля 2020, 21:33

- |

Но, что бы понимать откуда берутся деньги на дивиденды, и будет ли компания их и дальше платить, нужно разобраться с их бизнесом, дабы не инвестировать свои деньги в слепую, чего не советую делать ни кому!

Для начала рассмотрим наиболее крупные сегменты которые приносят выручку компании.

1. Телекоммуникации

2. Медиа

3. Латинская Америка

4. Xandr

При этом стоит отметить что на сегмент телекоммуникации приходит около 78% выручки.

Сегмент телекоммуникации в свою очередь делится на 3 части:

— мобильная связь

— развлекательные интернет услуги

— проводные услуги для бизнеса.

Эпидемия коронавируса может негативно привести к снижению продаж смартфонов в салонах связи AT&T, однако розничная торговля генерирует менее 9% выручки компании.

Теперь мы понимаем что бизнес хорошо диверсифицирован и не должен сильно пострадать от пандемии. А значит и дивидендны не должны пострадать. К слову хочется отметить что компания наращивала дивидендные выплаты даже во время кризиса в 2008 году.

Узнав структуру бизнеса, можно и посмотреть на финансовые показатели.

Выручка на протяжении 5 лет стабильна, с небольшим ростом.

Это говорит нам о том, что услугами компании пользуются, компания не растущая но стабильная. Впрочем рынок телекоммуникаций сейчас прибывает стадии стагнации, и большого роста от него ожидать не стоит.

Чистая прибыль не стабильна, но без убытков что важно при рассмотрении дивидендных акций.

И очень важно обратить внимание на денежный поток. Он более стабильнее, если сравнивать с чистой прибылью AT&T, что хорошо сказывается на дивидендные выплаты, при этом закредитованность не сильно большая и находится на уровне 63%

В общем, я вижу хорошую возможность завести деньжат в AT&T, и потихому получать дивиденды. Компания большая, диверсифицированная и устойчивая. Вряд ли они перестанут платить дивиденды

Не является индивидуальной инвестиционной рекомендацией!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал