Диверсификация

Диверсификация инвестиционного портфеля. Почему важно вкладывать в разные активы?

- 20 декабря 2020, 14:29

- |

- комментировать

- 276

- Комментарии ( 0 )

Диверсификация – выбор бедных. Так ли это?

- 01 декабря 2020, 16:29

- |

Это мнение, которое часто можно встретить среди финансистов различных мастей. Одни так говорят из-за невежества, другие напротив, пришли к этому выводу путем длительного личного инвестиционного опыта. Первые нас не интересуют (только если посмеяться), а вот в чем посыл вторых, стоит, как минимум, рассмотреть.

Суть диверсификации в том, что мы делим наш капитал на много (или относительно много) различных инвестиционных позиций. Немного туда, немного туда, и в итоге получаем «блюдо» с небольшим риском и такой же небольшой доходностью.

И именно вторая часть нашего блюда так смущает многих специалистов в области инвестиций. Как зарабатывать то? С 5-8% в год далеко не уедешь. При такой доходности, удвоишься примерно через десять лет. И как тут разбогатеть, когда хочется что б уже вчера?

Кроме относительно низкой доходности, приводятся еще следующие аргументы. Во-первых, это, конечно же, процессинг. Поиск, аналитика, управление, все это требует ресурсов. Во вторых, это список Forbes. Достаточно посмотреть на ТОП списка, чтобы понять, что люди, попавшие туда, в подавляющем большинстве своем, это собственники одного, ну максимум двух-трех больших активов. Там практические нет «диверсифицированных» (к этому моменту написания текста, это слово уже начинает казаться ругательством «фу, какой-то диверсифицированный пошел»), что еще больше ставит вопрос о нужности диверсификации.

( Читать дальше )

Диверсификация, что такое и с чем едят

- 16 ноября 2020, 19:42

- |

С одно стороны это хорошо! Ведь в целом можно значительно снизить риск без снижения доходности, но стоит перегнуть палку и тогда ваш портфель будет следовать доходности индекса, проигрывая ему из-за комиссии.

Кстати, у этого термина есть тоже определение, которое ему дал Питер Линч — Дайворсификация (Diworseification) — разрушение стоимости портфеля путем чрезмерной диверсификации, то есть при большом количестве бумаг, лучше купить индекс, потому что доходность будет стремиться к нему.

Если я вижу портфель в котором куча бумаг, для меня это сигнал, что человек не разбирается в аналитике и покупает все подряд.

Стоит упомянуть, про аргументы самого инвестора. Я знаю один телеграм канал, где автор открыто пишет, что его портфель это индекс s&p 500, логично, что к нему нельзя применить данные выводы.

К инвест фондам это тоже не относится, у них законодательно запрещено иметь в одной бумаге % свыше установленного.

( Читать дальше )

Эксперты "ФИНАМа" раскроют секреты диверсификации

- 05 ноября 2020, 16:52

- |

Приглашаем вас принять участие в онлайн-дискуссии, посвященной диверсификации инвестиций. Мероприятие состоится 10 ноября в 15:00 мск в рамках проекта «ФИНАМ Митап» – эксперты обсудят основные принципы диверсификации и наиболее эффективные стратегии ее применения, расскажут, как найти оптимальный баланс между риском и доходностью и правильно выбрать финансовые инструменты, чтобы минимизировать риски и повысить качество своего инвестиционного портфеля.

Спикеры:

- Александр Горчаков, руководитель направления инвестиционного консультирования, кандидат физико-математических наук.

- Артур Шпонько, профессиональный трейдер, один из разработчиков сервиса Comon.ru.

- Александр Непорожний, заместитель председателя правления Банка ФИНАМ.

Модератор встречи – Ярослав Кабаков, директор по стратегии ИК «ФИНАМ».

Для участия в онлайн-дискуссии необходимо зарегистрироваться на странице мероприятия.

Вопросы спикерам можно прислать заранее на электронный адрес: invest_meetup@corp.finam.ru

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

Диверсификация горнодобывающих компаний

- 20 октября 2020, 08:01

- |

Просто сравните Алросу и Rio Tinto Limited. Rio Tinto производит золото, медь, алюминий, добывает железную руду, уголь, а также алмазы и уран. А Алроса?

Идем в годовой отчет Алросы за 2014 год и видим:

СТРАТЕГИЧЕСКИЕ ПРИОРИТЕТЫ ГРУППЫ АЛРОСА

1. Концентрация на добыче алмазов

Концентрация на профильной деятельности предполагает постепенный выход АЛРОСА из непрофильных видов бизнеса. Диверсификационная модель требует значительных капитальных затрат, которые отражаются на себестоимости добычи алмазного сырья, тем самым влияя на его конкурентоспособность на мировом алмазном рынке.

Но каждый кризис эффективные менеджеры вспоминают про диверсификацию. Вот и в этом году:

16.06.2020. Полпред президента РФ в Дальневосточном федеральном округе Юрий Трутнев по итогам совещания о социально-экономическом развитии Республики Саха (Якутия) поручил Минфину совместно с Минприроды, властями Якутии и руководством «Алросы» подготовить и представить в кабмин предложения, которые позволят диверсифицировать деятельность «Алросы».

( Читать дальше )

Акции (урок 5) – обманчивость диверсификации

- 08 октября 2020, 16:53

- |

Диверсификация – это база. Это хорошо, но это не панацея. Прежде чем мы пойдем дальше, надо понять, что:

Диверсификация может быть очень обманчива.

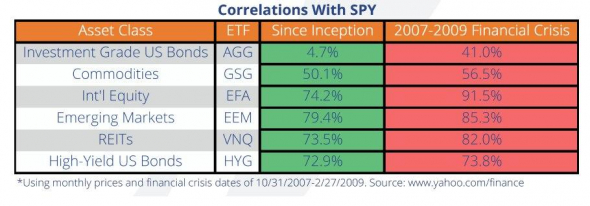

Общее правило при создании портфеля состоит в том, чтобы комбинировать различные активы/акции, некоррелированные между собою (или имеющие отрицательные коэффициенты корреляции). Однако «заковырка» состоит в том, что:

Корреляции меняются во времени. А во время коллапса корреляции возрастают очень резко.

Умное выражение «создать широко диверсифицированный портфель» означает по факту «быть готовым к тому, чтобы отхватить по полной программе во время кризиса». Когда произойдёт коллапс (как было в начале 2020 года), даже самая продуманная диверсификация вас не спасёт.

Вы говорите себе: «Ну, у меня же диверсифицированный портфель! Мне ничего не страшно!» А потом приходит кризис, и падают абсолютно ВСЕ акции в вашем портфеле (да еще и облигации).

( Читать дальше )

Для чего нужен портфель и для чего нужна диверсификация?

- 06 сентября 2020, 13:19

- |

В этом тексте я постараюсь раскрыть эту проблему с точки зрения практического применения. Все вы слышали о важности диверсификации и важности создания инвестиционного портфеля. Но далеко не все, кто об этом говорит, дают пояснение, для чего эти вещи нужны. И происходит как в детстве, когда родители говорят учись, не общайся с дурной компанией, правильно кушай, но важность этих советов осознается уже значительно позже.

Итак, первое, что мы должны понять, для чего мы инвестируем. Казалось бы, очень странный вопрос, ведь ответ так прост – заработать деньги. Но проблема в том, что инвестиционный процесс и уж тем более финансовые рынки, далеки от характеристик печатной машинки. 0% риска и 30% годовых прибыли стабильно – существуют только в рекламных проспектах компаний, куда ваши деньги отправляются в один конец. Правильный ответ на вопрос заключается в приумножении капитала и в создании определенной суммы.

Второе, что нам нужно, это понимание, каким образом мы можем этих целей достичь. Вот тут перед нами и открываются финансовые рынки, с огромным набором возможностей и различных инструментов. Каждый из инструментов обещает разный уровень доходности с разным уровнем риска.

( Читать дальше )

Как сократить валютный риск портфеля?

- 05 августа 2020, 11:55

- |

Если вы хотите диверсифицировать портфель по странам, то должны учитывать валютный риск. Этот риск возникает, когда вы приобретаете активы, торгующиеся в валюте, отличной от валюты покупки. О том, как сократить такой риск, поговорим в данном видео. Подробно весь алгоритм описан на блоге: https://mindspace.ru/47575-kak-sokratit-valyutnyj-risk-portfelya/

Подписывайтесь, чтобы быть в курсе:

Блог Mindspace.ru: https://mindspace.ru/

Instragam: https://www.instagram.com/oxanagafaiti/

Telegram: Mindspace_ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал