Диверсификация

Диверсификация. Пример на текущей ситуации.

- 07 сентября 2023, 08:25

- |

Диверсификация. Пример на текущей ситуации.

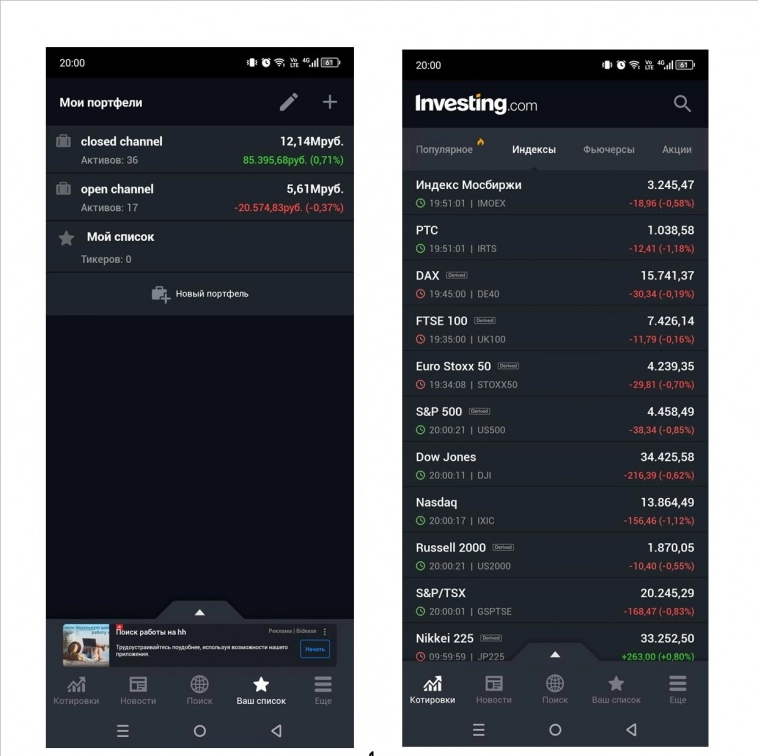

Конечно многие знают что это такое и вдаваться в глубокое объяснение на данный момент не вижу смысла. Только для многих (как показывает практика общения с розничными инвесторами), наличие в портфеле 10-15 эмитентов – это уже большая диверсификация.Для меня это абсолютно версия lite. Поэтому решил показать на живом текущем примере. Скрин сделан вчера в в районе 20:00.

Два момента, на чем хочу сейчас акцентировать внимание:

1 Обратите внимание на изменение индекса ММВБ (-0.58%) и изменение стоимости портфеля в закрытом канале (+0.71%). Объективности и честности ради скажу, что реальное изменение +0.60%, потому что сейчас в рынок загружено чуть более 70% капитала.

2 Различие в изменении части портфеля, публикуемого в открытом канале, и полного состава портфеля, публикуемого в закрытом канале (Mikhaylevskiy Capital). Не нужно быть гением, чтобы видеть реальное действие диверсификации.

В общем, это один из пунктов управления капиталом/портфелем, который дает хорошую доходность (от 25%) при малых рисках.

( Читать дальше )

- комментировать

- 306

- Комментарии ( 0 )

👑 Вложиться в реальное золото (металл) или в золотодобытчиков?

- 07 сентября 2023, 07:11

- |

Золото по прежнему и в 2023 году остаётся отличным активом для портфеля, который с начала года дает +47,99% в ₽ и +11,5% в $ по состоянию на 06.09.2023 г.

( Читать дальше )

Классика портфельного инвестирования портфель 60/40. Сентябрь

- 05 сентября 2023, 08:00

- |

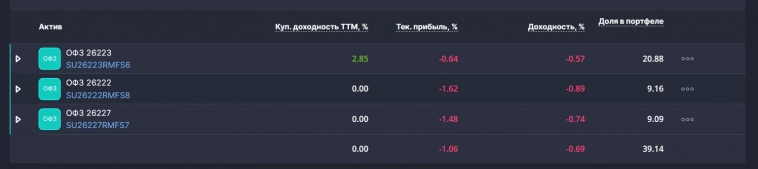

В августе добавил в линейку публичных портфелей — портфель 60/40.

Большая часть инвестируется в акции и остальное в облигации. Недавно уже была статья посвященная такому классическому и простому распределению активов, с которого лучше начинать новичку знакомство с инвестициями, после изучения базовых терминов.

Портфель полностью закупил только ко второй половине августа. Поэтому больших расхождений по классам активов не наблюдается. Однако общая тенденция видна: акции растут, стоимость облигаций снижается. До пятого сентября отбалансирую портфель к нужному соотношению долей. По облигациям покупать буду ОФЗ 26223. Это самый короткий выпуск с постоянным купоном. Ключевая ставка вполне вероятно вырастет еще или останется прежней, поэтому лучше всего не уходить по облигациям в длинный горизонт.

( Читать дальше )

Самый устойчивый портфель, который может сделать каждый

- 04 сентября 2023, 06:48

- |

Гарри Браун, кандидат в президенты, финансовый консультант и автор 12 книг предложил самую устойчивую конструкцию портфеля, которую легко воспроизвести, но вряд ли будет делать большинство отечественных инвесторов.

Логика портфеля — это равномерные пропорции в каждый основной класс активов для снижения волатильности и «железобетонного» спокойствия инвестора.

«Чтобы сохранить деньги до конца жизни, сформируйте простой сбалансированный диверсифицированный портфель. Я называю его постоянным, поскольку после создания он не требует перекомпоновки, даже если ваши представления о будущем изменяются. Этот портфель должен обеспечивать сохранность вашего состояния при любых обстоятельствах, включая полное уничтожение какого-либо отдельно взятого элемента портфеля… Сделать портфель таким безопасным совсем не трудно и не сложно. Вы можете добиться очень хорошей диверсификации в удивительно простом портфеле».

Структура этого портфеля предельно проста и лаконична:

( Читать дальше )

«Приобретайте успешные компании», - советует Баффет. Это успешные компании растут сейчас на 20-50% в день?

- 03 сентября 2023, 20:32

- |

«Гораздо лучше купить успешную компанию по справедливой цене, чем заурядную компанию по низкой цене», — Уоррен Баффет.

Честно говоря, у большинства лидеров роста-падения последних месяцев из второго-третьего эшелона вообще сложно понятьуспешность бизнеса и справедливость ценыза акцию. Но по-моему никого это не волнует🤣).

Многое в нашей жизни происходит уже не в первый раз😉. Массовый рост никому не известных компаний уже был в 2006-07 году, но мало кто помнит это время на рынке. Хотя, догадаться чем все закончилось, не сложно🤷🏻.

Спасибо за ваш ❤️ и ⭐️. Подпишитесь и не пропустите новые материалы.

Не является инвестиционной рекомендацией

🟡 Золото стоит уже более 6000₽ за грамм. А почему его нет у многих в портфеле?

- 03 сентября 2023, 08:23

- |

«Золото может подорожать до $2500 за унцию — аналитики

Цены на золото могут обновить исторические максимумы в следующем году на опасениях по поводу глобальной рецессии и благодаря окончанию цикла повышений процентных ставок ключевых центробанков мира, прогнозируют аналитики, причем наиболее радикальные оценки предусматривают рост котировок до $2500 за унцию.

»Моя цель — $2500 к концу 2024 года. Во многом это связано с тем, что рецессионные факторы могут усилиться к концу года и набрать силу в 2024 году, — написал основатель Livermore Partners Дэвид Нойхаузер. — Мне кажется, в следующем году золото обновит максимумы и пойдет еще выше".

«Я вполне уверен, что мы увидим золото по $2500 в ближайшие пару лет», — считает глава Wheaton Precious Metals Рэнди Смолвуд, также указав на рецессионные сигналы как на позитивный фактор для драгметалла.

Текущий рекорд котировок был установлен 7 августа 2020 года на уровне $2072,5 за тройскую унцию.

«Мне кажется, золото превысит отметку в $2100 в конце 2023 или в начале 2024 года», — отметил управляющий директор TD Securities Барт Мелек, добавив, что в своем прогнозе он исходит из предположения, что Федрезерв возьмет паузу в повышении ставок.

( Читать дальше )

Америка Макро итоги месяца Август - Сентябрь 2023

- 02 сентября 2023, 00:15

- |

Введение

В мире финансов и инвестиций особое внимание уделяется экономическим показателям, которые являются ключевыми для принятия обоснованных решений. Данные, представленные на конец августа и начало сентября 2023 года, дают представление о текущей экономической обстановке в США.

Доверие потребителя и Вакансии

29 августа 2023 года показатель доверия потребителя CB составил 106,1 и оказался ниже ожиданий, но всё равно отражает достаточно оптимистичный взгляд потребителей. Показатель вакансий JOLTs на июль, составивший 8,827 миллионов, указывает на крепкий рынок труда. Это может свидетельствовать о том, что потребительские расходы могут продолжить поддерживать экономический рост. Таким образом, инвестиции в секторы, ориентированные на потребителя, такие как розничная торговля и развлечения, могут быть многообещающими.

Данные о занятости

Изменение числа рабочих мест ADP для августа составило 177 000 рабочих мест, не достигнув ожидаемых 195 000. Этот показатель, в паре с данными о предстоящих продажах жилья на июль, показывающими положительную тенденцию на уровне 0,9%, указывает на то, что рынок труда все еще растет, но с медленной скоростью. Инвесторы могут рассматривать диверсифицированные портфели, включающие облигации и акции с выплатой дивидендов, как защиту от потенциального замедления экономики.

( Читать дальше )

Структура портфеля 60/40, ну что можно нового тут добавить?

- 31 августа 2023, 06:33

- |

Деление портфеля на две части в пропорциях 60% акции и 40% облигации — классика диверсификации по классам активов. Инвесторы со стажем чаще всего не используют такую структуру распределения, но вот если бы новичок попросил бы совет?

То под первым пунктом, я бы посоветовал изучить «финансовую азбуку»: основные определения, процессы, виды рисков и тд. А вот на следующем этапе уже заняться проработкой диверсификации будущего портфеля. И начать изучение со структуры 60/40. Технический, фундаментальный и прочие анализы имеют куда меньшее значение, чем распределение по классам активов.

В наше замечательное время, когда инвестора интересуют отчеты и котировки «Вуш Холдинга» или (прости меня господи..) Наука-Связи…… Люди на полном серьезе заводят на счёт миллионы и подумывают о кредитах под покупку этого «шлака»… Все это говорит об отсутствии фундамента и разгуле жадности на фоне большой деформации экономики, причем не только отечественной.

( Читать дальше )

Четыре группы активов для каждого инвестора. У кого в портфеле есть ВСЕ?

- 30 августа 2023, 02:17

- |

Если умерить аппетиты начинающих инвесторов (многие хотят зарабатывать по 30-40% годовых стабильно, хотя и не все), то гораздо важнее решить задачу управления рыночными рисками портфеля (волотильность). И решается она только диверсификацией между разными классами активов, которые желательно должны иметь низкую корреляцию (не ходят друг за другом). Историческая стабильная доходность по активу тоже важна. Так же приветствуется диверсификация по разным валютам (минимум ₽/$) и при общем обьеме портфеля >$500к можно задумываться о страновой диверсификации с открытием счетов в разных юрисдикциях. Хотя, все может измениться, если основные траты инвестора не в рублях и большую часть времени он проводит за границей.

Недвижимость — обязательный класс активов и в любом портфеле должна обязательно присутствовать, но как и любой другой актив не занимать самую большую долю. В некоторых своих публичных портфелях использую биржевую недвижимость (ЗПИФ). Это не совсем одно и то же, но интересный инструмент.

( Читать дальше )

"Люди не богатеют потому, что никто не хочет богатеть медленно". Смысл этой фразы Баффета доходит очень долго….

- 28 августа 2023, 07:55

- |

Многие ли из нас сделали капитал с помощью инвестиций на фондовом рынке?

Да, такие есть. Есть, кто успешно прокатился на растущем рынке в разное время. Встречаются даже успешные трейлеры, которые заработали на спекуляциях с плечом или деривативах. Но много ли среди читателей и авторов, кто за 15-20 лет получил в среднем 10-15% годовых пусть даже в рублях и не особо переживает за то, как сохранить накопленный доход на «бычьем рынке».

Уверен такие есть, но они обычно не особо пишут комментарии😉…

Наш мир устроен таким образом, что не существует черно-белых правил. Любого результата можно достичь миллионом разных способов, но вопрос какой ценой и за какое время?

В инвестициях неэффективность в первую очередь оплачивается «потерянным временем». Деньги — это результат, их можно заработать, а время не вернуть.

Долгое время сам пытался найти универсальную систему торговли с акциями, валютой, фьючерсами, облигациями, чтобы достичь максимальных результатов. И хотя по своей природе стайер, всегда хотелось быть более быстрым стайером во время забега… 🤷🏻Спрашивается только зачем?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал