Диверсификация портфеля

"Ренессанс Страхование на рынке спустя 3 года" (расследование)

- 21 ноября 2024, 16:14

- |

Приветствую вас, дорогие подписчики и читатели!

Учитывая выбор нынешнего инвестора на облигации (ОФЗ) и диверсификации своего портфеля на фоне непредсказуемой недели громких геополитических событий, решил провести расследование на эту актуальную тему.

Одна из более устойчивых бумаг остается компания Ренессанс Страхование🏦. Старт IPO страховой компании был в октябре 2021 и рассмотрим теперь спустя 3 года.

1. Если взглянем на недельный график, то с самого понедельника и в течении всей недели поддерживает стоимость в диапазоне 102-99,7 руб.

А это существенный аргумент учитывая падение всего рынка на -5%📉 за неделю.

2.Вчера Ренессанс Страхование опубликовала отчет МСФО за 9 месяцев 2024 г.

1) Сумма общих премий страхований выросла на 38,7% (118,2 млрд). В основном это за счет роста продуктов разного вида страховки жизни в 2,3 раза, медицинского и автострахования.

2) Показатель годовой рентабельности капитализации компании достиг 14,6%

3) Но есть снижение чистой прибыли на 53,2%.

Насчет 3 сегмента, причиной считаю, что бумага является недооцененной. Смотрите сами, у каждой компании есть свои плановые таргеты, которые в открытом доступе, у Ренессанс в среднем это 130-140 руб. при сегодняшних 98 руб.

( Читать дальше )

- комментировать

- 281

- Комментарии ( 2 )

Топ-5 Идей для Роста и Защиты Капитала в Условиях Рынка

- 09 ноября 2024, 16:37

- |

Предстоящий год обещает быть непростым для инвесторов. Колебания рубля, риски девальвации, высокие процентные ставки — все это делает рынок динамичным, но сложным для принятия решений. Мы собрали пять стратегий и конкретные примеры компаний, которые, по мнению экспертов, помогут не только сохранить, но и приумножить капитал. Читайте о диверсификациях, нефтегазовых акциях и доходных облигациях, которые помогут вам уверенно инвестировать в 2024 году.

Инвестиции в российские акции с низкими мультипликаторами

Идея инвестировать в компании с низкими мультипликаторами не нова, но сегодня она актуальна как никогда. На фоне текущей экономической ситуации некоторые акции торгуются по рекордно низким ценам. Среди них особенно выделяются компании, такие как Яндекс и HeadHunter, которые показывают стабильный рост бизнеса и имеют потенциал к дальнейшему развитию.

Пример: Яндекс

Яндекс в последние годы расширяет спектр услуг, внедряя новые технологии и создавая устойчивые позиции на рынке. Несмотря на экономические трудности, компания удерживает позиции в России, поэтому акции могут быть привлекательны для долгосрочного инвестирования. Низкая стоимость акции, высокие перспективы роста и устойчивая деловая модель делают Яндекс одним из фаворитов на рынке.

( Читать дальше )

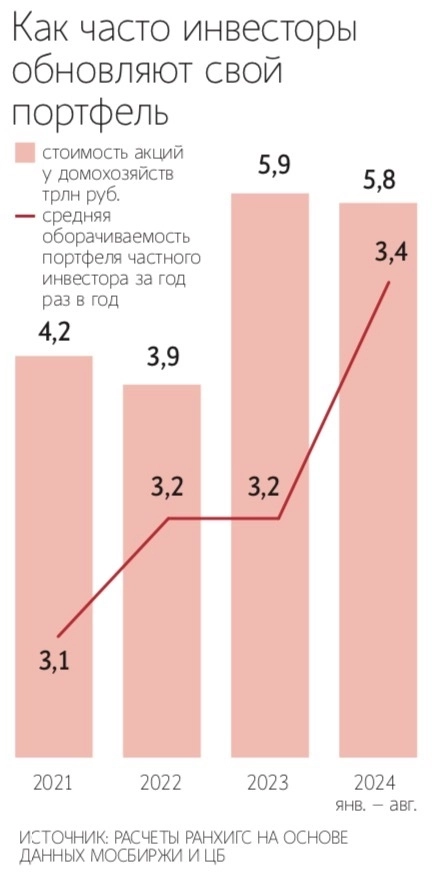

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе Народного портфеля Мосбиржи, что снижает диверсификацию и ограничивает доходность

- 05 ноября 2024, 07:13

- |

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе «Народного портфеля» Мосбиржи, что снижает диверсификацию и ограничивает доходность. Публикация «Народного портфеля» мотивирует инвесторов следовать за большинством, формируя рискованную структуру портфелей, где доминируют акции Сбербанка, Газпрома, Лукойла, Норникеля и Сургутнефтегаза.

С начала публикации в 2020 году до августа 2024 года «Народный портфель» принес доходность 35,8%, обогнав индекс Мосбиржи (22,5%). Однако высокочастотная торговля и игнорирование малых компаний привели к снижению доходности для многих инвесторов, не обладающих глубокой экспертизой.

РАНХиГС предложил Мосбирже указывать на риски высокой торговой активности и недостатка диверсификации. Также рекомендуется раскрывать оборачиваемость активов ПИФов для повышения прозрачности рынка.

Источник: www.vedomosti.ru/investments/articles/2024/11/05/1072897-v-ranhigs-uvideli-v-narodnom-portfele-mosbirzhi-skritie-riski#140737497360768Грааля не существует. Для успеха нужен труд и время.

- 23 октября 2024, 00:45

- |

( Читать дальше )

Налоговая польза диверсификации

- 23 июля 2024, 20:08

- |

Теория говорит, что нужно разделять свои вложения между различными инструментами: акции, облигации, недвижимость и золото.

Рассмотрим плюсы и минусы такой диверсификации с точки зрения налогообложения.

АКЦИИ И ОБЛИГАЦИИ

➕Необязательно иметь статус квалифицированного инвестора.

➕Налоговые преимущества: льгота на долгосрочное владение, учет убытков.

➕Фиксированные выплаты: дивиденды, купоны.

➖Волатильность цен

➖Налог, удержанный с дивидендов нельзя вернуть вычетами

➖Кредитные риски эмитентов

НЕДВИЖИМОСТЬ В РФ

➕Налоговые преимущества: имущественный вычет за покупку жилья и ипотечные проценты

➕Освобождение от налога при долгосрочном владении: 5 лет и более.

➖ Налог на имущество

➖ Налогообложение аренды

ЗОЛОТО

➕Золото имеет тенденцию расти, когда покупательная способность валют снижается

➕Освобождение от налога при долгосрочном владении: 3 года и более.

➕Необязательно иметь статус квалифицированного инвестора.

➕Отсутствие кредитного риска

➖ Отсутствие фиксированных выплат

➖ Полученные убытки не переносятся на будущие периоды и не сальдируются

( Читать дальше )

За три года инвесторы в наш рынок не заработали НИЧЕГО

- 20 июня 2024, 06:55

- |

Ну что, страаашно?😉 Вот это нас нормально жмыхнуло за последние пару недель. Признавайтесь, кто уже успел потратить весь кэш на просадке и теперь грустно ждёт июльской зарплаты, чтобы снова докупать покрасневшие акции?

📉Мы снова вернулись на пресловутые 3000 пунктов по индексу, про которые я рассуждал пару дней назад. Честно говоря, гораздо быстрее, чем можно было ожидать. Пришлось расчехлить НЗ в виде фонда Ликвидность на брокерском счете в ВТБ и бросить в бой дополнительный кэш. Возможно, рано, но я докупаюсь аккуратно и без сильного фанатизма.

Чтобы не пропустить самое важное интересное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🤦♂️3 года без дохода

📈Индекс Мосбиржи полной доходности «брутто» (MCFTR) сейчас на те же значениях, где и был в августе 2023, январе 2022 и июне 2021. Этот индекс, в отличие от классического iMOEX, учитывает все дивиденды — причем до их очистки от налогов.( Читать дальше )

Немного о диверсификации вообще, и моего портфеля...

- 19 июня 2024, 23:18

- |

Добрых вечеров, друзья!

Как вы наверное уже знаете, диверсификация — это стратегия, которая помогает снизить риски путём распределения инвестиций между различными финансовыми инструментами, отраслями и другими категориями. Она позволяет инвестору уменьшить убытки в случае непредвиденных событий.

Вот пример диверсифицированного инвестиционного портфеля:

⭐ Акции: 50 % — это могут быть акции разных компаний и отраслей, чтобы снизить риск, связанный с колебаниями отдельных рынков.

🌟 Облигации: 30 % — облигации предоставляют более стабильный доход и могут служить “буфером” при падении рынка акций.

💫 Недвижимость: 10 % — инвестиции в недвижимость могут предложить защиту от инфляции и дополнительный источник дохода.

🌠 Золото: 5 % — золото часто считается “безопасным убежищем” в периоды экономической нестабильности.

🤩 Наличные деньги: 5 % — наличность даёт возможность инвестировать в случае появления привлекательных возможностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал