Детский мир

Антисписок акций от Бороды

- 16 апреля 2020, 09:31

- |

Эти и другие полезные материалы у нас в Telegram

А именно о некоторых, очевидных на мой взгляд, рыночных аномалиях. Пока экономика страны, торговля и малый бизнес испытывают шок, некоторые отдельные эмитенты держатся лучше рынка и в целом падение Мосбиржи весьма умеренное. (относительно других рынков без учета эффекта девальвации) Отдельные же акции, почему-то считаемые рынком защитными, вообще почти не упали и находятся вблизи максимумов.Это абсолютно удивительно и кажется мне просто выпирающей не эффективностью. Я попробую составить «антисписок» компаний, которые явно переоценены в текущих макроэкономических условиях:

1) Мосэнерго — компания с падающей выручкой и прибылью на пороге большого обновления мощностей. В последний год торговалась в диапазоне 2.2 — 2.4 рубля, сейчас стоит 2р.

Очевидно рынок считает генераторов защитным активом. весьма наивное убеждение, достаточно посмотреть поведение индекса энергетики в прошлые кризисы. Это уж я не говорю про спад потребления энергии на 5-10% из за карантинов, кэшпулинг и инвестиции в РЭП холдинг.

Компании вроде Мосэнерго это идеальная инвестиция для потери денег. Приличный даунсайд и почти никакого апсайда.

2) En+ — странный оптимизм в котировках (с обновлением исторического пика) на фоне провальных результатов алюминиевого и энергетического сегментов. Да, дивидендов, 100% опять не будет. Что делать, тяжелые времена.

3) FIVE ГДР — она же Х5. Я понимаю, что народ ломанулся за гречкой и туалетной бумагой. Но вы правда думаете, что беднеющее население сможет поддерживать покупательскую активность? Уже во 2 квартале ждем снижение среднего чека и трафика. EBITDA и прибыль падают еще с 3 квартала прошлого года не смотря на рост выручки. ПРи этом акции всего на 10% ниже исторического максимума.

4) В Магните примерно все тоже самое, только они еще и дивиденды в долг платят и в целом хуже конкурента приспособлены к жизни. Жду котировки ниже 3000.

5) ВТБ — в принципе и так в жопе, но думаю вскоре она усугубится отказом от дивидендов или их сокращением.

6) Детский Мир — большинство магазинов находятся в ТРЦ, которые закрыты на карантин. А оборотный капитал у компании сильно отрицательный. Придется платить за агрессивную экспансию. Возможно замедление темпов роста и сокращение дивидендов. 100 рублей за акцию явно дорого.

7) ИРАО — все тоже самое, что и в Мосэнерго, правда какие-то инсайдеры все время скупают акции и разгоняют их до 6 рублей. Менеджмент упорно отказывается повышать дивиденды, казначейский пакет и кубышка пылятся на балансе. Быть может кто-то что-то знает?

8) Куйбышевазот — котировки вообще не заметили карантина и стабильно стоят возле 150 рублей. Наверное менеджмент продолжает скупать с рынка. При этом 1 и 2 кварталы будут очень слабые, а компания набрала приличный долг на новые стройки.

9) ЛСР — сократил дивиденды, как я и говорил, но на отскоке акции уже по 600+ рублей. При этом проблемы девелоперов только начинаются.

10) ПИК — всего на 10% ниже локального максимума начала года. Кто-то крепко держит котировки?

11) ЧТПЗ — акции сильно упали от исторического максимума, но в целом стабильно держат уровень 200+ рублей. При этом сокращение добычи + сильное сокращение бурения. Показатели явно будут под давлением.

12) Яндекс — котировки сейчас выше, чем были до дела Горелкина или слухов о покупке Сбербанком! Я понимаю, что многие думают, что раз компания IT и цифровая, то она только выигрывает от карантина. Увы, но экономические связи работают немного по другому. Спад доходов населения и в принципе спад доходов в экономике это прямое уменьшение экономической активности. Это значит, у компании значительно замедлится, а то и совсем приостановится рост рекламных доходов. Плюс значительное снижение перевозок в сегменте такси опять вернет маржу в отрицательную область и автоматически отложит IPO на пару лет.

Итого: рост выручки значительно замедлится (а то и уйдет в минус), общая маржа компании значительно снизится из за сегмента такси. При этом акции всего на 20% ниже недавнего эйфорического исторического максимума и по мультипликаторам компания дороже чем Гугл. Очевидная аномалия.

Общий смысл всех этих историй один — рынок очевидно слишком оптимистичен относительно многих компаний, котировки которых очень быстро восстановились после мартовских распродаж. В моем понимании инвесторы недооценивают одновременное негативное влияние низких цен на нефть и карантинных мер принятых правительством. Два этих фактора значительно ухудшают экономическую конъюнктуру и перспективы экономики в среднесрочной перспективе, что отразится на финансовых результатах описанных компаний. Но торгуются они так, как будто кризис закончится через пару недель и все быстро вернется назад. Я считаю, что так не будет и в данный момент риски значительно перевешивают будущую доходность. Соответственно я сам воздерживаюсь от покупки описанных компаний и не рекомендую их подписчикам.

*Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 13 )

Драйвером роста Детского мира во 2 квартале станет интернет-сегмент - Фридом Финанс

- 15 апреля 2020, 15:15

- |

Темпы открытия магазинов также замедлятся. Предварительный прогноз: продажи в 2020 году будут на уровне прошлого года, мы скорректируем его по результатам 2 квартала. Полагаем, что EBITDA по итогам 2 квартала может сократиться до 1,5-2,0 млрд рублей. Однако, большую поддержку окажет включение в список системообразующих предприятий. Долговая нагрузка около 1,2х EBITDA не представляет угрозы для «Детского мира».

Ритейлеры первыми, как правило, выходят из кризиса, полагаю, что закрытие магазинов компании не грозит, а драйвером роста станет интернет-сегмент, который в 1 квартале вырос на 110%, а во 2 квартале может вырасти на 300-400% (что составит около 40% всей выручки). Сохраняем рекомендацию «покупать», цель – 120 рублей (пересматривается).Ващенко Георгий

ИК «Фридом Финанс»

Рост выручки Детского мира замедлился - Финам

- 15 апреля 2020, 14:50

- |

Финансовый отчет эмитент выпустит в конце месяца и проведет конференц-колл.

С учетом обстановки мы считаем операционные цифры неплохими, но очевидно, что антивирусные меры замедлят операционное расширение сети и повлияют на рентабельность в этом году. Число открытий, прибыль и дивиденды за 2020 год, вероятно, окажутся ниже ожиданий, что вынуждает нас пересмотреть рекомендацию по DSKY.

Инвесторы также ожидают новости по финальным дивидендам за 2019 год. Ранее компания озвучивала решение направить на выплату прибыль по РСБУ за 4К 2019 4,1 млрд руб., что означало бы дивиденд около 5,5 руб., но поскольку экономический бэкграунд сильно изменился, то нельзя исключать отсрочки с выплатой или уменьшения платежа.

( Читать дальше )

На текущей неделе российский рынок будет под давлением

- 15 апреля 2020, 14:14

- |

В среду российский рынок снижается, на фоне падения нефтяных котировок и европейских рынков. Индекс Мосбиржи в минусе, более 3%. Индекс DAX сегодня в красной зоне, около 2%. Рынки не обращают внимания на вчерашний рост американских акций, индекс S&P 500 закрылся в плюсе 3,06%. Нефть сегодня в минусе, более 5% по Brent, несмотря на сделку с ОПЕК+. Нефть снижается после публикации прогноза МЭА. По оценкам экспертов МЭА в 2020 году мировой спрос на нефть может упасть на 9,3 млн. барр. в сутки. В ближайшие дни на нефтяном рынке сохранится волатильность. В целом, спрос на нефть будет зависеть как от объемов ее производства, так и от времени восстановления мировой экономики. Восстановление китайской экономики уже началось, а это будет оказывать поддержку нефтяному рынку.

Российский рынок снижается в рамках коррекции вниз, после хорошего роста в последние недели. Коррекция была ожидаемой и может продлиться до конца месяца. Российская экономика на последние мировые и внутренние события реагирует отрицательно. Вчера Владимир Путин заявил о том, что объем розничной торговли в России в апреле сократился более чем на 35%. На днях Алексей Кудрин сделал прогноз, относительно российского ВВП. По оценкам главы Счетной палаты, ВВП может сократиться около 5%. МВФ прогнозирует падение российского ВВП на 5,5%, а падение мировой экономики на 3%. Глава ЦБ РФ Эльвира Набиуллина, также прогнозирует снижение российского ВВП.

( Читать дальше )

Детский мир - выручка в 1 кв увеличился на 11,2% до 31,0 млрд руб

- 15 апреля 2020, 09:41

- |

Ключевые операционные показатели первого квартала 2020 года

- Объем консолидированной неаудированной выручки Группы Детский Мир в 1-м квартале 2020 года увеличился на 11,2% до 31,0 млрд руб. по сравнению с 27,9 млрд руб. в 1-м квартале 2019 года;

- Общие сопоставимые продажи (like-for-like) сети магазинов «Детский мир» в России и Казахстане увеличились на 4,0%.

- сопоставимый рост числа чеков составил 4,4%;

- сопоставимый размер среднего чека снизился на 0,4%.

- Сопоставимые продажи (like-for-like) сети магазинов «Детский мир» в России увеличились на 3,5%:

- сопоставимый рост числа чеков составил 3,9%;

- сопоставимый размер среднего чека снизился на 0,4%.

( Читать дальше )

Выручка АФК Система в 4 квартале может вырасти до 178,7 млрд руб - Газпромбанк

- 06 апреля 2020, 14:25

- |

Мы предполагаем следующую возможную динамику финансовых результатов с учетом деконсолидации «Детского мира» и украинских активов МТС:

— консолидированная выручка в 4К19 (без учета «Детского мира» и «МТС-Украина») может вырасти на 2% г/г до 178,7 млрд руб. за счет роста выручки МТС (+4% г/г), «Башкирской электросетевой компании» (+5% г/г), «Медси» (+10% г/г), агрохолдинга «Степь» (+15% г/г), что может быть сглажено снижением выручки Сегежи (-5% г/г), РТИ (- 20% г/г), арендных активов недвижимости (-15% г/г);Гончаров Игорь

Газпромбанк

— консолидированная OIBDA в 4К19 (без учета «Детского мира» и «МТС-Украина») может снизиться на 7% г/г до 52,3 млрд руб.на фоне падения OIBDA Сегежи (-17% г/г), РТИ (-30% г/г), сегмента недвижимости (-33% г/г), а также увеличения расходов корпоративного центра (+22%), что может быть частично компенсировано ростом OIBDA МТС (+1% г/г), агрохолдинга «Степь» (+15% г/г), Башкирской электросетевой компании (+5% г/г) и Медси (+28% г/г).

( Читать дальше )

Коротко о главном на 06.04.2020

- 06 апреля 2020, 08:34

- |

- Московская биржа продолжит работу в течение всего апреля

- Банк России сообщил о первых мерах поддержки субъектов МСП, предоставленной коммерческим банками

- «Аптечная сеть 36,6» утвердила программу биржевых облигаций серии 002Р объемом до 30 млрд рублей

- «Детский мир» выплатил купон и досрочно погасил выпуск БО-04 объемом 3 млрд рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

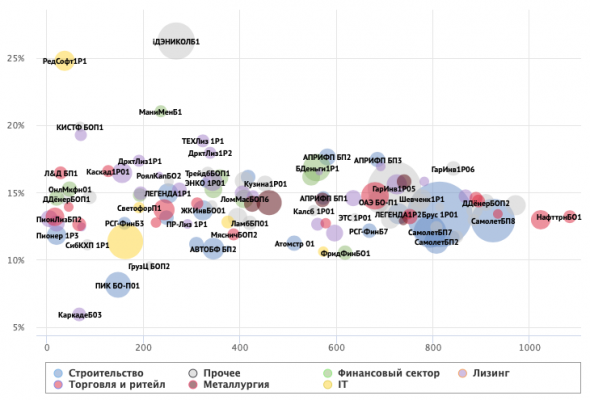

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Усиленные Инвестиции: обзор за 27 марта - 3 апреля

- 06 апреля 2020, 00:17

- |

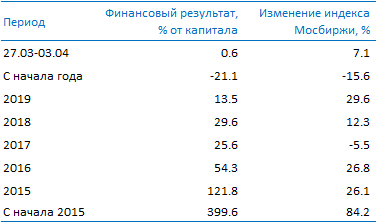

- Портфель вырос на 0.6% против индекса Мосбиржи +7.1%. Рынок рос на фоне роста нефти/снижения доллара, а нами наоборот в целях консерватизма был осуществлен переход в портфель с защитным характером (в основном, золото и удобрения), что обусловило отставание от индекса; при этом доллар остается сильным, что обуславливает сохранение текущей структуры портфеля.

- По основным компаниям изменения: ТМК + 4.7%, Полиметалл +2.1%, Фосагро +0.9%, Акрон +0.1%, Норникель -1.4%, Тинькофф -2.3%, Полюс -3.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Покупку каких российских акций вы упустили в марте?

- 31 марта 2020, 11:01

- |

👉 Попытаюсь перечислить ниже акции российских компаний, которые многие из вас, возможно, побоялись купить на распродаже в середине марта текущего года. А зря!

МТС: рост на 18,7% с 19 марта. Вся страна ушла на карантин, и участники рынка вдруг осознали, что домашний интернет и ТВ нынче как никогда в тренде, а резкий рост спроса на телеком-услуги лишь дополнительно подтверждают этот тезис. Ну не может такая прекрасная и финансово устойчивая компания, как МТС, приносить двузначную ДД своим акционерам! Именно поэтому переоценка сейчас и происходит.

Фосагро: рост на 23,1% с 16 марта. Компания с одними из самых низких издержек в мировой отрасли, на фоне роста цен на фосфорные удобрения в последние месяцы и веры топ-менеджмента в светлое будущее, подкрепляемой увеличением доли акций компании во время бурных распродаж, вновь оказалась на радарах инвесторов. Дополнительным драйвером является также ослабление рубля, которое вполне возможно ещё не завершено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал