ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

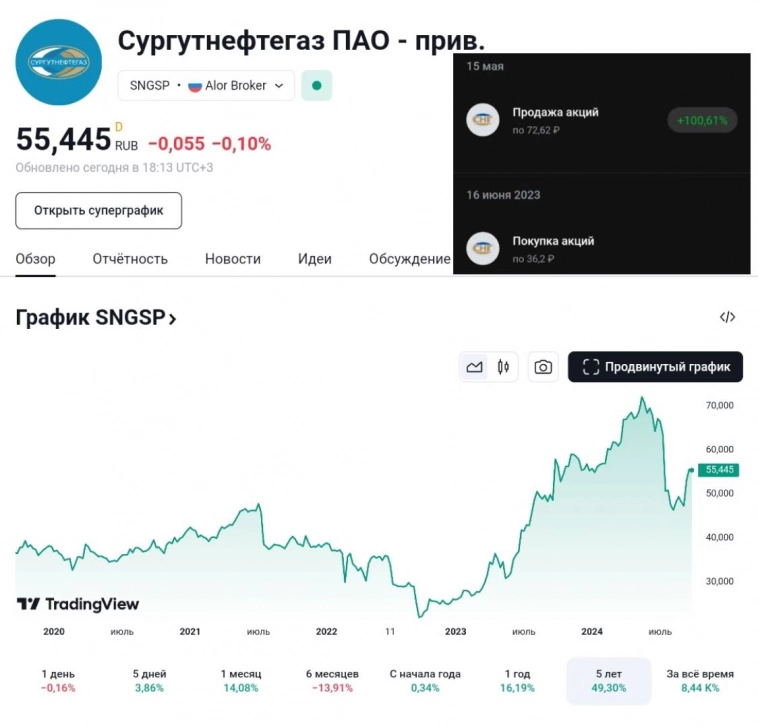

⛽️ Сургутнефтегаз – Префы или обычка, что лучше?

- 15 октября 2024, 18:40

- |

🤔 Приняв решение о добавлении Сургутнефтегаза в портфель, у инвестора возникает вопрос – сделать выбор в пользу привилегированных акций с расчетом на крупные дивиденды, или приобрести обыкновенные акции, которые находятся практически на своих исторических минимумах?

❓ Для начала разберемся, почему у этих двух типов акций одной компании такая большая разница в дивидендах (див. доходность у префов часто выше 14%, в то время как у обыкновенных акций – не более 2-3%).

• Дело в том, что дивиденды по префам прописаны в уставе Сургутнефтегаза и составляют 10% от чистой прибыли по РСБУ, разделенной на число акций, которые составляют 25% уставного капитала.

• В то же время, дивиденды по обыкновенным акциям не регламентированы ни уставом, ни дивидендной политикой. Кроме того, дивиденды по префам не могут быть ниже, чем по обыкновенным акциям.

❓ Могут ли обыкновенные акции подорожать до уровня префов?

• Хоть отставание и может сократиться, но сравняться они не могут. По крайней мере, при текущей дивидендной политике, ведь в стоимости обыкновенных акций практически не учитывается наличие «кубышки».

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Банк Санкт-Петербург по итогам 2024–2025 гг. сможет обеспечить своим акционерам дивдоходность на уровне 17–19% - Альфа-Инвестиции

- 15 октября 2024, 17:48

- |

Банк «Санкт-Петербург» опубликовал финансовые результаты за III квартал и девять месяцев 2024 года по российским стандартам бухгалтерского учёта. Основным достижением банка стал значительный рост чистой прибыли.

Рост чистой прибыли. В III квартале 2024 года чистая прибыль банка «Санкт-Петербург» увеличилась на 59% по сравнению с аналогичным периодом прошлого года, до 15,6 млрд руб. Чистая прибыль за девять месяцев 2024 года составила 40,5 млрд, это рост на 7%.

Основной драйвер роста. Увеличение процентной маржи на фоне высоких процентных ставок стало основным фактором роста прибыли. У банка избыточный капитал и есть устойчивые источники дешёвого фондирования.

Снижение стоимости риска. Стоимость риска за III квартал 2024 года упала до 0,6%, что существенно ниже показателя II квартала (1,1%). За девять месяцев 2024 года показатель составил также 0,6%.

Достаточность капитала. По нормативу Н1.2 достаточность капитала банка составляет 17,0%, при этом пока не учтена аудированная прибыль за девять месяцев 2024 года, что могло бы увеличить этот показатель на 4,7 процентных пункта.

( Читать дальше )

Это наша корова, и мы ее доим

- 15 октября 2024, 15:42

- |

На днях вышла новость, что совет директоров “ТКС Холдинг» рекомендует выплатить дивиденды за 9 месяцев 2024. Впервые за 4 года. Доходность невысокая – около 3,5%

Чтобы там не говорили, но бывший собственник Тинькофф банка с нуля создал уникальный бизнес способный генерировать прибыль. Новый хозяин, человек из 90-х, безусловно будет доить эту корову и получать деньги, благодаря удачной сделке. Деньги всем нужны. Иногда кому-то очень надо закрыть долги, покрыть убыток, а кто-то их просто бескорыстно любит. Вот уже прошла инфа, что холдинг планирует перейти на ежеквартальную выплату дивидендов.

И если менеджмент холдинга не обеспечит этот постоянный доход, то его развесят на фонарных столбах.

Да, о чем это я? Является ли «ТКС-Холдинг» новым дивидендным активом? Конечно, теперь это новый дивитикер, который мы все заслужили.

Игнорируйте этот телеграмм канал.

СД - АКБ АВАНГАРД: ДИВИДЕНДЫ = не более 5 500 512 000 (Пять миллиардов пятьсот миллионов пятьсот двенадцать тысяч) рублей, в том числе из части чистой прибыли по результатам девяти месяцев 2024

- 15 октября 2024, 15:35

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=fQutFvSEh02URNd-CO-CT3eg-B-B

Сумма штрафа в 3 млрд ₽ в масштабе МТС небольшая, мы не видим рисков для размера ожидаемых дивидендов за 2024 г. (ДД на уровне 17%) - БКС Мир инвестиций

- 15 октября 2024, 15:10

- |

ФАС обязала МТС выплатить 3 млрд руб. за «необоснованное» повышение тарифов. Федеральная антимонопольная служба вчера раскрыла размер суммы, которую МТС должен перечислить в федеральный бюджет: 3 млрд руб. Недавно ведомство постановило, что в апреле-мае этого года МТС повысила тарифы для более чем 30 млн абонентов без экономических обоснований. ФАС также предписала МТС вернуть тарифы на прежний уровень. МТС сообщил Интерфаксу, что изучает поступившие от ведомства документы, и по итогам их оценки решит, оспаривать ли вердикт.

Сумма штрафа существенная по размеру, но в масштабе МТС небольшая. Поэтому в этой связи мы не видим рисков для размера ожидаемых дивидендов за 2024 г. Однако подобное решение создает негативный прецедент, из-за которого в будущем МТС и другим мобильным операторам может стать сложнее повышать тарифы.

У нас нейтральный взгляд на акции МТС, которые торгуются по мультипликатору 3.6x EV/EBITDA 2024п. Мы прогнозируем дивдоходность за 2024 г. на уровне 17%, однако следующие выплаты будут лишь в 2025 г.

( Читать дальше )

ТОП-10 ДИВИДЕНДНЫХ АКЦИЙ с доходностью более 15% на ближайшие 12 месяцев

- 15 октября 2024, 14:21

- |

Продолжаем богатеть на дивидендах и посматриваем на перспективы ближайших 12 месяцев. УК Доход регулярно обновляет информацию на фоне отчетностей и новостей эмитентов. Посмотрим с вами 10 компаний, которые на горизонте года, могут выплатить хорошие дивиденды с доходностью от 15 до 20%.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Также есть интересные подборки дивидендов, с которыми можете ознакомиться:

🔥 Компании с самыми стабильными дивидендами

ТОП-10 компаний, которые платят дивиденды даже в кризис

🔥ТОП-8 закредитованных компаний на рынке

Переходим к компаниям с дивидендами свыше 15% на ближайшие 12 месяцев.

🛢️ Сургутнефтегаз-п (SNGSP)

• Дивиденды в ближайшие 12 месяцев – 10,3 руб

• Дивидендная доходность – 18,48%.

• Цена акции: 55,71 руб (1 лот – 10 акций)

( Читать дальше )

🔍 Обзор дивидендов $SFIN 🏦

- 15 октября 2024, 13:32

- |

В ближайшее время может выйти новость о СД по распределению прибыли + завтра публикация отчетности за 9м. по РСБУ.

Согласно дивидендной политике ЭсЭфАй целевой уровень дивидендных выплат составляет не менее 75% от минимального показателя из размера чистой прибыли по РСБУ или размера свободного денежного потока за отчетный год при условии наличия поступлений дивидендных выплат от дочерних/зависимых обществ.

Холдинг за 2023 год направил 6,7 млрд рублей: это 98,7% от чистой прибыли.

Ожидания аналитиков: 14,16 — 31,47р.

Текущая доходность: 1 —2,38%

Комментарий:

Объём денежных средств на балансе ЭсЭфАй на конец июня 2024 года составляет 16,4 млрд руб., а с учётом долга чистая денежная позиция на корпоративном центре — 5,7 млрд руб. Часть денежных средств может быть зарезервирована для участия ЭсЭфАй в возможном SPO М.Видео считают аналитики.

Чистая прибыль SFI по РСБУ за 6 месяцев 2024 года составила ₽18,13 млрд, увеличившись в 5 раз по сравнению с ₽3,57 млрд в предыдущем году. Выручка выросла в 10 раз до ₽25,22 млрд против ₽2,45 млрд годом ранее.

( Читать дальше )

Мы прогнозируем чистую прибыль БСП за 24 г. на уровне 50 млрд ₽, при коэффициенте выплат 50% дивиденды составят ~50,4 ₽ на акцию (ДД 14%) - АТОН

- 15 октября 2024, 10:27

- |

( Читать дальше )

Мой портфель акций на 15 октября. Инвестирую в дивидендные акции и облигации. Покупки активов

- 15 октября 2024, 09:13

- |

Продолжаю покупать дивидендные акции и облигации. Цель — 100 тыс. р в месяц с дивидендов и купонов. Горизонт инвестирования 10 лет, 1 год и 9 месяцев уже позади.

С 3 октября по 14 октября купил:

— 3 акции Газпром нефть,

— 30 акций Совкомфлот;

— 10 облигаций Ульяновской области 34009 (постоянный купон 22,5% с амортизацией),

— 6 облигаций АБЗ-1 2Р01 (купон КС+4%).

Начал сокращать количество выпусков облигаций. Продал облигации Моторика (5 шт.) перед офертой. Купон кстати в итоге установили на уровне 21% годовых, но на полгода. Также продал облигации А101 1Р01, у которых хоть и постоянный купон 17%, но доходность к погашению 18,4%.

Сохраняю целевое значение соотношение акций и облигаций 60/40% (±5%). Сейчас акций 51,7%; облигаций 47,3%, остальное лежит в фонде Ликвидность.

Ключевую ставку скорее всего повысят 25 октября. Ждать начало цикла снижения ключевой ставки еще долго, но когда он начнется, то вернётся интерес к дивидендным акциям. Поэтому стараюсь покупать и акции пока дешево, и облигации.

( Читать дальше )

Российские компании могут направить на дивиденды до ₽0,9 трлн в последние 2 месяца 2024 г., из которых ₽0,3 трлн придется на акции, которые торгуются на бирже - Альфа-Инвестиции

- 15 октября 2024, 09:07

- |

По оценке аналитиков Альфа-Инвестиций, в ноябре — декабре российские компании могут выплатить промежуточные дивиденды на сумму до 0,9 трлн рублей. При этом на акции в свободном обращении придётся до 0,3 трлн рублей.

Для сравнения: на октябрь уже рекомендованы выплаты на 0,5 трлн рублей, из них 78 млрд рублей приходится на долю торгуемых на бирже акций. Аналитики допускают, что реинвестирование дивидендов будет ниже привычного уровня из-за высоких доходностей облигаций и депозитов, и это не поддержит рынок акций.

Источник: www.rbc.ru/quote/news/article/670d33239a7947a5c3019694

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал