Выкуп акций

Выкуп акций Solidcore Resources plc

- 02 сентября 2025, 14:02

- |

📌 Напоминаем, что «Цифра брокер» проводит выкуп заблокированных акций Solidcore Resources plc по цене 2,57 доллара США за акцию (по курсу Банка России цена выкупа на этой неделе — 206,46 рубля за бумагу). Для этого нужно подать поручение своему брокеру. Прием оферт на продажу открыт до 17.10.2025. Подробности тут 👈

Если у вас небольшой пакет (даже 1 акция), вы не являетесь квалифицированным инвестором или просто не хотите участвовать в обмене, лучше продать бумаги сейчас, а не ждать принудительного выкупа. Ниже разберем, почему это важно и какие еще варианты доступны акционерам.

Какие еще варианты доступны держателям акций Solidcore?👇

1️⃣ Обмен для клиентов «Цифра брокер»

Клиенты (как квалифицированные, так и неквалифицированные инвесторы, кроме ИИС) могут обменять акции с хранением в НРД на бумаги в AIX CSD. Это даст возможность торговать ими на AIX через «Цифра брокер». Поручения на обмен принимаются до 21.10.2025.

Информация для квалифицированных инвесторов

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 10 )

⛽️ ЛУКОЙЛ. В ожидании разворота

- 01 сентября 2025, 10:14

- |

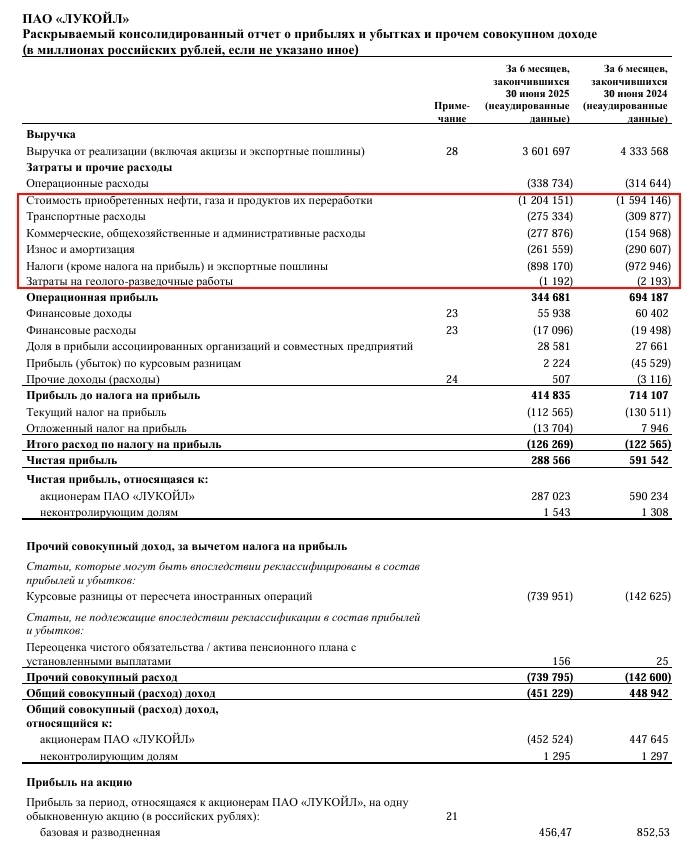

Начинаем новую торговую неделю с обзора российского нефтяного гиганта — компании ЛУКОЙЛ. На прошлой неделе ею были опубликованы финансовые результаты по итогам 1 полугодие 2025 года. Давайте взглянем, как негативные факторы повлияли на показатели компании:

— Выручка: 3,6 трлн руб (-17% г/г)

— EBITDA: 606,2 млрд руб (-38,4% г/г)

— Операционная прибыль: 344,6 млрд руб (-50,4% г/г)

— Чистая прибыль: 288,6 млрд руб (-51,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Крепкий рубль и снижение цен на нефть оказали ожидаемо негативный эффект на результатах компании. Выручка сократилась на 17% г/г — до 3,6 трлн руб, что привело к снижению показателя EBITDA на 38,4% г/г — до 606,2 млрд руб. При этом операционная и чистая прибыль упали в два раза — на 50,4% г/г и 51,2% г/г соответственно.

— выручка от реализации нефти и нефтепродуктов снизилась на 15,8% г/г.

— операционные расходы выросли на 7,6% г/г.

— финансовые доходы снизились на 7,4% г/г.

( Читать дальше )

В январе Русснефть приобрела у Glencore 12,75% своего уставного капитала или 17% всех обыкновенных акций за 2,75 млрд руб. по средней цене 55 рублей за акцию — компания

- 27 августа 2025, 20:49

- |

◾ «Русснефть» в полугодовой отчетности по МСФО раскрыла детали покупки части пакета в НК, ранее принадлежавшего швейцарскому сырьевому трейдеру Glencore: общая сумма сделки за 50 млн 400 обыкновенных акций составила 2,75 млрд рублей.

◾ Данный пакет составляет 12,75% от уставного капитала или 17% от общего числа обыкновенных акций эмитента. Его покупка была оформлена через дочернее ООО «Белые ночи».

◾ При пересчете стоимость одной акции в рамках сделки составила 55 рублей. На момент ее совершения котировки «Русснефти» на МосБирже находились на уровне 145 руб./ао, на среду — около 124 руб./ао. Таким образом, актив был куплен существенно ниже его рыночной цены.

◾ Отраженная сумма сделки соответствует $31,7 млн (по среднему курсу в первом полугодии 2025 года – ИФ).

◾ Как сообщалось, Glencore, контролировавший в «Русснефти» 23,46% ее уставного капитала, договорился о продаже этой доли еще в декабре 2021 года, однако осуществление сделки затянулось. В сентябре 2023-го президент НК Евгений Толочек говорил, что «де-факто швейцарский трейдер не участвует в управлении компанией».

( Читать дальше )

ТМК - Выкуп акций по 116,1 руб. Реестр 27.06.2025г. Расчет после окончания требований на выкуп - до 15 октября 2025г. Допка 5% от УК

- 01 августа 2025, 17:08

- |

Акционеры ТМК одобрили переход на единую акцию

Акционеры ПАО «ТМК» (MOEX: TRMK) одобрили переход на единую акцию в результате присоединения восьми1 ключевых подконтрольных обществ к материнской компании. Соответствующее решение было принято Общим собранием акционеров (ОСА) ТМК 31 июля 2025 года.

Акционеры ТМК, которые проголосовали против присоединения подконтрольных обществ или не приняли участие в ОСА, имеют право предъявить свои акции к выкупу. Цена за одну акцию ТМК составит 116,10 руб., что, согласно законодательству РФ, соответствует средневзвешенной цене акций ТМК на Московской бирже за шесть месяцев, предшествующих дате принятия Советом директоров решения о проведении ОСА. Предъявить свои акции к выкупу такие акционеры смогут в течение 45 дней после решения ОСА, то есть до 15 сентября 2025 года. Расчеты завершатся в течение 30 дней после окончания приема требований, то есть до 15 октября 2025 года.

Общие собрания акционеров / участников присоединяемых обществ рассмотрят вопрос о присоединении к ТМК 7 августа 2025 года.

( Читать дальше )

Почему компании выкупают свои акции c фондового рынка?

- 11 июля 2025, 08:35

- |

Иногда возникает ситуация когда компании объявляют об обратном выкупе своих бумаг, так называемый байбэк. Ситуация скорее нестандартная, особенно для российского фондового рынка, рассмотрим для чего это нужно компании и как этот процесс происходит. Чаще всего компании объявляют об обратном выкупе, когда у них накапливаются свободные средства. Обратный выкуп позволяет таким образом увеличить фактические доли крупных акционеров. Если крупная компания имеет достаточно свободных средств, но у нее сейчас нет новых направлений для развития и для вложения своего капитала, инвесторы могут расценивать это как признак стагнации и могут начать продавать ее акции.

Существует несколько задач, которые решает компания, когда объявляет обратный выкуп, это:

— избавиться от избыточной ликвидности;

— изменить структуру капитала;

— улучшить соотношение прибыли на цену акции;

— получить льготы при начислении налога на дивиденды;

— передать выкупленные акции сотрудникам компании.

Компании иногда проводят обратный выкуп в случае сильного снижения цены на бумаги и недооценки рынком цены акций. Обратный выкуп может проходить также на высоких уровнях цен акций, такая процедура является возвратом альтернативным вариантом дивидендным выплатам.

( Читать дальше )

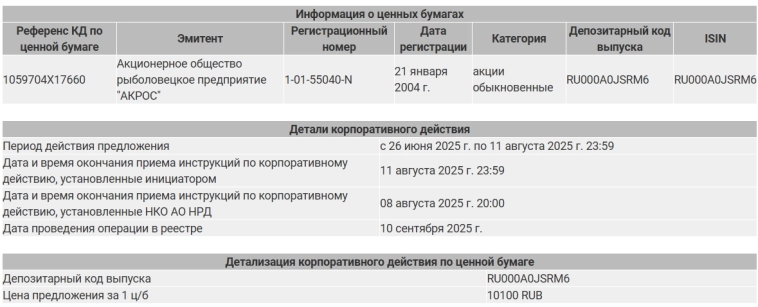

АО рыболовецкое предприятие "АКРОС": Выкуп акций по 10100 руб/акц - с 26.06.2025 по 11.08.2025 гг

- 04 июля 2025, 15:55

- |

Номинал 1 руб

258 623 обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1888020

СД ТМК одобрил переход на единую акцию. ГОСА - 31 июля. Цель — упрощение корпоративной структуры и повышение операционной эффективности. Несогласные акционеры могут потребовать выкуп акций по ₽116,10

- 17 июня 2025, 09:35

- |

Совет директоров ПАО «ТМК» (MOEX: TRMK) одобрил переход на единую акцию через присоединение восьми ключевых «дочек» к материнской компании. Финальное решение примет общее собрание акционеров 31 июля 2025 года. Цель — упрощение корпоративной структуры и повышение операционной эффективности.

Для участия в собрании необходимо попасть в реестр акционеров по состоянию на 27 июня. Несогласные акционеры могут потребовать выкуп акций по 116,10 руб. — средневзвешенной цене за последние 6 месяцев. Требования к выкупу принимаются до 15 сентября, расчёты завершатся до 15 октября.

Миноритарные акционеры присоединяемых обществ смогут либо обменять свои бумаги на акции ТМК, либо потребовать их выкупа. Для обмена будет проведена допэмиссия, объём которой не превысит 5% уставного капитала ТМК, лишние акции погасит компания. Все процедуры планируется завершить до 31 декабря 2025 года.

Переход на единую акцию укрепит контроль ТМК над ключевыми активами и упростит финансовые и управленческие процессы, а также повысит прозрачность для инвесторов.

( Читать дальше )

СД Делимобиля утвердил buyback до ₽600 млн в рамках реализации долгосрочной программы мотивации персонала — компания

- 02 июня 2025, 09:52

- |

ПАО «Каршеринг Руссия», DELI (далее – «Делимобиль» или «Компания»), крупнейший оператор каршеринга в России, сообщает о принятии советом директоров решения о проведении процедуры обратного выкупа собственных акций на рынке (buyback) в рамках реализации долгосрочной программы мотивации персонала.

Максимальный размер денежных средств одобренной советом директоров программы обратного выкупа акций составит до 600 млн рублей. Фактический размер всей программы выкупа будет зависеть от ряда факторов, в числе которых денежная позиция Компании, цена акций, а также выполнение менеджментом и сотрудниками ключевых показателей эффективности в рамках действующей долгосрочной мотивационной программы.

Программа обратного выкупа будет действовать три года, а акции на открытом рынке приобретаться в течение одного года, начиная с 30 мая 2025 года или до достижения максимального установленного лимита приобретаемых акций.

Основная цель buyback — реализация программ долгосрочной мотивации менеджмента и ключевых сотрудников.

( Читать дальше )

ТМК планирует провести допэмиссию в рамках обмена акций присоединяемых 8 дочек. Объём допэмиссии не превысит 5% уставного капитала — компания

- 02 июня 2025, 09:35

- |

ПАО «ТМК» («ТМК», «компания» или «группа», MOEX: TRMK) планирует перейти на единую акцию в результате присоединения восьми ключевых подконтрольных обществ к материнской компании, которые будут преобразованы в филиалы. Совет директоров ТМК рассмотрит этот вопрос 16 июня 2025 года, в случае его одобрения он будет вынесен на Общее собрание акционеров компании.

Предлагаемые преобразования направлены на оптимизацию корпоративной структуры группы и повышение операционной эффективности за счет консолидации ключевых бизнес-процессов и внутригрупповых финансовых потоков. Это, в свою очередь, будет способствовать укреплению кредитного профиля и окажет позитивный эффект на капитализацию компании. Переход к одноуровневой акционерной структуре обеспечит прозрачное распределение консолидированной прибыли между всеми акционерами группы.

Акции миноритарных акционеров присоединяемых обществ, которые согласятся на предлагаемые изменения, будут обменяны на акции ПАО «ТМК».

( Читать дальше )

Госдума в июне рассмотрит законопроект, запрещающий иностранным компаниям, покинувшим Россию, обратный выкуп активов — Известия

- 27 мая 2025, 09:19

- |

Уже в июне 2025 года Госдума рассмотрит во втором и третьем чтениях законопроект, запрещающий иностранным компаниям, покинувшим Россию, обратный выкуп активов. Это коснётся организаций, признанных значимыми для социально-экономического развития страны. Новый владелец бизнеса сможет в одностороннем порядке заблокировать опцион, даже если тот был прописан в договоре при выходе иностранцев.

Отказ возможен, если:

страна происхождения инвестора признана недружественной;

цена обратного выкупа ниже рыночной;

прошло более двух лет с момента сделки;

российский владелец выполняет соцобязательства.

При отказе инвестор получит компенсацию — её размер определит правительство, с учётом судебной оценки и уровня исполнения прежних обязательств иностранной стороной.

Особо жёсткий режим вводится для стратегически значимого бизнеса — возврат возможен только с одобрения президента. Закон также даёт ведомствам право отказать в выкупе, если отрасль критична для экономики или безопасности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал