Втб

Привилегированные акции Сбербанка выглядят надежной инвестицией - Альфа-Банк

- 03 марта 2021, 15:17

- |

В то же время сильное начало 2021 г. (данные за январь по РСБУ, которые банк опубликовал ранее ), а также недавняя отчетность ВТБ указывают на то, что прогноз менеджмента по ЧПМ и стоимости риска на 2021 г. могут быть слишком консервативны, особенно в свете завершения цикла понижения ключевой процентной ставки.

Дивидендная доходность по итогам 2020П на уровне 5,8% / 6,5% соответственно по обыкновенным и привилегированным акциям, вероятно, подержит акции банка на протяжении сезона дивидендных выплат. Мы по-прежнему считаем привилегированные акции, которые торгуются с дисконтом 9% к обыкновенным бумагам, более надежной инвестиций при текущих уровнях котировок.Кипнис Евгений

«Альфа-Банк»

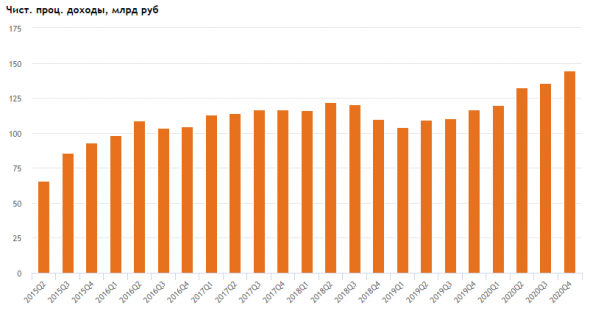

По нашей оценке, ЧПД вырастет на 11% г/г в 4К20 и на 12% г/г в 2020 г. на фоне сильного роста кредитного портфеля на 16% г/г, более дешевого фондирования и снижения отчислений в АСВ, что приведет к росту ЧПМ на 10 б. п. г/г по итогам 2020 г.

По нашей оценке, комиссионные доходы вырастут на 6% г/г в 4К20 и на 11% г/г по итогам 2020 г., немного превысив прогноз менеджмента (+10% г/г).

Мы ожидаем, что операционные расходы вырастут на 4% г/г в 4К и на 6% г/г по итогам 2020 г., отражая программу экономии расходов.

Это приведет к росту прибыли до отчислений в резервы на 10% г/г в 4К20 и по итогам 2020 г.

Мы ожидаем, что стоимость риска за 4К20 сохранится на высоком уровне примерно 1,8%, немного увеличившись в сравнении с уровнем 3К20 (1,4%) на фоне продолжающейся пандемии. В то же время, стоимость риска за 2020 составит 2,1%, по нашим оценкам, что ниже прогноза менеджмента на уровне 2,3-2,5%.

В результате, мы ожидаем, что прибыль снизится на 12% г/г в 4К20 и по итогам 2020 г. соответственно до 187 млрд руб. и 746 млрд руб. при ROAE на уровне 15,6% и 15,7, что на 1% выше консенсус-прогноза рынка.

- комментировать

- ★1

- Комментарии ( 0 )

ВТБ и мысли по акциям рф

- 03 марта 2021, 13:05

- |

Купили втб немного, банк дешёвый по всем коэффициентам, понятно, ни самый эффективный, но все равно дешёвый, вроде как, они будут платить 50% в виде дивидендов по мсфо.

Конечно, Тинькофф и Сбер эффективнее, но и сильно дороже.

Хотелось бы добавить про наши акции, они очень долго были дешёвыми совсем, сейчас стали подороже после снижения ставки цб и соответсвенно, депозитов. Мы покупали наши бумаги ещё 2-3 года назад: нижнекамск, казань, Тинькофф, лукойл, Татнефть, Башнефть, газпром, Газпромнефть, ммк, гмк, сургут, роснефть, акрон, фосагро и тд, но это были маленькие позиции, а была возможность брать позиции в десятки раз больше, так и надо было делать, все-таки акции, особенно валютных экспортёров, неплохо себя чувствуют, отыгрывают в плюс девальвацию рубля, и тот кто вкладывает долгосрочно в итоге получил приличный прирост стоимости и бумаг и дивидендов. Почему не брали акции больше раньше- потому что рынок рф был в застое годами по причине наверно нестимулирования властью развития экономики, но упавшая ставка сыграла на руку инвесторам в акции, так что стоило брать позиции в большем объеме.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 марта 2021, 08:30

- |

Акции собирают миллиарды. Пайщики вложились в фонды рисков

Февраль стал для индустрии коллективных инвестиций одним из самых лучших месяцев в ее истории в России — розничные ПИФы привлекли более 38 млрд руб. Инвесторы проявляют все больше интереса к рискованным активам, спрос на консервативные ПИФы на фоне слабых результатов начала года оказался низким. Однако рост доходности облигаций может привлечь инвесторов и к ним уже в ближайшем будущем.

https://www.kommersant.ru/doc/4712028

ЦБ поставил цель проводить 25% переводов россиян в своей системе платежей

Четверть межбанковских переводов россиян в 2023 году должна проходить через Систему быстрых платежей. Эту цель, а также задачи для российского аналога SWIFT и карт «Мир» ЦБ предусмотрел в стратегии национальной платежной системы

https://www.rbc.ru/finances/03/03/2021/603e5c3f9a7947640b09b2b8

Кузбасская башня Кремля. Наращивание угольного экспорта поддержано на высшем уровне

Президент РФ Владимир Путин дал понять, что как минимум в ближайшие три года Россия не сойдет с пути наращивания угольного экспорта. Невзирая на мировые пессимистические тренды и ограниченность инфраструктуры, президент поручил на 30% нарастить вывоз угля из Кузбасса на восток к 2024 году. Создание недостающих пропускных мощностей БАМа для угольщиков Якутии может быть профинансировано из ФНБ. ОАО РЖД при этом должно получить некую страховку в виде долгосрочных контрактов на вывоз угля, но остается неясным, как они будут выглядеть.

https://www.kommersant.ru/doc/4712101

МТС приобретает «Межрегиональный ТранзитТелеком»

О возможной смене акционеров «Ведомостям» рассказали три человека, знакомых с менеджерами крупных операторских компаний, и подтвердил источник, близкий к МТТ. Активом интересуется МТС – крупнейший в России сотовый оператор в конце прошлого года провел due diligence МТТ, утверждают они. В МТС интерес к МТТ опровергать не стали. «Мы рассматриваем различные варианты расширения портфеля продуктов для наших бизнес-клиентов».

https://www.vedomosti.ru/technology/articles/2021/03/02/859930-mts-priobretaet

Сбербанк поплыл по ипотечению. Сумма рефинансирования сторонних кредитов увеличена в несколько раз

Сбербанк последним в первой десятке российских банков серьезно увеличил лимиты на рефинансирование ипотеки. Максимальная сумма по таким программам выросла почти втрое, до 27,5 млн руб., следуя «за рыночным спросом». В то же время у других крупных банков лимиты на рефинансирование уже составляют 30–50 млн руб. По мнению экспертов, Сбербанк пытается таким образом переманить состоятельных заемщиков, однако сделать это будет непросто — они наиболее консервативны.

https://www.kommersant.ru/doc/4712103

Единство и борьба сложностей. Брокеры и страховщики совместно продвигают структурные продукты

Брокеры и страховые компании объединили усилия для смягчения позиции ЦБ в вопросе ограничений доступа розничных инвесторов к структурным продуктам. В общем письме профильные ассоциации обратились к регулятору с предложениями об уточнении и либерализации требований. Участие страховщиков в обсуждении вопроса повышает шансы на конструктивный диалог, полагают эксперты.

https://www.kommersant.ru/doc/4712029

AliExpress послужит на почте. Площадка откроет пункты выдачи заказов в сети почтового оператора

«Почта России» инвестирует 12 млрд руб. в запуск фулфилмент-центров и логистику в рамках сотрудничества с «AliExpress Россия». Проект также включает открытие пунктов выдачи заказов на базе почтовых отделений под брендом AliExpress и запуск сети постаматов. Маркетплейсу партнерство позволит сократить сроки доставки, которые сейчас выходят для покупателей на первый план, считают эксперты. «Почта России» сможет загрузить сеть логистических центров, которые разворачивает вместе с ВТБ по всей стране.

https://www.kommersant.ru/doc/4712025

Поставить «дочку»: «Аэрофлот» прекратит полеты в 26 городов России. На половине маршрутов внутри страны перевозчика заменят «Победа» и «Россия»

«Аэрофлот» в этом году прекратит полеты в 26 российских городов. Это следует из системы бронирования билетов перевозчика, данные которой проанализировали «Известия». Согласно новой стратегии «Аэрофлота» до 2028 года, он передает свои внутрироссийские направления дочерним компаниям — «России» и «Победе». Сокращение присутствия крупнейшего авиаперевозчика в России должно привести к снижению стоимости билетов в экономклассе на 30%, предусмотрено стратегией. Эксперты ожидают падения качества предоставляемого сервиса и перетока пассажиров «Аэрофлота» на рейсы ближайших по сервису конкурентов.

Втб. Как дела? -ДА, ПОКУПАТЬ!

- 03 марта 2021, 02:39

- |

<a href=«funkyimg.com/view/3bfd5» target="_blank"><img src=«funkyimg.com/i/3bfd5.png» alt=«Free Image Hosting at FunkyIMG.com» border=«0»></a>

тут по ссылке можно ознакомится с расшифровкой легенды графика

lite.mfd.ru/forum/post/?id=16946299

по вертикальной оси — стоимость в млрд.руб

1.рыночная капа (ярко-голубая) до появления префок совпадала с «кирпичной» линией (капа включая префы, оцененные по номиналу)

2.рыночная капа пришла в соединение со стандоткл (желтая) в конце 2018го. я именно тогда всем и написал, что прекращаю играть на понижение

lite.mfd.ru/forum/post/?id=15289114

3.в последний раз, когда эти 2 кривые совпали (февраль 2009) — произошел мощный отскок цены.

4. но в 2018ом этого не произошло.

— если в фев 2009го дисперсия (Д) и стандоткл (ОС) также совпадали, то в конце 2018го ни о каком совпадении и речи не было. Д сильно оторвалась.

— замечание: физический смысл Д и ОС в применении к стоимости капитала пусть каждый додумает сам (это отдельная тема)

( Читать дальше )

В какие акции инвестирует Трамп.

- 02 марта 2021, 18:17

- |

“Плохие времена часто дают прекрасные возможности”

⠀

Это цитата принадлежит бизнесмену, политику, а также в прошлом президенту, и инвестору — Дональду Трампу.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 02 марта 2021, 08:32

- |

Reuters: США введут санкции против России 2 марта

США намерены ввести санкции из-за ситуации с оппозиционером Алексеем Навальным против России 2 марта (московское время на 8 часов впереди вашингтонского). Об этом сообщили два источника Reuters. По информации агентства, Вашингтон введет санкции в соответствии с двумя указами и одним законом: указом №13661 2014 года (введен после присоединения Крыма), указом №13382 2005 года (по борьбе с распространением оружия массового уничтожения) и законом 1991 года (о контроле над химическим и биологическим оружием).

https://www.kommersant.ru/doc/4711555?from=hotnews

Инвесторы потребовали от Дурова возместить десятки миллионов долларов за проект TON

Инвесторы фонда Da Vinci Capital направили основателю Telegram Павлу Дурову и другим топ-менеджерам компании уведомления о намерении подать иск против TON Inc. и Telegram Inc, сообщили источники Forbes. По информации издания, они хотят возместить около $100 млн за блокчейн-проект. По данным “Ъ”, Telegram получил письмо с требованием $20 млн. Инвесторы дали на компенсацию две недели и после этого они намерены обратиться с иском в суд в Лондоне.

https://www.kommersant.ru/doc/4711551?from=hotnews

БСК вернулась государству. Создан первый прецедент оспаривания сделки по приватизации

Апелляционный суд поставил точку в вопросе деприватизации крупнейшего в России производителя соды — Башкирской содовой компании. Теперь почти 96% предприятия перейдут Росимуществу, а ее мажоритарию «Башхиму» остается только обжаловать решение в кассации. Но собеседники “Ъ” в отрасли считают, что дальнейшее оспаривание маловероятно. Юристы согласны с тем, что шансы на успех в кассации невелики, и считают созданный прецедент по изъятию имущества опасным.

https://www.kommersant.ru/doc/4711482

Fix Price закрыла книгу перед IPO. Ритейлер собрал заявки инвесторов за один день

Российский ритейлер Fix Price, продающий товары с фиксированными ценами, за один день смог закрыть книгу заявок от потенциальных инвесторов, готовых выкупить акции сети в рамках запланированного на 10 марта IPO сети. Такой ажиотажный спрос может быть вызван обещаниями щедрых дивидендов: компания пообещала направить на эти цели как минимум половину чистой прибыли.

https://www.kommersant.ru/doc/4711423

Банки заняли у профессионалов. Сбербанк и ВТБ размещают сложные облигации среди квалифицированных инвесторов

В феврале эмитенты заметно увеличили активность на внутреннем долговом рынке. За месяц корпоративные заемщики привлекли свыше 290 млрд руб., на треть превысив результат февраля 2020 года. При этом на фоне запрета ЦБ на продажу сложных облигаций для широкого круга инвесторов Сбербанк и ВТБ активизировали реализацию их квалифицированным инвесторам. Это привело к росту среднего чека в несколько раз. Остальные пока воздерживаются от продажи таких продуктов, в том числе в ожидании прояснения регулирования сегмента.

https://www.kommersant.ru/doc/4711447

Онлайн-кинотеатр ivi готов изменить корпоративную структуру ради IPO

Ранее сервис был вынужден отложить размещение из-за законопроекта, который ограничивает иностранную долю владения в российских видеосервисах. В ivi могут использовать опыт «Яндекса»

https://quote.rbc.ru/news/article/603d1cb09a79470208f54a09

Ожидаем перспективного отчета РусГидро за 2020 год - Финам

- 01 марта 2021, 21:47

- |

По нашим прогнозам, «РусГидро» выйдет на рекордную прибыль по итогам 2020 года, около 56 млрд руб. благодаря высокой динамике операционных показателей, запуску ДПМ объекта в начале прошлого года, отражению финансового дохода после переоценки форвардного контракта с ВТБ. Списания по активам должны уменьшиться кратно. В 2019 году обесценения превысили 50 млрд руб., по итогам 2020 года статья, по нашим оценкам, может составить 21 млрд руб. Списания связаны главным образом с вводом новых мощностей в ДФО, которые строились в рамках правительственных указов. В прошлом году «РусГидро» ввела последний из приоритетных проектов, и списания должны пойти на спад.

Акционеры, таким образом, могут получить дивиденды объемом 28 млрд руб. или 0,0634 руб. на акцию. Это на 78% выше DPS 2019 и предлагает инвесторам доходность 8,2% к текущим ценам. При таких параметрах акции HYDR могут стать одной из самых конкурентных дивидендных историй в секторе в этом сезоне.

Мы полагаем, что эти ожидания еще не отражены в ценах и есть перспектива укрепления котировок. Наша текущая рекомендация «Покупать» с целевой ценой 1,09 руб. на сентябрь 2021 года подразумевает потенциал роста почти на 40%.Малых Наталия

ГК «Финам»

Компания также проведет конференц-колл. В фокусе инвесторов находятся вопросы по выработке в первые месяцы 2021 года, параметры доходности программы обновления мощностей ДПМ-2, пересмотр тарифной выручки за прошлые годы, а также развитие истории с достройкой аварийной Загорской ГАЭС-2, которая означает существенный риск для инвесторов в виде обесценений в будущем.

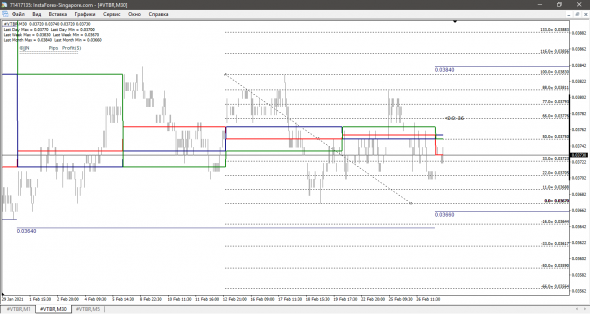

VTBR Шорт..

- 01 марта 2021, 14:04

- |

2 средних встали в шорт..

1-3 недельная в шорт..

( Читать дальше )

Комментарий к отчету ВТБ за 2020 год и 4 квартал

- 01 марта 2021, 13:55

- |

Про прибыль 2020 года и 4 квартала вообще говорить не будем, она маленькая и не интересная, т.к. сделали большие обесценивания...

Самое главное, что надо сказать! ВТБ прогнозирует профит 250-270 млрд в 2021 при капитализации 1 трлн.

У банка Тинькофф по итогам 2020 будет в районе 50, в 2021 будет 60-70 наверное. Капитализация 0,77 трлн.

Если ВТБ заплатит 50%, то там рисуются дивиденды >10% по итогам 21 года. Почему акции так дешевы?:) Да потому что ВТБ по-моему еще ни разу не попал в собственный прогноз по чистой прибыли, рынок похоже не верит уже...

То есть мы точно можем говорить, что если планы ВТБ не обманут, то акции ВТБ могут подорожать на десятки процентов.

2020 год конечно был кризисный, но создание ВТБ резервов под обесценивание = +250 млрд (+142%). выглядит как попытка ВТБ под шумок кризиса списать какие-то активы, о чем я уже писал после отчетов за 2-3 и кварталы, так что тут ничего нового. Например:

Инвестиционная недвижимость -48,8%. Недвижимость обесценилась наполовину! Примерно с 200 до 100 млрд. Чтобы вы понимали, ВТБ с 2003 года выплатил дивидендов всего 188 млрд рублей.

В общем, я не знаю, списали они уже все что хотели или нет, но если уже списали, то давление на прибыль должно уйти, и по итогам этого года уже могут показать нормальные результаты вместе с которыми могут пойти в рост и сами акции. Так что если вы верите, что ВТБ из того что было до этого вдруг наконец станет нормальным, то потенциал есть!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал