ВТБ

Портфель инвестора в сентябре: какие риски стоит учитывать?

- 01 сентября 2025, 17:10

- |

Сентябрь традиционно является временем повышенной активности инвесторов: завершается летний период низкой ликвидности, а рынки начинают формировать ожидания по итогам года. В текущем месяце ключевым фактором станет предстоящее решение Банка России по ключевой ставке. Наш базовый сценарий предполагает ее снижение на 100 б.п., до 17%, что способно оживить долговой рынок и поддержать акции компаний, ориентированных на внутренний спрос. Одновременно инвесторам необходимо учитывать три дополнительных фактора, а именно сохраняющийся нейтральный фон геополитики, но с возможным резким изменением, постепенное ослабление рубля и умеренно стабильные цены на нефть. В совокупности эти драйверы будут определять структуру инвестиционного портфеля, пишет Владимир Чернов, аналитик Freedom Finance Global.

Геополитика на минималках

С точки зрения геополитики, сентябрь пока не обещает резких изменений. Переговоры о возможной нормализации отношений между Россией и Западом остаются скорее на уровне ожиданий, новых санкций со стороны США в ближайшей перспективе также не прогнозируется.

( Читать дальше )

- комментировать

- 521

- Комментарии ( 0 )

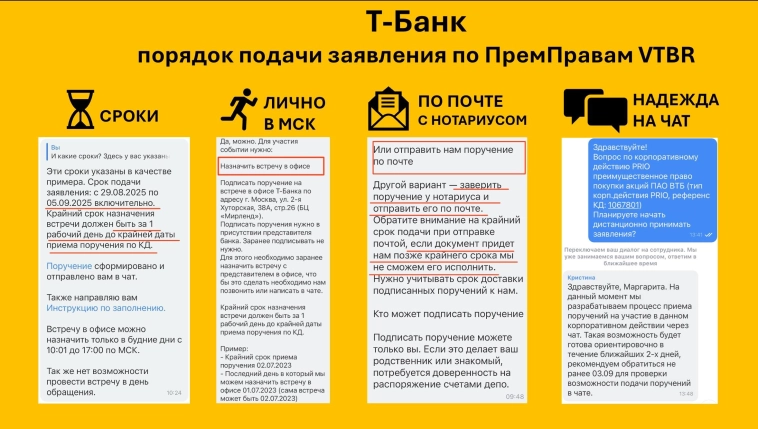

Тинёк всех ошарашил отсутствием возможности дистанционно подать заявление по ПремПраву VTBR.

- 01 сентября 2025, 16:39

- |

Но вот сегодня, в День знаний🔔, взялся за ум и дает приятные обещания, что, якобы, завтра-послезавтра уже может появиться чат🥳

Верить или нет — решайте сами. Думаю, должны сделать, раз сегодня поддержка с разных концов начала говорить про чат. Хотя еще вчера они эту опцию наотрез отрицали (и мы видели такие категоричные ответы от поддержки)!😡

Если Т-Банк сделают чат, то молодцы, конечно. Но добавлю ложечку дёгтя — могли бы и заранее подготовиться с чатом! Ну не в первый же раз в первый класс! Вообще ничего нового в этих ПремПравах нет 😒

Например, как это сделал Сбер — с первого дня сразу стал принимать заявки дистанционно👏

А теперь, если Т-Банк сделает чат, клиенты, которые уже успели понести расходы на нотариуса, потратить время на заполнение бумажки, поход на почту и пр., будут чувствовать себя как-то дискриминированно. Осадочек останется.

Я в доверчивом ожидании пребывать не могу, так как во второй половине недели буду не в Москве и не могу растягивать удовольствие. Поэтому сегодня уже подалась в офисе Т-Банка на 2-ой Хуторской. Так что для меня вопрос подачи заявлений по ПремПраву VTBR теперь закрыт✅

( Читать дальше )

По нашим оценкам, привлечение ВТБ 80–90 млрд ₽ в рамках дополнительной эмиссии будет способствовать росту достаточности капитала на 0,3–0,4 п.п. — Ренессанс Капитал

- 01 сентября 2025, 14:01

- |

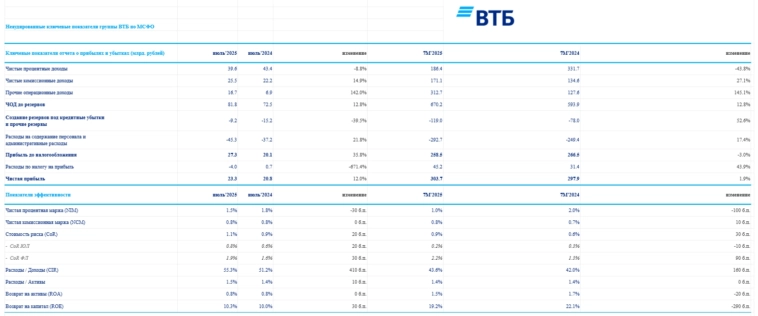

В пятницу (29 августа) группа ВТБ представила финансовые результаты за 7М25. Кредитный портфель вырос на 0,4% м/м (рост на 1,1% с начала года), в то время как доля неработающих кредитов осталась на уровне прошлого месяца (4,1%). Стоимость риска (1,0%) и расходы на резервы оставались умеренными, в то время как чистая процентная маржа (1,5%) продолжила расширяться следом за снижением ключевой ставки Банка России. Чистая прибыль по итогам 7М25 достигла 304 млрд руб. (RoE без учета бессрочных облигаций – 24%), при этом в июле она составила 23 млрд руб. (RoE – 10%). Общая достаточность капитала группы (Н20.0) по итогам июля снизилась на 0,5 п.п. до 9,7%. Это отражает выплату дивидендов за 2024 год и привлечение субординированного депозита из ФНБ на 200 млрд руб.

В четверг (28 августа) группа ВТБ объявила о возможности осуществления преимущественного права приобретения в рамках запланированной на сентябрь дополнительной эмиссии обыкновенных акций.

( Читать дальше )

ВТБ на #smartlabonline! Тезисы беседы

- 01 сентября 2025, 12:55

- |

В пятницу мы провели #smartlabonline с начальником управления по работе с инвесторами ВТБ, вице-президентом Леонидом Вакеевым.

Эфир прошёл очень интересно благодаря вашим вопросам, за что вам отдельное спасибо.

Основные тезисы беседы:

Финансовые результаты

👉Чистая прибыль за 7 мес. — 303,7 млрд ₽, план на 2025 — 500 млрд ₽, цель на 2026 — 650 млрд ₽.

Драйвером для повышения планки с 435 до 500 млрд послужило расширение маржи.

👉Рентабельность капитала: 19,2%.

👉Чистая процентная маржа: 1% за 7 мес., к концу года ожидается ~2%.

👉Чистые комиссионные доходы +27% (ожидается плановое замедление во втором полугодии).

👉Расходы +17% г/г (с учётом Почта Банка).

Капитал и риски

👉Достаточность капитала выросла на 9,7% с начала года несмотря на выплату дивидендов.

👉Стоимость риска: 0,9%, при этом юрлица — 0,7%, физлица ~2%.

👉В июле риск в рознице — 2,2%, в корпоративном сегменте — 0,9% (плохие кредиты по высоким ставкам начали «вызревать»).

👉ЦБ повышает надбавки: ВТБ нужно нарастить капитал на ~1 трлн ₽.

( Читать дальше )

Акции X5 - в топе у подростков-инвесторов — пресс-служба компании со ссылкой на СберИнвестиции

- 01 сентября 2025, 11:38

- |

В преддверии Дня Знаний СберИнвестиции раскрыли данные о предпочтениях юных инвесторов. С июля их число выросло на 52 тыс. и достигло 70 тыс. человек. По данным брокера, X5 вошла в тройку самых популярных акций среди подростков.

- На первом месте – акции российских компаний: их доля у подростков достигла 71% летом 2025 года, тогда как у взрослых — только 10%. В тройке лидеров – Сбербанк, ВТБ и X5. Примечательно, что Х5 – единственный ритейлер в топ-5 самых популярных компаний у молодых инвесторов. В эту группу также вошли Аэрофлот и Газпром

— корпоративные облигации со сроком погашения менее 5 лет – 11%

— фонды денежного рынка – 8%

— ОФЗ – 6%

Также выяснилось, что самые активные инвесторы среди подростков живут в Москве, Краснодарском крае, Санкт-Петербурге, Ростовской области и Красноярском крае.

t.me/x5group_ir - Канал IR-команды X5 Group

Беспощадная дилемма ВТБ: какую цену допки ожидать

- 01 сентября 2025, 11:18

- |

Допка ВТБ уже прошлась наждачкой по всем информационным ресурсам. Вначале шла шумиха про дивиденды. Потом пришла картавая новость про допку. Начались елозанья с фантазиями о её количестве. Казалось, могут разместить меньше, чем предварительная цифра в 1,2 млрд акций. Гадалки гадали гадали, да не выгадали. В итоге Наблюдательный совет сообщил о размещении допки в 1,264 млрд акций. Ну и пёс с ними, скажете вы, да и будете правы. Все равно потом ещё префы конвертировать станут. Но дело не в этом.

Главным вопросом была цена размещения. Её, между прочим, до сих пор не объявили. Даже в тех документах, которые пришли на почту, она не показана:

( Читать дальше )

Состав делегации Путина в Китай. Голубые фишки там.

- 01 сентября 2025, 08:57

- |

В поездке в Китай Владимира Путина сопровождают:

три вице-премьера — Денис Мантуров, Александр Новак, Дмитрий Чернышенко. Кроме того, в команде лидера пресс-секретарь президента РФ Дмитрий Песков и более 10 министров: Михаил Дегтярев (министр спорта), Оксана Лут (министр сельского хозяйства), Ольга Любимова (министр культуры), Михаил Мурашко (министр здравоохранения), Андрей Никитин (министр транспорта), Максим Решетников (министр экономического развития), Антон Силуанов (министр финансов), Сергей Цивилев (министр энергетики), Алексей Чекунков (министр по развитию Дальнего Востока).

Также в состав делегации вошли председатель Центробанка

Эльвира Набиуллина

, директор федеральной службы по военно-техническому сотрудничеству

Дмитрий Шугаев

, глава «Росатома»

Алексей Лихачев

, Сбера

Герман Греф

, РФПИ

Кирилл Дмитриев

, ВТБ

Андрей Костин

, «Газпрома»

Алексей Миллер

, «Новатэка»

Леонид Михельсон

, российского экспортного центра

Вероника Никишина

, «Роснефти»

( Читать дальше )

В июле 2025 г. потребительское кредитование продолжает снижаться, но корпоративное ускорилось, а ипотека по выдаче сравнялась с прошлым годом.

- 01 сентября 2025, 07:53

- |

По данным ЦБ, в июле 2025 г. портфель кредитов физических лиц увеличился на 175₽ млрд и составил 36,8₽ трлн (0,5% м/м и 3,3% г/г, в июне +98₽ млрд). В июле 2024 г. он увеличился на 448₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается 8 месяцев подряд, автокредитный портфель только за счёт скидок и льгот от автопроизводителей пошёл в рост, ипотека стала более адресной, но меры поддержки оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года, но не месяца:

🏠 Темпы роста ипотечного портфеля в июле увеличились на 0,9% (в июне 0,7%), кредитов было выдано на 356₽ млрд (287₽ млрд в июне), в июле 2024 г. выдали 356₽ млрд. Выдача ипотеки с господдержкой составила 298₽ млрд (263₽ млрд в июне), почти вся выдача приходится на семейную ипотеку — 256₽ млрд (в июне 220₽ млрд). Рыночная продолжает находиться на низких уровнях — 58₽ млрд (46₽ млрд в июне), жёсткая ДКП не оставляет шанса потребителям.

( Читать дальше )

ВТБ брокер продолжает втюхивать мне некорректный отчет. Пишу в ЦБ опять.

- 31 августа 2025, 12:41

- |

Предыдущая серия этого цирка со ссылками на другие:

smart-lab.ru/blog/1197698.php

С момента моего обращения в ЦБ банк уже трижды слал мне некорректный отчет по налогам с просьбой проверить. Причем там нужно 2-3 числа сложить, чтобы понять, что отчет не может быть корректным.

Решил написать еще одно письмо в ЦБ:

( Читать дальше )

ВТБ отчитался за июль 2025 г. — % маржа расширяется, но налоговые манёвры и прочие доходы пока формируют прибыль. Что там с достаточностью?

- 31 августа 2025, 12:13

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и % маржа начала своё расширение, плюс банк привлёк новый суборд для восстановления достаточности капитала:

✔️ ЧПД: 39,6₽ млрд (-8,8% г/г)

✔️ ЧКД: 25,5₽ млрд (+14,9% г/г)

✔️ ЧП: 23,3₽ млрд (+12% г/г)

💬 Показатель чистой % маржи в июле составил 1,5% (в июне 1,4%, год назад 1,8%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект немного угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал