ВДО

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Патриот Групп» подтвердил ВВВ.ru, ООО «РДВ Технолоджи» понижен до В+.ru)

- 29 ноября 2025, 09:28

- |

🟢ООО «Патриот Групп»

НКР подтвердило кредитный рейтинг на уровне BBB.ru.

ООО «Патриот Групп» — владелец торговой сети Williams et Oliver, реализующей посуду и товары для кухни. В ассортиментном портфеле компании 590 брендов известных международных и отечественных производителей и около 22 тыс. товарных позиций. Компания развивает линейки собственных брендов в рамках контрактного производства.

За 2024 год долговая нагрузка осталась умеренной: отношение совокупного долга к OIBDA на 31.12.2024 г. составило 3,1, как и годом ранее, что обусловлено равновеликим ростом совокупного долга и OIBDA. Финансовый долг на конец 2024 года в основном был представлен банковскими кредитами (44% в структуре долга), облигациями (11%) и арендными обязательствами (34%), остальное — выданные гарантии и поручительства.

Запас прочности по обслуживанию долга оценивается, как умеренный: отношение OIBDA к сумме процентных платежей на 31.12.2024 г. составляло 2,7. Давление на показатель по итогам 2024 года оказывает отрицательное сальдо чистых денежных потоков от текущих операций (CFO), связанное с опережающей закупкой товара и инвестированием в новые магазины.

( Читать дальше )

- комментировать

- 14.7К

- Комментарии ( 0 )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 28 ноября 2025 г.

- 28 ноября 2025, 18:34

- |

Анализ РСБУ компании "ДиректЛизинг" за 3кв2025г

- 28 ноября 2025, 13:38

- |

📊 Рейтинг: ВВ, развивающийся прогноз (АКРА)

Мои выводы:

🟡 Отраслевой риск (лизинг)

🟡 За 9м2025г в сравнении с 9м2024г:

1) Выручка + 27,5% (584 млн / +46% кв/кв)

2) Валовая прибыль +23,2% (499 млн / +49,4% кв/кв)

3) Прибыль от продаж +27% (436 млн / +46% кв/кв) — растут быстрее валовой прибыли, как результат экономии✅

4) Проценты к уплате +29% (429 млн / +56% кв/кв) — растут быстрее прибыли от продаж, почти сравнялись с прибылью от продаж❗️

5) ЧИЛ -1% (2,2 млрд / +3,8% кв/кв) — почти не изменился, за квартал даже рост показали✅

6) Чистая прибыль -34% (11,7 млн / +34% кв/кв) — за 9м2024г удалось заработать на отложенном налоге

8 млн, поэтому сейчас отработали лучше, но размер прибыли все равно мизерный❗️

🟢 ОДП за 9м 2025г в сравнении с9м2024г 351 млн (год назад 72,9 млн)

🟡 За 9м2025г в сравнении с концом 2024г:

1) Кэш -8,3 (40,8 млн / -25% кв/кв)

2) Дебиторская задолженность +3% (2,7 млрд / +2,6% кв/кв)

3) Изъятие предметов лизинга для перепродажи +19% (186 млн / -38% кв/кв) — за год вырос, но в сравнении с 1п2025г существенное улучшение, удалось вернуть часть лизинга в оборот❗️

( Читать дальше )

Анализ эмитента: ООО "КЛС-Трейд" (за 3кв. 2025 г.) | Облигации

- 28 ноября 2025, 12:58

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 6127 млн. руб.

— Чистая прибыль (убыток): 24 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 10% (+), долгосрочные обязательства выросли на 37% (-), краткосрочные прибавили 31% (-).

Предприятие существенно закредитованное, заемный капитал превышает собственный в 7,09 раза. Долговая нагрузка увеличилась на 20% (-).

По финансовым результатам (год-к-году): выручка выросла на 33%, чистая прибыль уменьшилась на -70%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Балтийский лизинг" (RU000A10D616)

- 28 ноября 2025, 10:04

- |

🔶 ООО «Балтийский лизинг»

▫️ Облигации: Балтийский лизинг-БО-П20

▫️ ISIN: RU000A10D616

▫️ Объем эмиссии: 1,5 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 18,75%

▫️ Амортизация: да

[по 33% — при выплате 12 и 24 купонов, 34% — погашение]

▫️ Дата размещения: 28.11.2025

▫️ Дата погашения: 12.11.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Балтийский лизинг» (г. Санкт-Петербург) специализируется на предоставлении в лизинг оборудования, автотранспорта и спецтехники.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

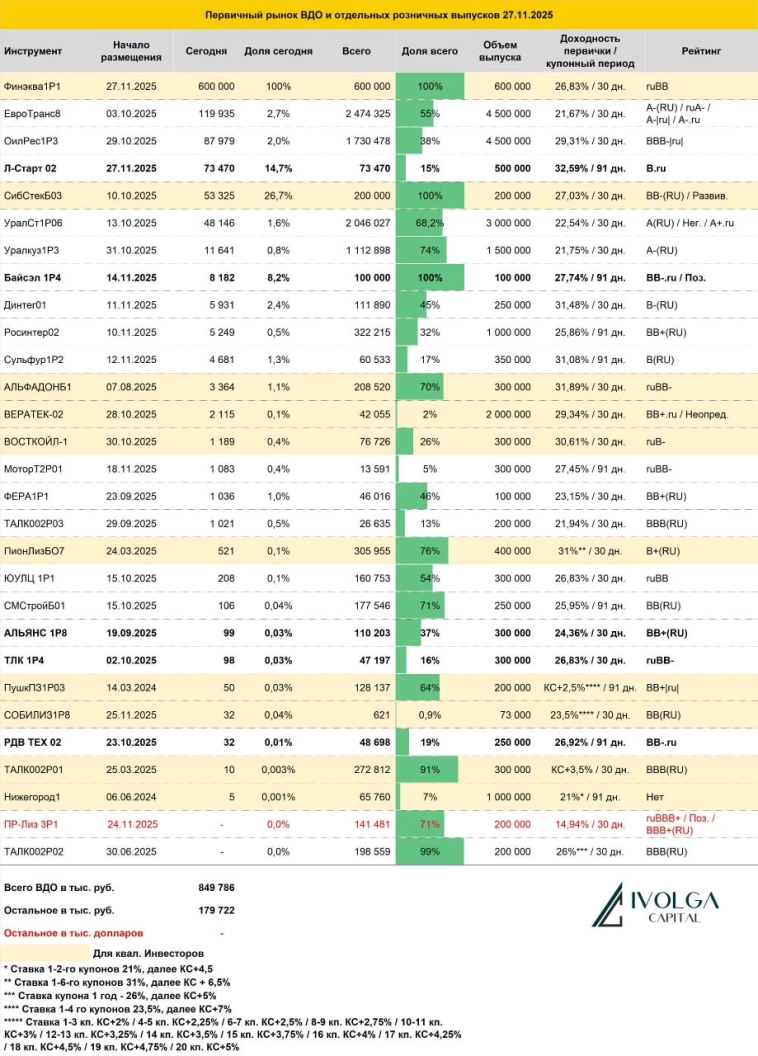

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 ноября 2025 г.

- 27 ноября 2025, 18:36

- |

Анализ эмитента: ООО "ЭкономЛизинг" (за 3кв. 2025 г.) | Облигации

- 27 ноября 2025, 13:19

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2025 г.

Финансовые результаты:

— Выручка: 505 млн. руб.

— Чистая прибыль (убыток): 69 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 16% (+), долгосрочные обязательства выросли на 7% (-), краткосрочные прибавили 26% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,69 раза. Долговая нагрузка уменьшилась на 2% (+).

По финансовым результатам (год-к-году): выручка выросла на 40%, чистая прибыль потеряла -12%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Анализ МФСО компании "Оил Ресурс" за 3кв2025г

- 27 ноября 2025, 11:15

- |

📊 Рейтинг и эфиры:

НРА(), эфир с эмитентом

📄 Прошлый обзор эмитента тут

Мои выводы:

🔴 Есть все минусы трейдинга: низкая маржинальность, высокий долг, постоянный риск поймать кассовый разрыв.

🟢 За 9м2025г в сравнении с 9м2024г:

Выручка +70% (30 млрд / +50% кв/кв)

Валовая прибыль х5 (3,9 млрд / +63% кв/кв)

Прибыль до налога на прибыль х8,2 (1,7 млрд / +44% кв/кв)

Процентные расходы х6 (0,9 млрд / +73% кв/кв)

EBITDA LTM х7 (2,7 млрд / +54% кв/кв)

Чистая прибыль х6,8 (1,2 млрд / +41% кв/кв)

🟢 Чистые денежные средства полученные от операционной деятельности за 9м 2025г в сравнении с9м2024г 1,2 млрд (год назад -1 млрд)

🟢 За 9м2025г в сравнении с концом 2024г:

Кэш х3 (486 млн / х12 кв/кв)

Дебиторская задолженность упала в 2,5 раза (1,8 млрд / +11,5% кв/кв)

Запасы упали в 18 раз❗️ (110 млн / упали в 22 раза кв/кв)

🟡 Держим в уме историю с 4трлн НМА: новость, смена аудитора, чем известен новый аудитор, запрос ПВО Волста

🟢 Есть квартальные МСФО, но не аудированные (похоже аудировать будут годовые и полугодовые)

( Читать дальше )

Анализ компании "Южноуральский лизинговый центр"

- 27 ноября 2025, 11:02

- |

📊 Рейтинг и эфиры::

Эксперт РА, эфир с эмитентом

📄 Отчеты компании, которые я смотрел: РСБУ за 3кв2025г, РСБУ за 1п2025г

Мои выводы:

🟡 Отраслевой риск (лизинг)

🟡 Выручка за 9м2025г в сравнении с 9м2024г +31%, прибыль от продаж +22% (1,6 млрд), проценты к уплате +32% (1,4 млрд), прочие доходы х3 (408 млн / откуда деньги не ясно❗️), прочие расходы +82% (260 млн). ЧИЛ за 9мес -9% (8,8 млрд). Чистая прибыль +34 (282 млн)

🟡 ОДП +295 млн (год назад -747 млн), кэш упал в 5 раз (351→67 млн, но за 1п2025г было 23 млн), изъятый лизинг +87% (324 млн / -1,4% в сравнении с 1п2025г). РА: приемлемая ликвидность

🟡 9м2025г:

Долг — 9 млрд (-6,4% за 9мес, краткосрочный долг 54%❗️)

Чистый долг / капитал (без учета добавочного капитала) — 6,8 (в начале года 9)

ЧИЛ / чистый долг — 0,98❗️ (в начале года 1,04)

РА на конец 2024г: ICR — 1,2❗️

❗️ Итоговое решение. Эмитент есть в моем пассивном портфеле. Типичная лизинговая компания 2025г — высокий долг, уменьшающийся ЧИЛ, низкий ICR. Радует положительный ОДП (в 1п2025г был -132 млн), снижение изъятого лизинга кв/кв, рост кэша кв/кв. Возьму в разумный портфель 3-5 бумаги. Продолжу следить.

( Читать дальше )

Новый выпуск облигаций "Л-Старт" (RU000A10DLY9)

- 27 ноября 2025, 10:11

- |

🔶 ООО «Л-Старт»

▫️ Облигации: Л-Старт-БО-02

▫️ ISIN: RU000A10DLY9

▫️ Объем эмиссии: 500 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года

▫️ Количество выплат в год: 4

▫️ Тип купона: фиксированный

▫️ Размер 1-го купона: 32%

[1-2 купоны=32%, 3-4 купоны=31%, 5-6 купоны=30%, 7-8 купоны=29%, 9-10 купоны=28%, 11-12 купоны=27%, 13-14 купоны=26%, 15-16 купоны=25%]

▫️ Амортизация: нет

▫️ Дата размещения: 27.11.2025

▫️ Дата погашения: 22.11.2029

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Л-Старт» (г. Москва) — разработчик и производитель оборудования для нефтегазовой отрасли.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал