ВДО

МФК "Займер" планирует перерегистрировать существующую программу облигаций

- 04 июня 2024, 15:35

- |

ПАО МФК «Займер» (далее также «Займер» или “Компания”) включило в повестку Совета директоров вопрос о перерегистрации программы биржевых облигаций на сумму 5 млрд рублей в связи с изменением формы собственности с ООО на ПАО.

Вопрос о перерегистрации программы облигаций носит формальный характер и связан с тем, что прежняя программа биржевых облигаций была зарегистрирована в период, когда формой собственности Займера было ООО. Займер получил статус ПАО в феврале 2024 года в преддверии листинга акций на Московской бирже, который состоялся в апреле.

Перерегистрация программы облигаций является частью эффективного финансового планирования компании и отвечает интересам финансовой стабильности и развития бизнеса, при этом не обязывая Компанию выпускать такие облигации.

На данный момент Займер не испытывает необходимость в привлечении заемных средств, в том числе на долговом рынке.

Совет директоров Займера состоится 11 июня 2024 года.

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 04.06.2024

- 04 июня 2024, 11:31

- |

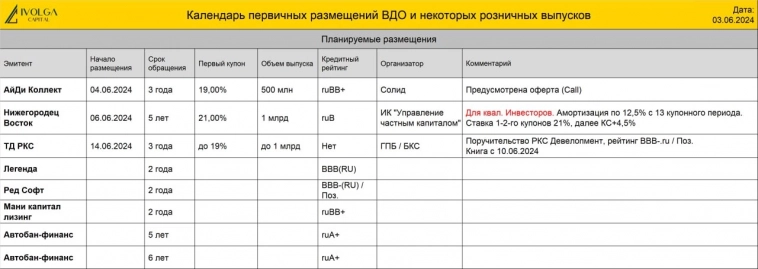

- ПКО «АйДи Коллект» сегодня начинает размещение трехлетних облигаций серии 07 объемом 500 млн рублей. Регистрационный номер — 4B02-05-00597-R. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация и call-опцион. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

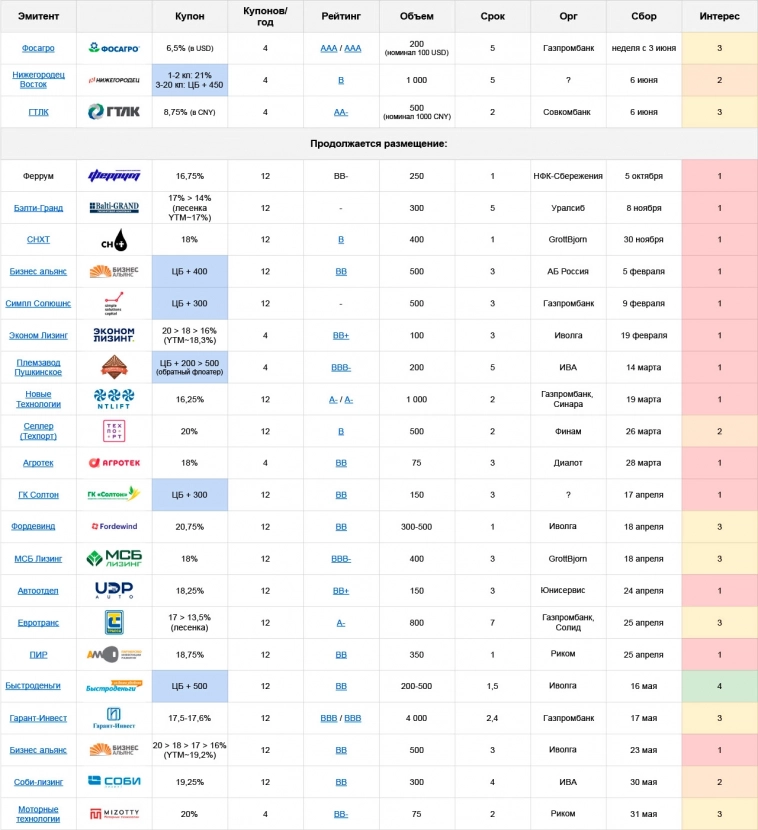

- «Нижегородец Восток»планирует 6 июня начать размещение по закрытой подписке среди квалифицированных инвесторов пятилетних облигаций серии БО-01 объемом 1 млрд рублей. Ориентир ставки 1-2-го купонов — 21% годовых, дальнейшие купоны будут рассчитываться по формуле: ключевая ставка ЦБ плюс 4,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Управление частным капиталом». Кредитный рейтинг эмитента — ruB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Что происходит на рынке кредитования МСБ? Интервью с МФК "МК"

- 04 июня 2024, 08:59

- |

4 июня в 16:00 проведем прямой эфир с топ-менеджментом МФК «МК». В гостях у PRObonds:

— Светлана Чубакова, Председатель Правления/ Генеральный Директор МФК «МК»

— Ярослав Полещук, Председатель наблюдательного совета

Рынок розничного кредитования находится под постоянным прицелом инвесторов и СМИ, особенно на фоне изменения макропруденциальных лимитов. Но длительное поддержание запретительной ключевой ставки не в меньшей мере влияет на бизнес. Вместе с компанией разберемся, как себя чувствует российский малый бизнес:

— Готовы ли сейчас компании брать в долг?

— Не растут ли риски в сегменте на фоне жесткой ДКП?

— Какие результаты у МФК «МК» в первом квартале 2024?

Пишите свои вопросы эмитенту в комментариях. Ждем всех по ссылке

www.youtube.com/live/BgZrl_YGDdM

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

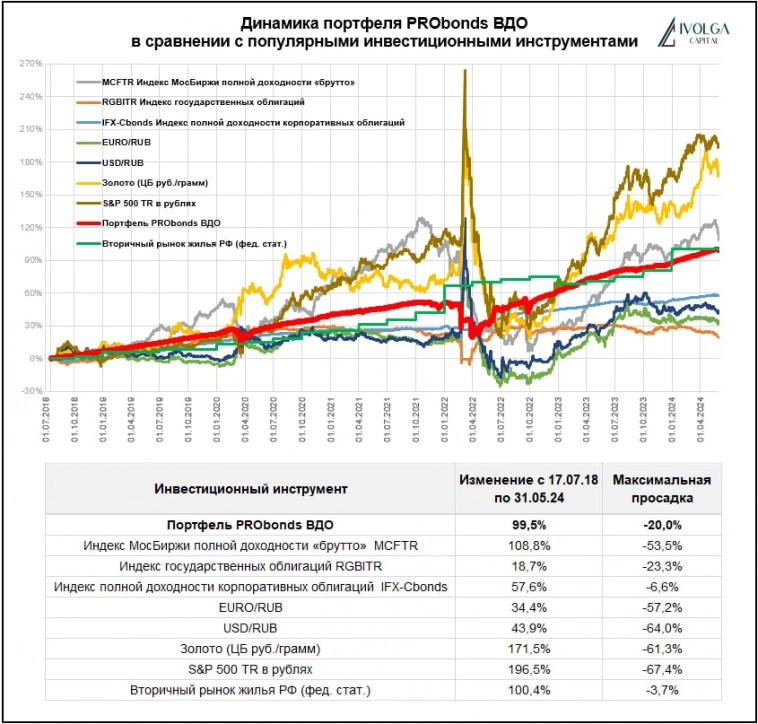

Портфель ВДО (12,6% за 12 мес.) в сравнении с популярными инвестиционными инструментами

- 04 июня 2024, 06:36

- |

Подходит к концу 6 год нашего сравнения. Всё началось в июле 2018, список инструментов неизменен.

И по итогам мая портфель PRObonds ВДО потерял еще одну строчку в зачете, пропустив вперед рынок недвижимости.

Впрочем, жилье опасным конкурентом на будущее не представляется, его мы, надеемся, вновь и быстро обойдем. А вот рынок российских акций уже в ходе майского падения опасно сократил свой отрыв от портфеля ВДО. И его падение в июне пока что продолжилось. Возможно, портфель ВДО однажды окажется доходнее и здесь.

Почему бы нет? Дорогие деньги скорректировали вниз и акции, и облигации. Чего портфель PRObonds ВДО почти не заметил из-за короткой дюрации и относительно высокой внутренней доходности. За последние 12 месяцев (по состоянию на 3 июня) портфель заработал вроде бы немного, 12,6%. Индекс полной доходности ОФЗ за то же время потерял -9,3%, т.е. плыли мы строго против течения. Средняя ставка депозита за эти 12 месяцев – ровно 12%. В общем, портфель в порядке.

При этом ожидаемая / внутренняя доходность портфеля сейчас – 19,9%. И если сместить его активы в пользу облигаций (на сегодня почти ½ — деньги), доходность может подняться к 21-22%.

( Читать дальше )

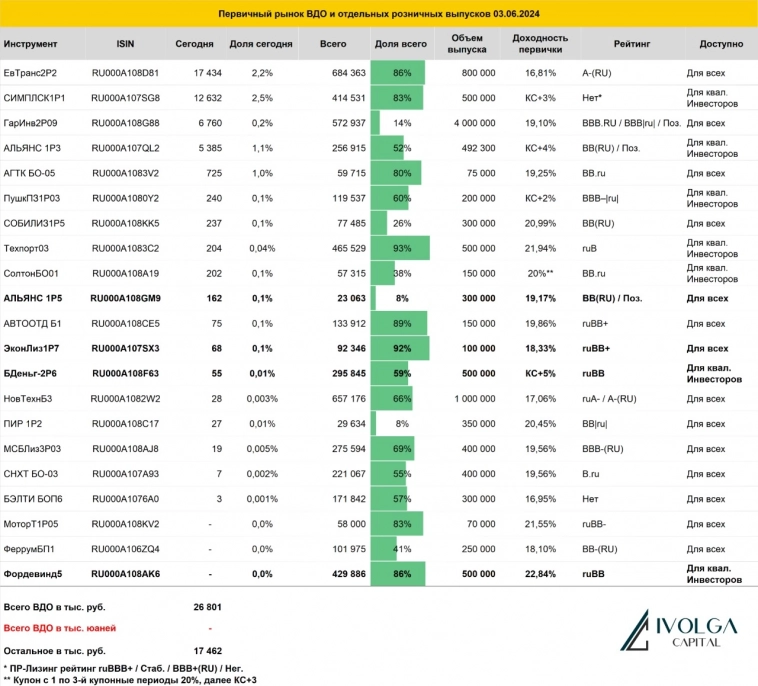

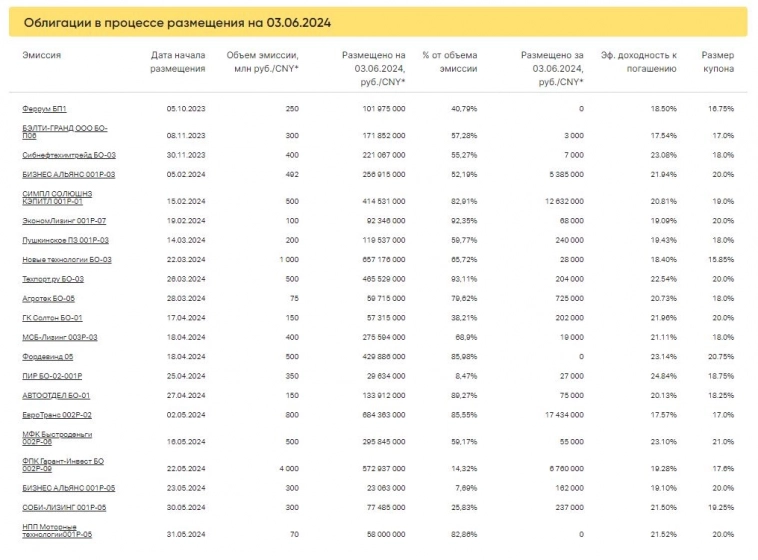

Итоги торгов за 03.06.2024

- 04 июня 2024, 06:31

- |

Коротко о торгах на первичном рынке

3 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 434 выпуску составил 1170,8 млн рублей, средневзвешенная доходность — 17,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

"Нижегородец Восток" проведет размещение дебютного выпуска облигаций на ₽1 млрд.

- 03 июня 2024, 15:56

- |

ООО «Нижегородец Восток» входит в неформализованную Группу «Нижегородец» и является основной и крупнейшей компанией Группы, которая осуществляет деятельность по продаже новых автомобилей, автомобилей с пробегом, а также по продаже услуг сервисного обслуживания и запчастей.

Старт размещения 6 июня

- Наименование: НижгрдВос-БО-01

- Рейтинг: В (Эксперт РА, прогноз «Стабильный»)

- Купон: (квартальный)

- 1-2 купон 21%

- 3-20 купон КС+4.5%

- Срок обращения: 5 лет

- Объем: 1 млрд.₽

- Амортизация: да (13-20 по 12.5%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ИК «Управление частным капиталом»

- Только для квалифицированных инвесторов

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Первичные размещения облигаций: план на неделю с 03.06 по 09.06.24

- 03 июня 2024, 14:09

- |

📉С прошлой недели общая ситуация не поменялась и даже усугубилась – все вводные отсюда по-прежнему актуальны

🚘 Нижегородец Восток: B, купон квартальный: 1-2 кп фикс 21%, далее флоатер КС+450, 5 лет, 1 млрд.

Головная компания Группы «Нижегородец», автодилера с 34 салонами в Москве, Московской и Нижегородской обл. В 2021-23 году существенно расширили сеть, под это набрали почти 5 млрд. долгов

⚠️Долг/EBITDA с учетом поручительств по всей группе – 11.5х, и на это хозяйство нет отчетности МСФО, где было бы видно хоть что-то по дочкам (хотя и это не панацея, кроме дочек там еще куча неформальных связей). По РСБУ операционная деятельность в 2023 была убыточной

Копать глубже и искать тут что-нибудь позитивное не вижу смысла: параметры выпуска абсолютно не устраивают. От BB и ниже мы ждем спреда не менее 500 б.п. (Быстроденьги RU000A108F63, Джой Мани RU000A108462)

Выпуск размещается накануне заседания ЦБ. Объем огромный + ограничение по квальству, если нет крупного якорного покупателя, то одним днем такое не разойдется. Поэтому еще будет время, чтобы оценить реакцию рынка на заседание и, возможно, все же залезть сюда, если кого-то тянет на повышенные риски

( Читать дальше )

Главное на рынке облигаций на 03.06.2024

- 03 июня 2024, 11:38

- |

- «КИВИ Финанс» вышел из техдефолта: компания приобрела по оферте 8,3 млн облигации серии 001Р-02 — все предъявленные к выкупу бумаги — по цене 101,64% от номинала. Выкуп включил номинальную стоимость облигаций и НКД.

- Московская биржа зарегистрировала двухлетние облигации«Легенды»серии 002Р-03. Регистрационный номер 4B02-03-00368-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала трехлетние облигации«ТД РКС»серии 002Р-04 объемом не более 1 млрд рублей. Регистрационный номер — 4B02-04-00006-L-002P. Бумаги включены в Третий уровень котировального списка и Сектор роста. «ТД РКС» планирует 10 июня провести сбор заявок на выпуск. Ориентир ставки купона — не выше 19% годовых. Купоны ежеквартальные. Техразмещение запланировано на 14 июня. Организаторами выступят БКС КИБ и Газпромбанк. Кредитный рейтинг эмитента — BBB-.ru с позитивным прогнозом от НКР.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал