Аналитика

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

- 31 октября 2025, 13:02

- |

Новые правила семейной ипотеки, инвестиции госкомпаний и регулирование рассрочки

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 21 по 27 октября составила 0,16%. Годовая инфляция замедлилась до 8,09%.

— По данным Банка России, средняя максимальная ставка по вкладам в топ-10 банков в середине октября снизилась на 0,01%, составив 15,45% годовых. При этом доходность депозитов свыше года выросла на 0,17 п.п. (до 12,35%), а на срок от полугода до года — на 0,07 п.п. (до 14,09%). Краткосрочные вклады подешевели на 0,07-0,11 п.п., их доходность упала до 14,83%.

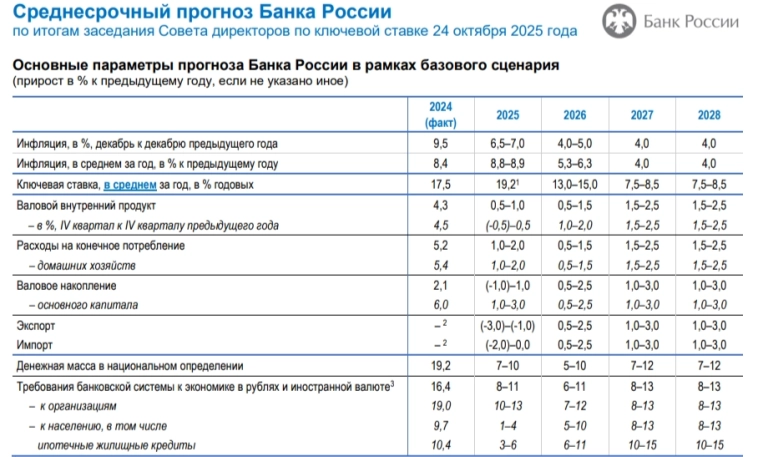

— Банк России планирует и дальше придерживаться жесткой денежно-кредитной политики. Это нужно, чтобы инфляция снизилась до запланированного уровня. По прогнозу, средняя ключевая ставка в 2026 году составит 13-15%.

— ЦБ ожидает, что при текущей политике инфляция снизится до 4,0-5,0% в 2026 году. Однако в третьем квартале 2025 года рост цен ускорился и достиг 6,4% в годовом выражении. По данным на 20 октября, инфляция за год составила 8,2%, а по итогам всего 2025 года она, как ожидается, будет 6,5-7%.

( Читать дальше )

- комментировать

- 9.2К

- Комментарии ( 0 )

Инфляция к концу октября — недельные темпы снизились, бензоколапс отходит на второй план. ЦБ снизил ставку, но ужесточил риторику.

- 31 октября 2025, 12:35

- |

Ⓜ️ По данным Росстата, за период с 21 по 27 октября ИПЦ составил 0,16% (прошлые недели — 0,22%, 0,21%), с начала месяца 0,79%, с начала года — 5,11% (годовая — 8,09%). В октябре 2024 г. инфляция составила 0,75%, мы эти цифры превзошли (бензоколапс, утильсбор — из-за него рост цен на иномарки и сезонное подорожание овощей), осталось 4 дня подсчёта и месячный пересчёт (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция (про высокие ИО я вам рассказываю уже давно, как и про то, что плодоовощная корзина будет дорожать быстрее из-за ускоренной дефляции в августе). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,39% (прошлая неделя — 0,58%), дизтопливо на 0,47% (прошлая неделя — 0,42%), темы снижаются (вес бензина в ИПЦ весомый ~4,4%).

( Читать дальше )

Оптимизм без энтузиазма | Расстановка сил с Валентиной Савенковой 30.10.25

- 31 октября 2025, 12:22

- |

Российский рынок застыл в ожидании: драйверов для роста нет, но и падать он не готов. В такой ситуации особенно важно следить за ключевыми уровнями и сигналами, которые формируют котировки.

Что разберем в эфире:

• Главный сигнал недели: iMOEX показывает признаки возможного разворота после ложного пробоя годового боковика.

• Волатильность высокая — решения инвесторов по-прежнему эмоциональны.

• Облигации возвращают доверие — динамика RGBI нормализуется после аномального падения.

• Товарные рынки в движении: золото корректируется от $4380, нефть пытается отыграть падение.

• Точечные идеи в отдельных акциях.

Смотрите эфир, чтобы:

● Понять текущее состояние рынка и основные сценарии

● Увидеть разбор перспективных инструментов

● Получить актуальные идеи для инвестиционного портфеля

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

Промомед. Отчет за 1 пол 2025 по МСФО

- 31 октября 2025, 09:12

- |

Тикер: #PRMD

Текущая цена: 375.6

Капитализация: 79.8 млрд.

Сектор: Фармацевтика

Сайт: promomed.ru/investors

Мультипликаторы (по данным за последние 12 месяцев):

P\E — 18.8

P\BV — 3.8

P\S — 2.92

ROE — 20.5%

ND\EBITDA — 1.95

EV\EBITDA — 9.69

Активы\Обязательства — 1.58

Что нравится:

✔️ выручка выросла на 81.9% г/г (7.1 -> 13 млрд);

✔️ чистая прибыль выросла с 5.1 млн до 1.4 млрд. Причины — рост выручки, улучшение операционной рентабельности с 21.3 до 26.8%.

Что не нравится:

✔️ отрицательный FCF -1.4 млрд. Хотя это лучше -2.2 млрд, которые были в 1 пол 2024;

✔️ чистый долг вырос на 18.9% п/п (16.9 -> 20.1 млрд). Но ND\EBITDA немного уменьшился с 1.99 до 1.95;

✔️ чистый финансовый расход увеличился на 83.4% г/г (0.9 -> 1.7 млрд);

✔️ дебиторская задолженность выросла на 13.8% п/п (16.1 -> 18.4 млрд);

✔️ слабое соотношение активов и обязательств, которое еще немного уменьшилось за полугодие с 1.59 до 1.58.

Дивиденды:

В соответствии с дивидендной политикой источником выплаты является скорректированная чистая прибыль по РСБУ. Размер выплаты зависит от показателя ND\скорр. EBITDA LTM:

( Читать дальше )

АФК Система. Too big to fail?

- 31 октября 2025, 06:46

- |

Продолжаем публиковать краткие аналитические справки по, скажем так, неоднозначным эмитентам. По просьбам участников нашего чата t.me/ivolgavdo. Позавчера был Кокс. Сегодня — АФК Система.

Система побывала в нашем портфеле PRObonds ВДО, из-за высокой доходности ее облигаций относительно рейтинга AA-. Но не задержалась в нем.

Накопление убытка привело к отрицательному капиталу. Хотя коэффициент долг / EBITDA остался приемлемым. Продолжительный чистый убыток — вообще плохо. А когда он окончательно «съедает» собственные ресурсы компании — вдвойне.

При этом кредитный рейтинг всё ещё приличный, пусть и с негативным прогнозом. Читается как «too big to fail». В обстановке, когда денег перестает хватать на всех, возможны варианты.

( Читать дальше )

Краткосрочный взгляд на ВТБ (глаза мои его не видели бы).

- 30 октября 2025, 22:40

- |

Всем привет, обещанный анализ ВТБ готов примерно на 70%. Из того, что к этому моменту есть — вход в этой истории скорее “НЕТ”, чем “ДА”. Но подчеркиваю, это только 70% анализа, возможно по его завершению я сделаю свой полицейский разворот по ВТБ.

Но сейчас подписчик просил дать краткосрочный взгляд на бумагу. Как всегда, я напоминаю, что все краткосрочные прогнозы это вилами по воде. Но раз попросили, а мне вдруг и не сложно, то вот что у меня есть по данному поводу сказать.

Не буду расписывать всю историю формирования уровней повторно, я уже описывал ее при анализе Сбера ранее. Перейдем сразу к рок-н-роллу.

Итак, как вы видите ВТБ немного выше своего исторического минимума – 63.5, который был зафиксирован год назад. После этого произошел отскок на различных факторах таких как: “перепроданость” (хотя на сколько это справедливо еще вопрос), геополитические ожидания разрядки, снижение ключевой ставки ЦБ и целый Мерлезонский балет вокруг планируемых дивидендов и доп.

( Читать дальше )

🔴 Обзор ММК — все еще не время для металлургов!

- 30 октября 2025, 18:28

- |

По ММК в 3 кв. ситуация та же, что и в Северстали: t.me/Vlad_pro_dengi/1979

Снижение спроса и трудности с экспортом => снижение цен на сталь => падение прибыли = > отрицательный денежный поток => отсутствие дивидендов.

❌ Скор. прибыль за 3 кв. 2025 = 3,1 млрд руб. (для сравнения за 3 кв. 2024 года = 19,6 млрд руб.)

❌ FCF за 3 кв. 2025 = 2,1 млрд руб. (при этом, помогли движения в оборотном капитале, без них было бы -6 млрд руб.)

Дивидендов за 2025 год можно не ждать — денежный поток отрицательный.

В 2026 году во 2-м полугодии на значительном снижении ставки (хотя бы до 13%) мы можем увидеть некоторую стабилизацию и разворот в ценах на сталь, при этом не думаю, что дивиденды превысят 6-8%.

📊 Оценка компании

Сейчас ММК оценивается в 15 прибылей, в следующем году будет стоить около 6. Недооценка и идея может быть в 2027 году, но времени еще много.

По графику ММК дешев, но я лучше куплю на 10-15% дороже, когда увижу разворот в ценах, а сейчас заработаю в других местах, где прибыль НЕ падает, а растет.

( Читать дальше )

Глобальное производство стали в сентябре 2025 г. — продолжение падения. В России 18 месяцев подряд происходит падение, кризис во всей красе.

- 30 октября 2025, 16:47

- |

🏭 По данным WSA, в сентябре 2025 г. было произведено 141,8 млн тонн стали (-1,6% г/г), месяцем ранее — 145,3 млн тонн стали (+0,3% г/г). По итогам 9 месяцев — 1373,8 млн тонн (-1,7% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (48,2% от общего выпуска продукции) произвёл 73,5 млн тонн (-4,6% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал