Акции

Какие дивиденды заплатит Лукойл за 1 полугодие 2024 года?

- 31 июля 2024, 13:56

- |

➡️ Прибыль Лукойла по РСБУ за 1 полугодие 2024 = 345,8 млрд руб. (прибыль по РСБУ за 1 полугодие 2023 = 463,5 млрд руб.) Успокою вас, состояния бизнеса этот отчет не отражает. Для примера – чистая прибыль Лукойла по РСБУ за 2 полугодие 2023 года = 191,8 млрд руб. против 463,5 млрд руб. в 1-м.

❗️ При этом, прибыль по МСФО во втором полугодии 2023 была выше! 590,6 млрд руб. против 564,1 млрд руб. Так что можно спокойно дождаться отчета по международным стандартам.

💸 Дивиденды

Отчет РСБУ Лукойла показывает только один важный момент — размер будущих дивидендов. Лукойл никогда на истории не платил больше дивидендов, чем отражал прибыли в отчете РСБУ. А в 2023 году выплатил 99,92% прибыли РСБУ на дивиденды. Поэтому теперь мы знаем верхнюю границу выплаты дивидендов за 1-е полугодие. Это 499,13 руб. на 1 акцию, доходность 7,3%.

Меньше заплатить могут (и, например, перенести часть дивиденда на второе полугодие), больше – нет. Меня такая выплата в декабре вполне устроит. А вас? Пишите в комментариях.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 12 )

Газпром продолжил показывать плохие результаты. Почему?

- 31 июля 2024, 13:42

- |

✔️ Выручка 1 пол. 2024 = 2,93 трлн руб. (за 1 пол. 2023 = 2,74 трлн руб.)

❌ Валовая прибыль 1 пол. 2024 = 571,8 млрд руб. (за 1 пол. 2023 = 698,4 млрд руб.) Себестоимость выросла опережающими темпами.

❌Операционный убыток 1 пол. 2024 = 196,7 млрд руб. (за 1 пол. 2023 операционный убыток = 21 млрд руб;) Выросли коммерческие и управленческие расходы.

❌Чистый убыток 1 пол. 2024 = 480,6 млрд руб. (за 1 пол. 2023 чистый убыток = 255 млрд руб.)

Мне сложно сказать, есть ли в отчете разовые статьи, потому что он в сокращенном виде без пояснений (в прочих доходах и расходах могут быть), НО стоит отметить, что газовый бизнес Газпрома убыточен еще на операционном уровне, и судя по отчету, результаты года у Газпрома потенциально будут хуже, чем в 2023 году.

Если скоро будет мир, после откроют поставки по газопроводу Ямал-Европа и уцелевшей ветке Северного потока, то может быть результаты и улучшатся. Но каковы шансы?

( Читать дальше )

RapNet Diamond Index (RAPI™) - Стоимость бриллиантов на 31.07.2024г: 0,3 - 0,5 - 1 - 3 карата

- 31 июля 2024, 13:40

- |

Строительство нового жилья в Петербурге и Ленинградской области в январе-июне 2024г снизилось на 30% г/г — Интерфакс со ссылкой на исследование RBI

- 31 июля 2024, 13:36

- |

Причины — недостаток участков под застройку, сложные цепочки согласований, в центральных районах часто завязанные на обеспечение будущих жителей социальной инфраструктурой.

Сильнее всего снизилось количество новых строительных проектов за чертой КАД.

«Снижение спроса и сокращение объемов строительства идут сейчас параллельно, поэтому резких колебаний рынка мы не ожидаем. А в долгосрочной перспективе сегодняшняя рыночная ситуация, скорее всего, приведет к традиционному росту цен на недвижимость — как это уже неоднократно случалось в ходе многочисленных экономических кризисов», — приводятся в исследовании слова вице-президента по маркетингу и продукту Группы RBI Михаила Гущина.

www.interfax-russia.ru/northwest/news/stroitelstvo-novogo-zhilya-v-peterburge-i-lenoblasti-v-i-polugodii-sokratilos-pochti-na-tret

Мать и Дитя может вернуться к выплате дивидендов 2 раза в год с вероятной отсечкой в сентябре или октябре, доходность составит около 10% - Мои Инвестиции

- 31 июля 2024, 13:29

- |

Выручка выросла на 22% г/г до 8 млрд руб., а увеличение удалось сохранить на уровне, который компания достигала во время активного лечения пациентов с ковидом. Мы отмечаем сильные тренды по широкому спектру услуг и госпиталей, а также входящую поддержку от приобретённых активов.

Количество родов увеличилось на 22% г/г, а средняя цена добавила 20% г/г до 387 тыс. руб. Московские и региональные госпитали показывают сопоставимую динамику, и компания наблюдает повышение премиальности услуги с большим спросом на высокобюджетные роды.

Региональные больницы практически полностью вышли на планируемые уровни загрузки. Их доля выручки превысила 40% с консолидированным темпом роста в 20% г/г в 1-м пол. 2024 года. Посещения клиник в регионах выросло на 52% г/г на фоне роста спроса на частную медицину и ведение беременности, а также новых приобретений.

У компании отсутствует корпоративный долг, а чистая денежная позиция равна 13,3 млрд руб. на июнь. По нашим оценкам, этого достаточно, чтобы покрыть накопленные дивиденды за пропущенные периоды до редомициляции (выплата в июле 2024 г.

( Читать дальше )

Отскок или разворот? Мысли по рынку

- 31 июля 2024, 13:29

- |

Сейчас рыночный сентимент изменился. Риторика ЦБ стала жёстче, а двузначные ставки могут быть выше и сохраняться дольше, чем ожидали участники рынка. Важно смотреть на общую картину. Индекс МосБиржи на дневном графике находится ниже уровня сопротивления и диапазона 3000-3265 пунктов. Цены под скользящими средними 50EMA и 200EMA.

Сейчас рыночный сентимент изменился. Риторика ЦБ стала жёстче, а двузначные ставки могут быть выше и сохраняться дольше, чем ожидали участники рынка. Важно смотреть на общую картину. Индекс МосБиржи на дневном графике находится ниже уровня сопротивления и диапазона 3000-3265 пунктов. Цены под скользящими средними 50EMA и 200EMA.Поэтому сохраняю медвежий взгляд на рынок, на отскоке буду сокращать длинные позиции в среднесрочном портфеле и шортить акции в спекулятивном.

Больше об инвестициях и трейдинге вы найдете в моём телеграм-канале.

С уважением, Дмитрий! Основатель сервиса по анализу акций Finrange.

ГК "Элемент" создает серийное производство силовой электроники

- 31 июля 2024, 13:29

- |

Группа компаний «Элемент» получила крупный кредит от ВЭБ.РФ на создание одного первого крупносерийного производства силовой микроэлектроники во всей стране! Общая сумма кредита составила 15 млрд. рублей. Также компания инвестировала свои собственные средства в размере 4,5 млрд. рублей.

Чего ожидать инвесторам? Ведь долг увеличивается, а ввод производства в полную мощность ожидается только к 2030 году? Разберемся поподробнее:

• Совокупный кредит, который был выдан ВЭБ РФ, выдан в рамках кластерной инвестиционной платформы, а, значит, обслуживается по льготным условиям, которые предоставляются промышленным компаниям стратегически важных отраслей и которые существенно ниже рыночных ставок. Поэтому льготный кредит на индивидуальных условиях позволит компании спокойно обслуживать свой долг.

• Силовая электроника в последнее время стала очень востребованным продуктом, и активно развивается не только в транспортной, энергетической и других отрасли, но и в государственных проектах, связанных с развитием высокоскоростных жд магистралей.

( Читать дальше )

Обыкновенные акции – путь к необыкновенным доходам: рецензия на книгу Ф. Фишера

- 31 июля 2024, 13:28

- |

Обыкновенные акции – путь к необыкновенным доходам: рецензия на книгу Ф. Фишера

Книга Фишера «Обыкновенные акции – необыкновенные доходы» — это настоящий кладезь знаний для тех, кто хочет освоить инвестирование в акции. Автор, известный финансист и инвестор, делится своим многолетним опытом, раскрывая секреты успешного вложения средств в ценные бумаги.

Фишер не ограничивается общими теориями, а предлагает практические рекомендации по выбору акций, анализу финансовых показателей компаний и управлению портфелем. Он подробно разбирает факторы, которые влияют на стоимость акций, подчеркивая важность долгосрочного инвестирования и поиска недооцененных компаний с устойчивым ростом прибыли.

Книга написана доступным языком, без сложной терминологии, что делает ее понятной даже для начинающих инвесторов. Автор избегает абстрактных рассуждений, предоставляя читателю конкретные примеры и иллюстрации своих идей, что позволяет лучше понять сложные концепции.

Несмотря на то, что книга была написана в 1984 году, ее ценность не утратила актуальности. Принципы, изложенные Фишером, остаются актуальными и сегодня, особенно в условиях нестабильной экономики и постоянно меняющихся рынков.

( Читать дальше )

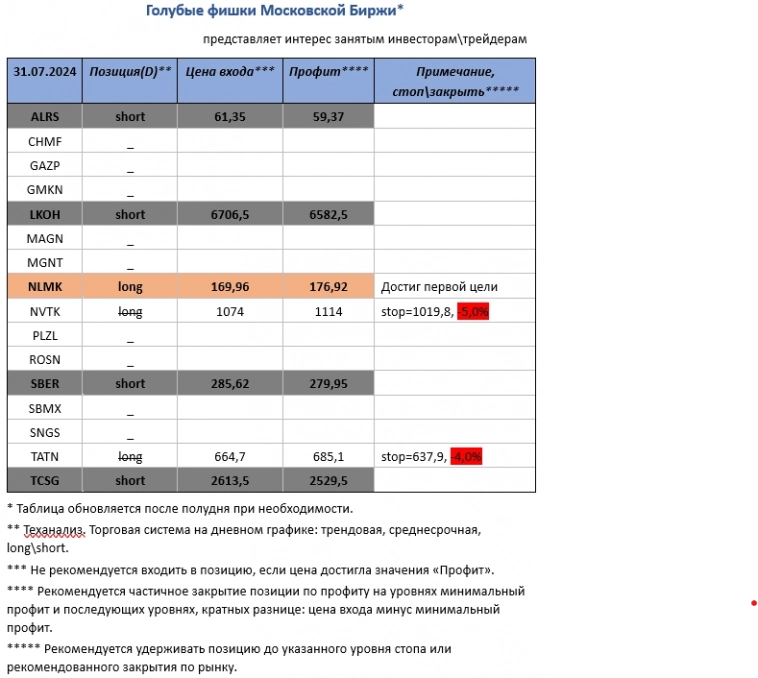

Pro-тренды, голубые фишки

- 31 июля 2024, 13:24

- |

По длинным позициям NVTK и TATN был зафиксирован убыток, соответственно -5,0% и -4,0%. Позиции были закрыты согласно алгоритму коротких стопов и, возможно, преждевременно. В дальнейшем позиции будут закрываться по факту пробоя поддержки\сопротивления. В дальнейшем будут публиковаться сигналы только по тренду.

( Читать дальше )

Вопрос без ответа: почему Норникель отказывается от прибыльного медного проекта?

- 31 июля 2024, 13:18

- |

⚒ ГМК Норникель представил в понедельник свои операционные результаты за 6 мес. 2024 года, а значит предлагаю по нашей хорошей традиции заглянуть в них вместе с вами и проанализировать, не забывая включить при этом критическое мышление.

📉 Итак, как мы видим, производство никеля с января по июнь незначительно сократилось на -1% (г/г) до 90,4 тыс. тонн, что во многом обусловлено плановыми ремонтными работами на Надеждинском металлургическом заводе.

Здесь уместно отметить, что власти Индонезии рассматривают возможность введения квот на экспорт низкосортного никеля для стимулирования развития внутренней переработки этого металла. И в среднесрочной перспективе этот фактор будет способствовать удорожанию стоимости никеля, о чём менеджмент компании публично мечтает уже давно, заряжая и нас этой надеждой.

📉 В сегменте металлов платиновой группы наблюдается снижение содержания платины в переработанном сырье, что привело к уменьшению выпуска этого металла в отчётном периоде на -3% (г/г) до 356 тыс. унций. Выпуск палладия, в свою очередь, сократился на символические -0,1% (г/г) до 1480 тыс. унций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал