Акции

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

- комментировать

- Комментарии ( 0 )

===Операции с акциями ROSN

- 14 сентября 2020, 11:25

- |

Эмитент: Роснефть НК

Тикер акций: ROSN

Кто продает? ПАО «НК «Роснефть»

Кто покупает? Общество с ограниченной ответственностью «РН-Капитал»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: Акции обыкновенные – 632 740 шт.;ГДР – 331 620 шт.

Дата события: 11.09.2020

Дата публикации: 14.09.2020 10:55:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=6505

Какие дивиденды нас еще ожидают

- 14 сентября 2020, 10:47

- |

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />

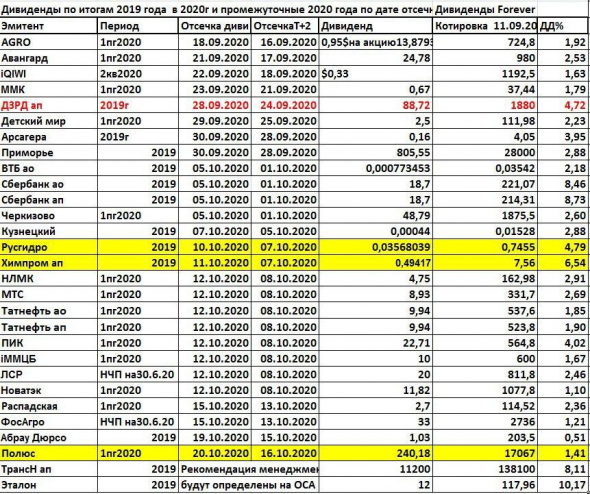

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />Актуальная таблица отсечек. Отсечки прошедшей недели—-в таблице это желтый фон. Обращаю ваше внимание на рекомендацию дивидендов ДЗРД ап. На желтом фоне красный текст. Начиная с 2011 года СД ДЗРД рекомендует выплатить дивиденды на АП, а акционеры на ГОСА голосуют против выплат. Рекомендую проверить решения ГОСА этого эмитента.

На прошедшей неделе я писала о тех эмитентах, СД которых ещё не вынесли решения по дивидендам. Цитирую: «Пока не приняли решение по дивидендам СД Транснефть АП и Башинформсвязь АП. В этом году ГОСА разрешено проводить до 30.09.2020. А вот согласно законодательства, советы директоров эмитентов должны принять решение по дивидендам не позднее, чем за 20 дней до ГОСА. То есть до 10.09.2020. Ждём решения СД по дивидендам Транснефти АП и Башинформсвязи АП » Коллега, подписчик канала написал мне в личку. Цитирую: «У Транснефти единственный участник (владелец голосующих акций) и, насколько я помню, в таком случае нет требования про 20 дней от СД до ГОСА.

Поэтому интрига с дивидендами может тянуться до конца сентября» И действительно, до 10 сентября ни Транснефть, ни Башинформсвязь не определились с размером дивиденда на АП. В Транснефти и Башинформсвязи 100% голосующих обыкновенных акций принадлежат одному владельцу. У Транснефти это государство, у Башинформсвязи это Ростелеком. На Мосбирже торгуются только префы этих эмитентов. Да, за 20 дней до ГОСА мы не узнали решения СД по дивидендам, но зато я вижу другой позитивный момент в этой ситуации: для того, чтобы сохранить 100% контроль в этих компаниях, мажоритарии будут аккуратно и обязательно выплачивать дивиденды на преф согласно уставов. Ждём решения СД этих эмитентов #ДивидендыForever

Утренний комментарий за 14.09.2020

- 14 сентября 2020, 10:11

- |

🙋♂️ Доброе утро! 14 сентября

💰 Nvidia (NVDA US) объявила о согласии на покупку у Softbank (9984 JT) производителя чипов ARM за $40 млрд. Кроме того, Softbank является миноритарным акционером в Alibaba (26%, BABA US) и T-Mobile (11%, TMUS US) и др. Стоимость акций компании составляет лишь примерно половину рыночной стоимости ее публичных активов.

🗣 Президент США Д. Трамп предоставил штатам Америки право продавать бензин, содержащий 15% этанола. Нынешний стандарт составляет 10%. Трамп также договорился с Бразилией о беспошлинном экспорте этанола из США в Бразилию на 90 дней, начиная с 14 сентября, пока эти страны будут вести торговые переговоры. Обе новости положительны для Corteva (CTVA US), входящей в ТОП-10 акций США, которая получает около трети своей операционной прибыли от выращивания кукурузы — источника этанола.

🏗 В августе цены на жилье в Китае продолжили рост. В пятницу Народный Банк Китая опубликовал статистику по совокупному финансированию за август — общей суммы выданных кредитов, которая составила 3,6 трлн юаней — значительно выше ожиданий. За 8 месяцев 2020 г совокупное финансирование выросло на 45% в номинальном выражении. Жилищное финансирование, связанное с ипотекой и строительством жилья, является крупнейшим сектором в плане привлечения инвестиционного капитала и финансирования в Китае.

( Читать дальше )

Неделя восстановления рынков начинается

- 14 сентября 2020, 10:00

- |

Короткие итоги второй осенней недели. Закончилась одна из самых тяжелый недель для фондового рынка. Падение продолжалось практически всю неделю и фондовые индексы США закрылись снижением в более чем три процента. Капитализация Apple ниже двух триллионов, а всеми любимая Тесла снизилась на двадцать процентов. Даже курс украинской гривны упал на пол процента до 27,82 грн/дол.

Как я и писал во всех предыдущих постах, данное падение не является началом обвала, это коррекция, которая закончится уже на этой неделе. В первую очередь, в эту среду ждем заседание ФРС, на котором должны услышать подтверждение того, что ФРС продолжит придерживаться курса мягкой монетарной политики, будет удерживать низкие процентные ставки и таргетировать занятость. Это поддержит дальнейший рост рынков.

С экономической точки зрения, мы видим плавное восстановление экономики и крупные аналитические агентства уже дают прогнозы по более низкому падению ВВП в большинстве стран, чем это было ранее.

Агентство S&P500 подтвердило рейтинг Украины на уровне В со стабильным прогнозом. Курс украинской гривны до конца недели ожидается в диапазоне 27,50-27,75 грн/дол.

ВТБ и холодный август двадцатого

- 14 сентября 2020, 09:55

- |

В отделении ВТБ только в это нежное время относительно немного клиентов. Беру талон. Немного жду. Прохожу в кассу.

— У вас лимиты, вам нельзя столько долларов сегодня.

— Я уже делал заказ на снятие, заказ не пришел. Сколько можно снять сегодня?

— До ХХХХХХ руб в эквиваленте.

— Хорошо, давайте.

— У вас карточка не проводится, обратитесь к менеджеру.

.....

Чуть позже, на рецепшене.

— Возьмите талон на менеджера.

(Беру, жду, подходит очередь)

— Хочу снять деньги, с карточки не выходит.

— Хорошо (нажимает кнопки)… — Странно, все должно работать. Ну ничего, сейчас ордером оформим. Какая сумма?

— ХХХХХХ.

— Можно ваш паспорт? Сейчас прийдет смс, назовите код. (Смс не приходит, что-то не работает). — Сейчас, нужно подождать программа подзависла. (Еще ждем).

( Читать дальше )

ИНДЕКС МБ СЕГОДНЯ

- 14 сентября 2020, 09:37

- |

Индекс открылся в расчетной точке 2885-90. После чего потестил 2880-75, где добирались спек лонги с обозначенной целью 2910.

Цель достигнута.

Улучшена средняя по лонгам среднесрок.

Добрал сбер 220 к 222. Лук спекчасть от 4648 закрыта 4720 остаток ждем теста 4762.

Спечасть от лука перекинута на лонг ГМК 19200 с целью 19600 спек.

Отработан лонг ри к 122500 и фуча мамбы.

Сипа пока держит 3320. Ждем целей.

Сегодня ожидаю опен 2927, после чего жду добоя к 2937 и скорее всего откат тест зоны 2920-2910.

Там планирую восстановление спеклонгов с целью 2970. Сегодня жду теста 179,4 в газпроме и 224,4 в сбере.

Среднесрочные лонги удерживаю. Цели прежние.

Удачи

https://vk.com/id448095944

Что из российских акций мне нравится на лонг на эту неделю:

- 14 сентября 2020, 08:24

- |

• GMKN

• ALRS

• MGNT

• MOEX

• MVID

• PIKK

• NLMK

_______________

telegram:

renat_vv

moex-info

headlines

все видео обзоры: youtube

Рынки и прогнозы. Перегрев золота и западных рынков, предполагаемая устойчивость рубля и слабая предсказуемость доллара и нефти.

- 14 сентября 2020, 06:35

- |

• Золото. В моем понимании классический биржевой пузырь. И понимание уже более месяца поддерживается рынком. Т.е. отношение участников рынка к металлу улучшается, правда средняя цена постепенно снижается. Нового энтузиазма и спроса уже недостаточно для удержания котировок. А в будущем усугубит положение и разочарование уже купивших. Баланс спроса и предложения смещается в сторону предложения. Попытки роста его только ухудшат. Мы начали открывать короткую позицию в золотых фьючерсах в начале прошлой недели и планируем продолжить.

• Рубль. Оцениваю как высокую вероятность остановки в ослаблении рубля. Ждал бы даже его постепенного укрепления. Открывать короткую позицию в парах USD/RUB или EUR/RUB не планирую, поскольку запас их потенциальной доходности ограничен. Но, по-моему, эмоциональный перелом, когда большинство начало готовиться к еще худшим для рубля временам, на прошедшей неделе произошел. Причем рубль за эту неделю окреп, пусть и не существенно. Нельзя утверждать, что дно ослабления позади. Оно просто где-то рядом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал