s&p500

Как в текущих условиях купить Америку или застраховать свой американский портфель?

- 18 мая 2022, 14:14

- |

Сейчас многие инвесторы попали в капкан санкций и контрсанкций, которые не позволяют свободно распоряжаться своими иностранными активами. В большой степени это коснулось тех, кто покупал их через российских брокеров. В меньшей степени тех, кто покупал их через иностранных, но там до сих пор сохраняются различные риски ввода/вывода средств, возможности отказать иностранному брокеру в обслуживании клиенту и т.п. (слышал по БиснесФМ, что на популярном InterActive людям приходится использовать VPN, чтобы совершать операции). В этом посте я не собираюсь описывать какие-то «мутные» схемы, а предложу вариант, который будет не полноценной заменой, но квази-инвестиций для тех, кто хочет поучаствовать в росте рынка США (если они на это рассчитывают) или же застраховать свой американский портфель от падения (если они считают, что рынок США может еще упасть), но не может выйти из своих активов из-за блокировки.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Грусть индексного инвестора

- 18 мая 2022, 12:52

- |

Недавно вновь состоялась ежегодная встреча Уоррена Баффета с акционерами. Началась она с шутки инвестора, что в последнее время он ничего не слышит от адептов индексного инвестирования.

Индекс S&P500 падает уже почти полгода и просел от максимума на 20%. Про индекс Мосбиржи я вообще молчу.

Для российских инвесторов индексные стратегии обернулись еще и инфраструктурными рисками. Многие инвестировали в индексы через ETF компании Finex, фонды которой оказались замороженными разрывом связей между российской биржой и европейскими депозитариями из-за санкций.

Сам я никогда не придерживался индексной стратегии, хотя и понимаю ее привлекательность для неискушенных инвесторов. Предпочитаю инвестировать напрямую в отдельные акции и самостоятельно собирать портфели. Рисков меньше, маневра больше.

❓ Кто предпочитает индексное инвестирование? Какие планы?

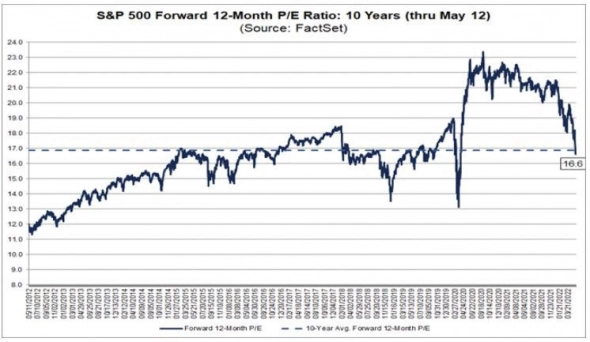

P/E для S&P 500 вернулся к среднему за 10 лет

- 18 мая 2022, 06:45

- |

Финансовые активы практически всегда имеют свойство возвращаться к среднему, вот и сейчас это происходит.По данным FactSet, на 12 мая форвардное значение коэффициента P/E для S&P 500 составило 16.6 Результат стал ниже среднего значения за пять (18.6) и десять (16.9) лет. При этом коэффициент все еще выше значений 15-летнего (15.5), 20-летнего (15.5) и 25-летнего (16.5) периодов.

Телеграмм, Limex.me

Фондовый рынок США. Начало мирового кризиса.

- 17 мая 2022, 18:18

- |

В предыдущем обновлении в начале марта говорилось, что фондовый рынок США находится в «шатком» положении, приводились примеры и графики указывающие как с технической, так и с фундаментальной точки зрения на скорое ускорение падения. В первую очередь важное влияние должно было оказать начало ужесточения ДКП от ФРС.

Для понимания сути происходящего нужно более подробно рассмотреть происходящее осенью прошлого года.

04.11 в обновлении по циклическому анализу был такой комментарий.

Вносятся некоторые корректировки. СС цикл ( низы которого ожидались) оказался сдвинутым и дно было показано 20.09. Также очень вероятно это был и низ годового цикла. Окно следующего СС цикла 07.01.2022 — 11.03.2022 , диапазон минимумов КС цикла в силе, сейчас в нём находимся.

Очень важной является отметка 33614, её пробитие укажет на движение к низам следующего годового цикла (вершина значит сформирована). Вопрос когда эта отметка будет пройдена, если она будет пробита в этот КС цикл, то это очень медвежий сигнал (смещены вершины и годового и СС циклов). Если нет, то скорее всего стоит ожидать ещё некоторый период роста.

( Читать дальше )

ФРС раздувала пузыри, сейчас эти пузыри будут сдуваться.

- 17 мая 2022, 16:20

- |

Вероятно в определенный момент перед ФРС встанет дилемма — очертить определенный предел ужесточения дкп, жертвуя высокой инфляцией или сознательно обрушить капитализацию фондового рынка.

Ведя мягкую дкп на протяжении многих лет, ФРС раздувала пузыри, сейчас на траектории ужесточения эти пузыри будут сдуваться. Одним из таких пузырей является рынок криптовалют, который ждет дальнейшее очищения и высадка пассажиров.

Если проводить параллель с пузырем бигтеха США, который надувался синхронно с криптопузырем, акции которых уже обрушились на 50-70%, то цена биткоина видится где-то на уровне $10000. Это анализ именно уровней на которые вернулись акции технологичных компаний и с которых начинался раздуваться пузырь.

Сегодня в 21:30 заседание ФРС, где Пауэлл будет обсуждать повышать ставку на 75 б.п. или нет. От результатов этих обсуждений будет зависеть движения на рынках, вероятнее всего обойдутся повышением на 50 б.п., но волатильность будет высокая однозначно.

Выше мы обсуждали рынок госдолга США и мы видим, что сейчас он находится в состоянии высокой угрозы.

@radikal_chanel1

Разбор дальнейших перспектив развития ситуации на фондовом рынке США

- 17 мая 2022, 12:15

- |

Инфляция в США остается высокой в связи со значительным ценовым давлением

- 17 мая 2022, 08:42

- |

В то время как годовая инфляция потребительских цен немного снизилась по сравнению с мартом, сигнализируя о возможном пройденном пике, которого ожидали экономисты, детали опубликованного отчета продемонстрировали более тревожную картину, поскольку месячные показатели выросли больше, чем прогнозировалось. Услуги подорожали, а стоимость большинства товаров оставалась стабильно высокой, что свидетельствует о сохранении и широкомасштабности ценового давления.

Облегчения не предвидится, поскольку вторжение России в Украину в сочетании с локдаунами в Китае в связи с новой волной коронавируса приводят к еще большим сбоям цепочек поставок и повышают цены на предметы первой необходимости. Это только усложнит задачу укрощения инфляции без скатывания экономики в рецессию для Федеральной резервной системы и усилит давление на президента Джо Байдена в преддверии промежуточных выборов.

( Читать дальше )

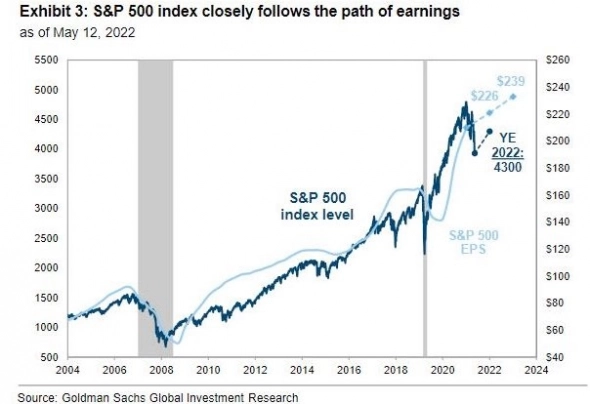

Goldman больше не прогнозирует 4900 как цель на 2022 год, новая цель 4300.

- 17 мая 2022, 05:52

- |

После COVID 1% богатых людей, удвоил свое состояние, и теперь они готовы пожертвовать 10% чтобы скрыть все то, что они взяли.

Это классический метод Еврейской Цдаки, это их страховка на случай, если народ решит вершить правосудия Линча.

Есть Телеграм \ Есть YouTube \ 👈Подпишись.

После того как ФРС начнут ужесточать рынок, я думаю мы увидим много пожертвований от богатых владельцев Бизнесом, для кого пандемия стала счастьем.

Уоррен Баффет заяивл, что "обезьяны" могли бы также хорошо инвестировать, как финансовые консультанты с Уолл-стрит

- 16 мая 2022, 17:45

- |

• Баффет раскритиковал финансовых консультантов Уолл-стрит за то, что они “ловят крохи, которые падают со стола капитализма”, и сказал, что в большинстве случаев “обезьяны” могут обеспечить лучшую отдачу от инвестиций, просто бросая деньги в американские компании.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал