buyback

"Детский мир" завершил трансформацию в частный бизнес, выкупив у миноритариев 58,26% акций

- 20 сентября 2023, 10:11

- |

По результатам реализации программ приобретения акций ПАО «Детский мир», объявленных в мае 2023 года, дочернее общество Компании, АО «ДМФА», консолидировало 58,26% голосующих акций ПАО «Детский мир» (далее – «Акции») с учетом Акций, принадлежащих его аффилированным лицам. Часть выкупленных Акций была оплачена в соответствии с условиями Добровольного предложения АО «ДМФА» иными ценными бумагами — акциями АО «ДМК» (владеет 100% долей в непубличной операционной компании ООО «ДМ», выделенной из ПАО «Детский мир» в мае 2023 года).

Таким образом, акционеры ПАО «Детский мир», принявшие Добровольное предложение АО «ДМФА» с оплатой Акций иными ценными бумагами – акциями АО «ДМК», приобрели 100% акций АО «ДМК» и, таким образом, полный контроль над операционным бизнесом Детского мира.

( Читать дальше )

- комментировать

- 267

- Комментарии ( 0 )

Полученные разрешения позволяют произвести дополнительный выкуп акций у акционеров-нерезидентов — Магнит

- 15 сентября 2023, 07:27

- |

Магнит закрыл сделку по выкупу 21,5% акций, потратив на buyback 48,5 млрд рублей

- 15 сентября 2023, 07:26

- |

Дочка Магнита АО Тандер сообщила об увеличении акций Магнита в распоряжении до 25,557 млн (25,08%)

- 14 сентября 2023, 19:07

- |

https://smartlab.news/read/92539-magnit-priobretenie-licom-akcii-emitenta

ООО «Магнит Альянс» завершил приобретение 21,5% акций в рамках тендерного предложения

- 14 сентября 2023, 19:02

- |

В общей сложности в рамках Тендерного предложения у Акционеров было приобретено 21 903 163,8 Акций, что составляет около 21,5% от всех выпущенных и находящихся в обращении Акций и эквивалентно приблизительно 48,5 миллиардам рублей по Цене приобретения.

В общей сложности расчеты происходили со 189 продавцами из 21 страны, включая страны Балтии, Скандинавские страны, Сингапур, Японию, Канаду, Австралию, США, Великобританию, Германию и другие юрисдикции.

Покупатель обращает внимание, что полученные разрешения позволяют произвести дополнительный выкуп Акций у акционеров-нерезидентов.

Компания продолжает диалог с Акционерами, не имевшими возможность принять участие в данном Тендерном предложении ввиду различных обстоятельств, и, в зависимости от их интереса и прочих факторов, в будущем Покупатель может рассмотреть различные варианты структурирования выкупа Акций у Акционеров, включая проведение повторного тендерного предложения и/или заключение двусторонних сделок купли-продажи по Цене приобретения Тендерного предложения (2 215 рублей за Акцию).

Магнит сообщил о выкупе 2300 акций 30 августа. Всего выкуплено 16,6024%

- 11 сентября 2023, 18:37

- |

Дата приобретения = 30 августа.

Акции выкупаются на ООО «Магнит Альянс».

Напомним, что у «Магнит Альянс» есть разрешение на выкуп у нерезидентов до 30% акций компании с дисконтом.

Девелопер Самолет в рамках байбека выкупил 852 397 акций

- 08 сентября 2023, 18:50

- |

дата приобретения эмитентом или подконтрольной эмитенту организацией голосующих акций (долей) эмитента или депозитарных ценных бумаг, удостоверяющих права в отношении голосующих акций эмитента: 06.09.2023 г.; 2.10. дата, в которую эмитент узнал о приобретении им или подконтрольной ему организацией голосующих акций (долей) эмитента или депозитарных ценных бумаг, удостоверяющих права в отношении голосующих акций эмитента: 07.09.2023 г.

Объем выкупа: 3.21 млрд рублей

По состоянию на 6 сентября на балансе группы находилось в общей сложности 1 млн 825 тыс. 383 акции, 2,96% уставного капитала.

e-disclosure.ru/portal/event.aspx?EventId=nnxARfJW-AUaIARz9JZNpJg-B-B

Почему Самолет не анонсит информацию про выкуп?

- 04 сентября 2023, 19:26

- |

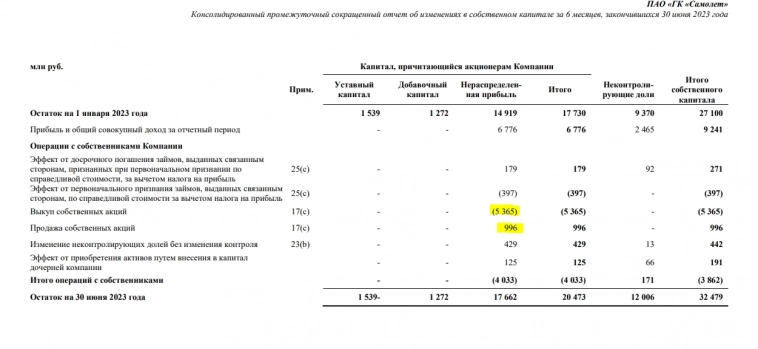

Компания опубликовала отчет, где есть факт и выкупа и продажи акций:

Вот про точные размеры:

( Читать дальше )

Выкуп Лукойла.

- 04 сентября 2023, 11:57

- |

Магнит, Лукойл… кто следующий на выкуп у нерезидентов?

- 01 сентября 2023, 11:40

- |

⚡ Магнит создал значимый прецедент по выкупу акций у нерезидентов и дал пример Лукойлу. Если у Лукойла все пройдет гладко, то это даст пример и остальному рынку. Списавшие свои инвестиции в 0 резиденты «недружественных» стран с удовольствием пойдут на такую сделку. Если менеджмент компании хоть немного заинтересован в росте капитализации, то выкуп у нерезов с 50% дисконтом — лучший инструмент роста на данный момент. Я решил покопаться на предмет компаний, которые могли бы пойти этим же путем.

📊 В таблицу свёл (она над этим постом) часть компаний. Отсеял компании, нуждающиеся в редомициляции. У того же Глобалтранса доля нерезидентов достигает 38% и у него есть много денег для выкупа, но что с этого, если он не в состоянии даже переводить средства внутри компании. После редомициляции возможно откроется дополнительный драйвер роста. То же самое касается Полиметалл (43.2%), Озон (25%) и Х5 (23,3%). Также убрал компании с долей нерезидентов меньше 10%. Даже если они будут выкупать, то эффект на капитализацию будет не таким интересным. Лукойл планирует сделать оферту как для заблокированных средств на счетах «С», так и для депозитарных расписок. Поэтому долю нерезидентов брал общую в структуре капитала без привязки к месту торгов бумагой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал