ставка ФРС США

Льготная ипотека или печать денег?

- 03 мая 2024, 20:23

- |

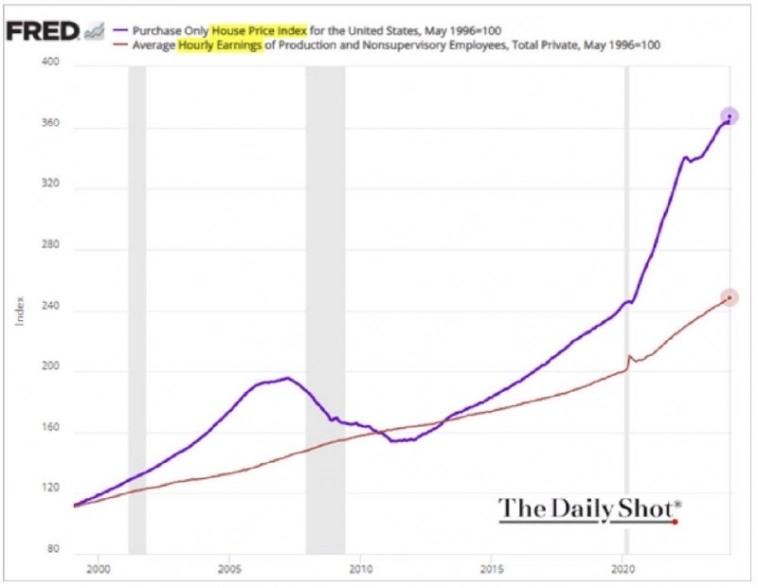

Это график средней стоимости жилья (фиолетовый) и средней зарплаты (красный) в США. Как видим, это происходит на фоне ключевой ставки в США в размере 5.25-5.50% (самое высокое значение за 17 лет).

Средняя ипотечная ставка при этом примерно на 2% выше учетной ставки (ключевая ставка по-нашему):

( Читать дальше )

- комментировать

- 6.6К | ★1

- Комментарии ( 2 )

Слабость доллара к мировым валютам. Слабость по рынку труда США, рост безработицы в США. Почему закрыл шорт в золоте (+2,62% за месяц).

- 03 мая 2024, 16:15

- |

Количество рабочих мест в экономике США в апреле увеличилось на 175 тыс.,

говорится в сообщении министерства труда страны.

Аналитики в среднем прогнозировали повышение на 243 тыс., по данным Trading Economics.

Респонденты агентства Bloomberg ожидали подъема на 240 тыс.

При этом безработица в США в апреле повысилась до 3,9%

по сравнению с 3,8% месяцем ранее. Эксперты не ожидали изменения

Надо поддерживать экономику.

Но тогда инфляция вырастет, а не упадёт.

Поэтому закрыл шорт золота

(+2,62% за месяц):

при нестабильности и неуверенности в перспективах, могут вырасти закупки золота.

Как будут выкручиваться США ?

Интересное кино !

С уважением,

Олег

Вводная к нонфарму США

- 03 мая 2024, 14:53

- |

Общая ситуация

Общая ситуация с момента вводной в май изменилась незначительно.

ФРС огласила о сокращении QT по ГКО США с июня до 25 млрд долларов против 60 млрд долларов ранее, шаг более ранний и более значительный, нежели ожидали рынки, что свидетельствует о намерении ограничить рост доходностей ГКО США.

Пауэлл в ходе пресс-конференции нивелировал опасения участников рынка по вероятному повышению ставки в случае роста инфляции, но это и так было понятно, ибо перед выборами никто не позволит ФРС обвалить фондовый рынок и экономику.

В отношении снижения ставки ФРС планка гораздо ниже, но ФРС нужен повод для сохранения лица в виде снижения инфляции или/и провального нонфарма.

Инсайд от руководителей компаний США указывает на желание Пауэлла снизить ставку в сентябре.

По геополитике пока без изменений.

Переговоры по перемирию в секторе Газа проходят под давлением США, результат должен быть до конца недели.

Если перемирие в Газе или небольшие краткосрочные военные действия Израиля в Рафахе приведет к решению конфликта в Красном море, то цены на нефть упадут.

( Читать дальше )

6 важных тезисов главы ФРС Дж. Пауэлла, которые нужно знать

- 02 мая 2024, 14:03

- |

На заседании 30 апреля – 1 мая ФРС в шестой раз подряд сохранила процентную ставку в диапазоне 5,25-5,5% (максимум за 23 года). На этом уровне ставка находится с июля прошлого года. Решение было единогласным и полностью ожидаемым для рынка. Это заседание не сопровождалось обновлением макропрогноза и dot plot, которые обычно выполняют для рынка роль дополнительного инструмента коммуникации.

Главные выводы: с январского заседания ФРС утверждает, что не считает целесообразным понижать ставку до тех пор, пока не будет большей уверенности в том, что инфляция устойчиво приближается к цели 2%. Сейчас в заявление добавлена фраза, что данные за последние месяцы не добавили этой уверенности. Как пояснил Дж. Пауэлл, инфляция в 1кв24 оказалась выше, чем ожидалось, прогресс в ее снижении не гарантирован, и переход к уверенности, необходимой для того, чтобы перейти к снижению процентных ставок, займет больше времени, чем ожидалось ранее. При этом он не знает, сколько времени это займет. Пауэлл не повторил фразу из прошлой пресс-конференции, что ставка достигла пика, пояснив, что возможны разные траектории ее снижения в зависимости от данных.

( Читать дальше )

Как правильно интерпретировать выступление Пауэлла?

- 02 мая 2024, 09:36

- |

В условиях разгона инфляции в начале 2024 было бы логично ждать ужесточения риторики. Формально Пауэлл промямлил про то, что смягчение ДКП отодвигается на неопределенный срок, но по сути – это лишь демонстрация жесткости.

В остальном все тот же Пауэлл «мы будем следить за балансом рисков, оценивать совокупность данных и так далее».

Суть же заключается в том, что жесткость ДКП поддерживается исключительно в стерильных условиях, когда все хорошо – долговые рынки стабильные, валютный рынок сбалансирован, акции на максимуме, а экономика относительно устойчива без явных перекосов.

Любое отклонение системы от штатных и допустимых параметров, ФРС моментально включается в игру.

Вот казалось бы, какие то жалкие 3-4% коррекции рынка в апреле после 30% пампа за 5 месяцев, и ФРС сразу же сокращает QT. Это еще продаж совсем не было, не говоря уже о каскадном и неуправляемом обрушении рынка.

Текущий объем ликвидности позволил бы отложить решение о сжатии QT до июньского заседания, если цель состояла бы в демонстрации решимости борьбы с инфляцией в условиях расширения ценового давления, но нет.

( Читать дальше )

Ставка ФРС осталась без изменений.

- 02 мая 2024, 06:30

- |

Ставка ФРС осталась без изменений.

Вот, собственно, и всё, что нужно взять из заседании ФРС. Значит по нашим облигам, хоть ОФЗешки, хоть корпораты, роста цены не будет. ОФЗешки это поводырь. Ставка по ним не будет опускаться, пока ФРС не поднимет свою ставку по факту, а не словами. Т.е. покупать наши облиги рано.

ФРС сохранила ставку 5,25% - 5,5%. Решения относительно реализации денежно-кредитной политики

- 02 мая 2024, 00:43

- |

Федеральная резервная система выступила с заявлением FOMC

Для распространения в 14:00 по восточному времени

Последние индикаторы свидетельствуют о том, что экономическая активность продолжает расти устойчивыми темпами. Рост числа рабочих мест остается высоким, а уровень безработицы остается низким. За последний год инфляция снизилась, но остается повышенной. В последние месяцы наблюдается отсутствие дальнейшего прогресса в достижении поставленной Комитетом цели по инфляции в 2%.

Комитет стремится достичь максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе. По мнению Комитета, за прошедший год риски для достижения целей в области занятости и инфляции сместились в сторону лучшего баланса. Экономические перспективы остаются неопределенными, и Комитет сохраняет повышенное внимание к инфляционным рискам.

В поддержку своих целей Комитет принял решение сохранить целевой диапазон ставки по федеральным фондам на уровне от 5-1/4 до 5-1/2 процента.

( Читать дальше )

Ставка осталась 5,25 - 5,50%. Пресс конференция Пауэлла: дальнейший прогресс в борьбе с инфляцией не гарантирован

- 01 мая 2024, 22:17

- |

«Экономика добилась значительного прогресса в достижении двойных целей мандата ЦБ».

«Инфляция значительно снизилась за последний год, но она все еще слишком высока».

«Дальнейший прогресс в отношении инфляции не гарантирован; этот путь неопределен».

«Ограничительная политика оказывает понижательное давление на инфляцию и экономику».

«За последний год риски для достижения двойных целей по мандату ЦБ стали более сбалансированными, но в сфере инфляции отмечается отсутствие прогресса».

«Мы очень внимательно следим за инфляционными рисками».

«Частные внутренние конечные покупки были такими же сильными, как во второй половине прошлого года».

«Это важный базовый сигнал для спроса».

«Рынок труда остается относительно дефицитным».

«Рост номинальной заработной платы за последний год замедлился, но спрос на рабочую силу по-прежнему превышает предложение».

«Данные по инфляции, полученные в этом году, оказались выше ожиданий».

«Однако более долгосрочные инфляционные ожидания остаются хорошо закрепленными».

( Читать дальше )

Ключевые цитаты выступление Пауэлла. Экономика России здоровее, чем экономика США???

- 01 мая 2024, 22:16

- |

Выступление Пауэлла: Нет очевидной связи между смягчением финансовых условий и инфляцией

Председатель Федеральной резервной системы Джером Пауэлл объясняет решение оставить ключевую ставку по федеральным фондам без изменений в диапазоне 5,25-5,5% и отвечает на вопросы на пресс-конференции после заседания.

Ключевые цитаты:

«Наши решения зависят от поступающих данных».

«Мы считаем, что политика имеет все возможности для решения различных проблем, которые могут возникнуть в экономике».

«Если инфляция окажется более устойчивой, а рынок труда останется сильным, тогда может быть целесообразно отложить снижение ставок».

«Но есть и другие пути, которые могут привести к снижению ставок».

«Это произойдет, если мы добьемся большей уверенности и неожиданного ослабления на рынке труда».

«Данные должны будут ответить на вопрос, является ли это пиковой ставкой».

( Читать дальше )

Изменения в ключевых заявлениях ФРС

- 01 мая 2024, 21:14

- |

ФРС добавляет следующий уточнение в конец 1-го пункта:

«В последние месяцы не наблюдалось дальнейшего прогресса в достижении поставленной Комитетом цели по инфляции в 2 процента».

ФРС также заменяет

Комитет считает, что риски для достижения целей по занятости и инфляции становятся более сбалансированными.

с

Комитет считает, что риски для достижения целей по занятости и инфляции за последний год сдвинулись в сторону лучшего баланса.

Наконец, ФРС представляет QT Taper:

Начиная с июня, Комитет замедлит темпы сокращения своих запасов ценных бумаг, снизив ежемесячный лимит погашения казначейских ценных бумаг с $60 миллиардов до $25 миллиардов. Комитет сохранит ежемесячный лимит погашения долга агентства и ценных бумаг, обеспеченных ипотекой агентства, на уровне 35 миллиардов долларов США и будет реинвестировать любые основные платежи сверх этого лимита в казначейские ценные бумаги.

Ставку не изменили, но об этом, думаю, все уже в курсе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал