северсталь

Акционеры «Северстали» снимают последние сливки. Аналитики допускают наступление дивидендной паузы у сталелитейных компаний

- 23 декабря 2024, 23:16

- |

Акционеры «Северстали» утвердили решение выплатить дивиденды в размере 49,06 рубля на одну акцию по результатам за III квартал 2024 года. Дивидендная доходность составила 4,4%. Инвесторы приняли новость как должное, поэтому никаких существенных изменений в котировках ценных бумаг компании не последовало. Однако аналитики предупреждают, что за щедрыми выплатами в текущем году может наступить дивидендная пауза, так как пока нет чётких индикаторов оживления спроса на металлопродукцию на внутреннем рынке.

Стоит заметить, что «Северсталь» стала одной из немногих промышленных компаний, вернувшихся с этого года к ежеквартальным дивидендам. При этом среди акционеров решено распределять практически весь свободный денежный поток (FCF). Так было и в случае утверждения дивидендов за III квартал, которые составили 100% FCF. Пока компания может себе позволить такую щедрость, так как её выручка с июля по сентябрь выросла на 14% по сравнению с аналогичным показателем в III квартале прошлого года до 219,14 млрд рублей. Этому поспособствовал рост продаж и средних цен реализации на фоне увеличения доли готовой продукции.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Россия в ноябре сократила выпуск стали на 9,2% – WSA

- 23 декабря 2024, 12:16

- |

Согласно отчету ассоциации, Китай в ноябре произвел 78,4 млн тонн, что на 2,5% больше, чем годом ранее, Индия — 12,4 млн тонн (+4,5%). Выпуск стали в Японии в отчетном периоде упал на 3,1%, до 6,9 млн тонн, в США — сократился на 2,8% и составил 6,4 млн тонн.

Выпуск стали в ноябре 2024 года Россией, Украиной, другими странами СНГ составил 6,5 млн тонн, что на 7,8% меньше, чем годом ранее. За январь — ноябрь 2024 года эти государства произвели 77,9 млн тонн стали (-4,1% в годовом сравнении).

Страны Азии и Океании в ноябре произвели 107,4 млн тонн, нарастив выпуск на 2%. Страны ЕС — 10,7 млн тонн стали, что на 3,9% больше, чем годом ранее.

tass.ru/ekonomika/22749375

Вечерний обзор рынков 📈

- 20 декабря 2024, 19:03

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 102,3438

💶 EUR — ↘️ 106,5444

💴 CNY — ↘️ 13,9897

🔥 Индекс Мосбиржи по итогам основной торговой сессии прибавил 9,19%, составив 2 638,42 пункта.

▫️ Банк России сохранил ключевую ставку на уровне 21% годовых, большинство аналитиков (но не все) ошиблись, рынок ожидал другого решения и отреагировал бурным ростом.

▫️ Релиз и последовавшая пресс-конференция содержали много интересных моментов, отметим главное. В ЦБ увидели, что с момента последнего заседания произошло более существенное ужесточение ДКУ, чем предполагалось. По мнению регулятора, достигнутая жесткость формирует предпосылки для возобновления дезинфляции и возвращения инфляции к цели. В пресс-релизе указаны повышенный текущий рост цен, высокий внутренний спрос, рост инфляционных ожиданий населения, предприятий и аналитиков, ослабление рубля. Баланс рисков инфляции существенно смещен к проинфляционным. Однако, по оценке Банка России, в ближайшие месяцы инфляционное давление начнет снижаться под влиянием жестких ДКУ. В феврале ЦБ будет оценивать целесообразность повышения ставки, вероятность повышения снизилась относительно октября.

( Читать дальше )

Северсталь может скорректировать инвестпрограмму при сохранении высоких ставок

- 20 декабря 2024, 12:21

- |

«Мы обеспокоены высоким уровнем процентных ставок в экономике, так как это негативно сказывается на наших клиентах — потребителях металлопродукции, особенно в строительном секторе, который является ключевым потребителем металлопроката в России. В связи с этим сроки и масштабы некоторых проектов нашей инвестиционной программы могут быть пересмотрены. Ключевые стратегические проекты, такие как фабрика окомкования, социальные и экологические проекты будут реализованы по плану», — заявила «Интерфаксу» руководитель управления по коммуникациям и работе с инвесторами компании Анастасия Мишанина.

Тем не менее, «Северсталь» уверена в своей долгосрочной стратегии и устойчивом развитии даже в условиях высокой стоимости капитала.

«В феврале следующего года планируем представить обновленный прогноз по объему капиталовложений на 2025 год», — добавила Мишанина. В июне компания озвучивала ориентир капзатрат на 2024 год в 119 млрд рублей, а в 2025 году прогнозировался capex на уровне 170 млрд рублей.

( Читать дальше )

Cеверсталь не планирует менять дивполитику, сохранит ее в действующей редакции

- 20 декабря 2024, 12:09

- |

Компания также не планирует пересмотра действующей дивидендной политики.

«Она была принята в апреле 2018 года и зарекомендовала себя как эффективная и гибкая. Наша дивидендная политика позволяет объективно и регулярно распределять прибыль как в интересах развития компании, так и в интересах инвесторов. Планируем сохранить ее в действующей редакции», — заявила Мишанина.

Дивидендная политика «Северстали» привязана к FCF. При коэффициенте чистый долг/EBITDA ниже 0,5х компания может распределить в качестве квартальных дивидендов до 100% чистого потока денежных средств (FCF). Металлургическая компания вернулась к поквартальным дивидендным выплатам в 2024 году после длительного перерыва с третьего квартала 2021 года.

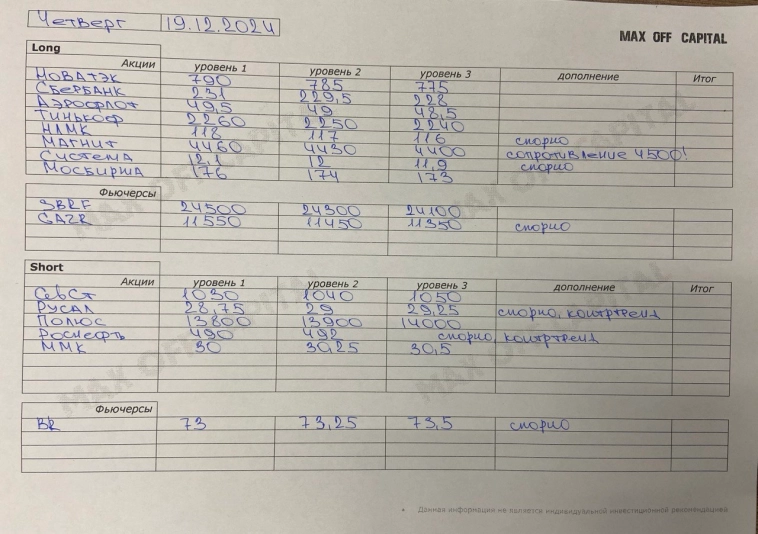

Идеи по рынку 20.12.2024

- 20 декабря 2024, 08:35

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

Бесплатные уроки в нашем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

У российских застройщиков появляется шанс?

- 19 декабря 2024, 17:28

- |

Сегодняшняя пресс-конференция Владимира Путина — это помимо всего прочего ещё и прекрасная возможность поддержать застройщиков, которые в последние месяцы оказались в очень сложных условиях из-за резкого падения спроса на квадратные метры, на фоне роста ключевой ставки и снижения ипотечно-жилищного кредитования (ИЖК), после отмены льготной ипотеки с 1 июля 2024 года.

👨💻 Что интересного сказал сегодня в эфире российский президент, тезисно:

✅ Никаких лимитов по семейной и сельской ипотеке больше не будет.

✅ Путин назвал «безобразием» случаи, когда люди не могут взять положенную им семейную ипотеку.

✅Путин не видит необходимости закрывать льготную IТ-ипотеку в России, экономия для бюджета будет небольшая.

✅ Путин обещал «навести порядок» с выдачей льготных ипотек.

✅ Дальневосточная, Арктическая ипотека и ипотека в новых регионах под 2% остаются.

👉 Я знал, что рано или поздно российские власти обязательно вмешаются в этот процесс и не оставят застройщиков без поддержки в трудную минуту, и очень рад, что первые шаги мы видим уже в конце текущего года, не дожидаясь следующего.

( Читать дальше )

Идеи по рынку 19.12.2024

- 19 декабря 2024, 09:18

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

Бесплатные уроки в нашем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

Антихайп мнение. Ставку оставят на уровне 21 % ? часть 1.

- 18 декабря 2024, 14:22

- |

🔔Текущий уровень ставки уже достаточен для охлаждения экономического роста, и полагаем, что на заседании 20 декабря 2024 года Банк России сохранит ставку на прежнем уровне.

⚡️С января 2022 года по сентябрь 2024 года кредитный портфель юридических лиц вырос на 30,2 трлн руб. (на 360 млрд долларов США по среднему курсу за 2022-2024 годы). Портфель кредитов банков юридическим лицам в сентябре 2024 года составил 82,8 трлн руб.,

увеличившись на 57% c 2022 года. По некоторым оценкам, рост корпоративного кредитного портфеля,

возможно, стал основным проинфляционны фактором,

повлиявшим на рост денежных агрегатов.

📉Одним из факторов роста корпоративного кредитного портфеля могла стать программа заимствований

Минфина. Объем выпущенных ОФЗ с 2022 года вырос с 15,5 трлн руб. до 20,7 трлн руб.

🛑Объем выпущенных корпоративных облигаций составил 27,3 трлн руб., увеличившись на 10 трлн руб. с января 2022 года. Объем портфеля долговых ценных бумаг в банковском секторе вырос с 16,3 трлн руб. в январе 2022 года до 21 трлн руб. в сентябре 2024 года. Покупка ОФЗ и других облигаций из ломбардного списка Банка России дает возможность банкам отдать эти бумаги в РЕПО и увеличить кредитный портфель.

( Читать дальше )

Пора ли покупать акции металлургов?

- 17 декабря 2024, 16:26

- |

Обновил модели по всем металлургическим компаниям на 2025 год. Делюсь главными новостями.

1️⃣ Северсталь

Цена акций = 1 017

Потенциальная прибыль 2025 = 142,3 млрд руб.

P/E 2025 = 5,99

Дивидендная доходность 2025 = 4,06%

Северсталь недешевая — все-таки 6 прибылей для компании, выручка которой растет на уровне 10% в год, это немало для текущего рынка. Дивиденды будут низкими из-за рекордного CAPEX в 170 млрд руб. (возможно, будут снижать его, но пока прогноз в силе).

Я продавал Северсталь в мае по 1 860, я вас приглашаю посмотреть комментарии к этому посту, чтобы понимать, какой был сентимент на рынке: t.me/Vlad_pro_dengi/901

2️⃣ НЛМК

Цена акций = 114,3

Потенциальная прибыль 2025 = 137 млрд руб.

P/E 2025 = 5

Дивидендная доходность 2025 = 14,65%

НЛМК подешевле Северстали (5 прибылей), высоких капитальных затрат нет, поэтому дивиденды будут на уровне 14,65%. НО в кейсе НЛМК важно следить за содержанием санкционных пакетов (пока заводы в ЕС и США не под санкциями, это главный риск).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал