неопределенность

"Итоги Мая. Мнения и ставки инвесторов нашей команды на Июнь.

- 02 июня 2025, 16:44

- |

Приветствуем подписчиков и читателей с началом лета!☀️

Безусловно сегодня главным событием всего мира будут переговоры России и Украины. Дело в другом: какой будет результат и сколько еще таких раундов переговоров потребуется. Вот от этих двух факторов будет сильно зависеть фондовый рынок.

Поэтому из-за неопределенности геополитики Индекс Мосбиржи в просадке -1,6%📉, но активы не последовали за его отрицательной динамикой и выросли благодаря поддержке роста цены мировой нефти на 65$ (+4,9%📈). Очень мощный драйвер!

Ну а по-традиции, подводим итоги прошедшего горячего Мая с мнениями и ставками инвесторов в составе команды Reichenbach Team.

1️⃣ Начнем с мнения моей помощницы Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Мае: «Последний месяц весны был коротким и часто не хватало новостей». Все ребята ждали дивидендный сезон, а больше половины компаний отказались просто платить. Ну а Газпром🏭 даже рассмешил со своей интригой дивидендов. Я сама не верила в это".

( Читать дальше )

- комментировать

- 288

- Комментарии ( 0 )

Рынок блуждает во мгле неопределенности

- 20 мая 2025, 12:30

- |

Но разговор не снял главного – состояния неопределенности. Несмотря на позитивный тон беседы и заявления “о готовностях”, конкретики никакой. Тем не менее, рынок отреагировал небольшим ростом: индекс Мосбиржи прибавил около 1,5%, и сегодня сдулся… На рынке облигаций также преобладал оптимизм. И все равно участники рынка сохраняют осторожность в ожидании дальнейших новостей и будущих 100500 санкций со стороны ЕС. Хотя, казалось бы, нас уже не запугать ничем 😎

Я, наверное, не делал сделок уже пару месяцев и инвесторы, с которыми общаюсь, тоже выжидают, на рынке одни спекулянты...

Итак, геополитическая неопределенность остается высокой, а отсутствие конкретных итогов переговоров – большая печаль. Если в будущем не последует прогресса, динамика рынка так и останется “никакая”, выжидательная. И для инвестора такое положение дел труднопереносимо.

( Читать дальше )

Участники рынка опасаются роста волатильности по РТС Неопределённость на рынке (объёмы падают)

- 10 мая 2025, 11:29

- |

Снижение объёма

(на фьючерсах — открытого интереса, т.е. количества открытых контактов) — это медвежий фактор.

Обратите внимание на снижение ОИ RVI

(RVI — это волатильность РТС)

РТС в боковике,

RVI (вола) среднесрочно около 50 (высокий уровень)

РТС — верхнее окно

RVI — нижнее окно

по недельным

Белые графики — это МА(50), тю.е.скользящая средняя по 50 значениям.

МА(50) по РТС в боковике, а по RVI растёт

( Читать дальше )

Модель должна давать 2 цифры для прогноза

- 22 апреля 2025, 10:13

- |

Это то что позволит модели пропускать события в которых она не уверена и делать ставки только если есть высокая уверенность в исходе.

Например, при прогнозе волатильности, есть отличия в точности прогноза когда недавняя вол > исторической (предсказывает лучше) и историческая > недавней (предсказывает хуже).

И делать ставки (напр. продавать опционы) только в случаях когда уверенность высокая.

Собственно, это давно известно, в том числе как распределения для байесовских параметров. Но часто забываешь, и смотришь на «итоговый» скоринг предсказания, забывая посмотреть в деталях, возможно он предсказывает некие специфические случаи намного лучше и имеет смысл заняться ими подробней.

Рынок ценных бумаг – это хаос?

- 08 ноября 2024, 09:48

- |

Да, мы можем говорить о вероятностях, но так же мы можем говорить и о прогнозах погоды. В Питере, например, сложно предсказать погоду – в среднем, прогноз сбывается с 49% вероятностью. Поэтому лучший ход – это говорить ровно наоборот, и тогда вы повысите вероятность до 51% 😎🤣

Кто знает, чем риск отличается от неопределенности?

Риск можно вычислить, а неопределенность – нельзя! Мы помним – честная монетка даст 50 на 50, это и есть измеряемый риск. Но как только мы видим событие с огромной кучей параметров – математически измерить риск невозможно.

Открою вам секрет: чтобы аналитика уважали и ему верили, он вам говорит о риске частично (иногда умышленно, иногда и сам не знает). А о неопределенности он вовсе не скажет.

Аналитики напускают туману массой сложных слов и определений… Вспомним старый анекдот про лифт с аналитиком: “Ну, теперь-то ты скажешь, вверх или вниз?” Нет! Не скажет! Он скажет, что есть закономерность случайности! 😎🤣 Но это полный бред!

( Читать дальше )

В России - неопределённость. В США - позитив.

- 25 января 2023, 22:44

- |

в этом выпуске — о высоких политических рисках и неопределённостью, связанных с СВО.

Да, есть сильные акции (Полюс, Сбер, Мосбиржа), но

напрягает обострение в СВО (поставки оружия на Украину по нарастающей).

Поэтому каждый может для себя решить сам, какие риски он готов принять, а какие нет.

Какие доли в какие активы вложить средства:

— сильные акции, — линкеры (ОФЗ 52001, например),

— наличная валюта,

— иностранные активы (для граждан США и дружественных США стран самое простое и надёжное решение, например, индексный фонд на S&P500 (Vanguard или iShares).

В США — оптимизм, который виден по следующим признакам:

— рост EUR/USD с 0,95 (среднесрочно держу ED лонг),

— рост золота с 4 11 2022г. (пробивает уровни $1650, $1700, $1800, $1900 и пока не останавливается,

— рост крипты.

Друзья: видно, что в текущей неопределённой ситуации люди хотят общаться,

растёт количество подписчиков в открытом (бесплатном) и в закрытом чате.

Приглашаю на открытый чат

t.me/OlegTradingChat

(уже 1 133 участника, в т.ч. от 300 в торговое время).

Друзья, Искренне желаю Вам Здоровья и Успеха!

С уважением,

Олег.

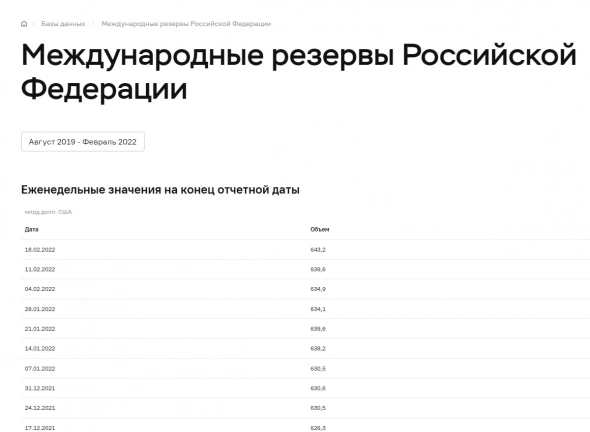

Международные резервы Российской Федерации

- 02 марта 2022, 21:54

- |

Последнее обновление от 18.02.2022

Хотя бы публиковали какая часть из них заморожена, а какой можно пользоваться… Мы сейчас в полной неизвестности, получается. А курс

нац.валют развивающихся стран ориентируется на Currency Board (отношение денежной массы к золотовалютным резервам)…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал