комментарий

Продажи Автоваза в июле 2024 г. выросли на 28% г/г, до 37,6 тыс. машин

- 02 августа 2024, 13:44

- |

При этом относительно июня 2024 года продажи снизились на 5%.

Всего компанией было реализовано 37 645 автомобилей. <…> Суммарный итог реализации июля 2024 года на 28% превышает результаты июля 2023 года, однако на 5% ниже показателей предыдущего месяца, что находится в рамках сезонных колебаний спроса

В июле было продано 19,8 тыс. Lada Granta, 8,4 тыс. Lada Vesta, 757 Lada Largus, 7,9 тыс. автомобилей семейства Niva, а также 774 легких коммерческих автомобиля. План продаж производителя на июль 2024 года составлял 40,2 тыс. машин и был выполнен на 94% «в связи с продолжающимися изменениями в структуре российского автомобильного рынка», сообщает компания.

«Автоваз» отмечает снижение продаж Lada Vesta, что в компании связывают с уменьшением доступности кредитных продуктов, с использованием которых осуществлялась реализация модели. Отмечается, что 85% продаж Vesta в высоких комплектациях осуществлялось с использованием программ кредитования. Кроме того, производитель заявил о недостаточном уровне защиты внутреннего рынка, в связи с чем импорт готовых автомобилей в РФ выгоднее, чем инвестиции в производство на территории страны.

( Читать дальше )

- комментировать

- 130

- Комментарии ( 1 )

Чистая прибыль ЭЛ5 Энерго по МСФО в 1 полугодии выросла на 24%, до 3,17 млрд руб. против 2,56 млрд руб. годом ранее

- 01 августа 2024, 17:00

- |

ЮГК утвердила новую дивидендную политику, каким может быть дивиденд?

- 01 августа 2024, 16:10

- |

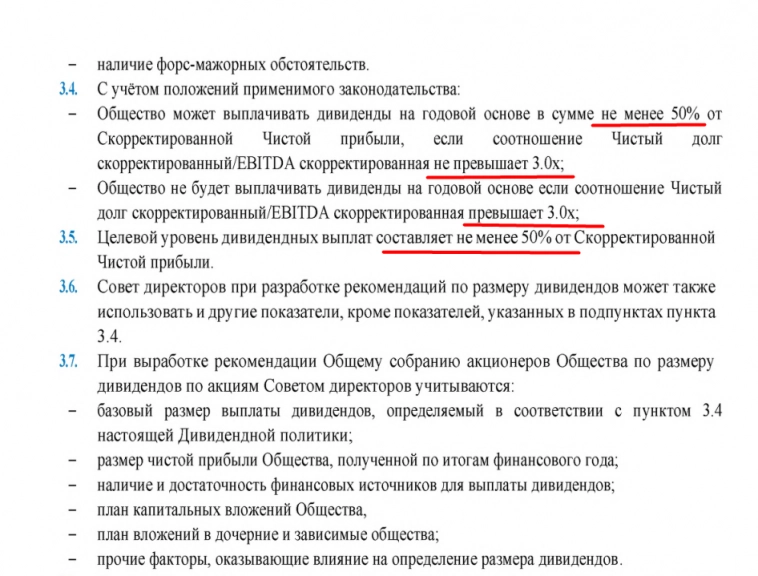

Новая редакция див. политики👉

https://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1849600

Дивиденды могут быть выплачены в размере не менее 50% от скорректированной чистой прибыли по МСФО при условии, что коэффициент долговой нагрузки компании (чистый долг Net Debt/ EBITDA скорр.) не превышает 3,0х. Если коэффициент долговой нагрузки компании превышает 3,0х, дивиденды не выплачиваются.

Помимо дивидендной политики у каждой компании в РФ есть законодательные ограничения и не так давно мы уже обращались к этому вопросу👉 https://smart-lab.ru/company/mozgovik/blog/1043986.php

Суть проблемы в следующем: Закон об АО требует, чтобы выплата дивидендов производилась из чистой или нераспределенной прибыли по РСБУ. Нераспределённой прибыли у компании нет 👉

( Читать дальше )

Россети Центр. Отчет РСБУ Q2 2024г.! Процентные расходы настораживают!

- 01 августа 2024, 13:08

- |

Компания Россети Центр опубликовала финансовый отчет за Q2 2024г. по РСБУ (за Q1 2024г. можно почитать здесь):

👉Выручка — 28,67 млрд руб. (+3,9% г/г)

👉Себестоимость — 25,32 млрд руб. (+5,6% г/г)

👉Прибыль от продаж — 2,93 млрд руб. (-9,1% г/г)

👉EBITDA — 6,6 млрд руб. (+5,7% г/г)

👉Проценты к уплате — 1,47 млрд руб. (+80,6% г/г)

👉Чистая прибыль — 1,33 млрд руб. (-8,1% г/г)

За 6 месяцев 2024 года ситуация следующая:

👉Выручка — 62,56 млрд руб. (+4,3% г/г)

👉Себестоимость — 53,34 млрд руб. (+6,0% г/г)

👉Прибыль от продаж — 8,40 млрд руб. (-5,1% г/г)

👉EBITDA — 15,58 млрд руб. (+5,9% г/г)

👉Проценты к уплате — 3,06 млрд руб. (+88,8% г/г)

👉Чистая прибыль — 4,54 млрд руб. (-11,2% г/г)

( Читать дальше )

Россети Центр и Приволжье. Отчет РСБУ Q2 2024г.! Хорошие результаты и дальше - лучше!

- 31 июля 2024, 20:18

- |

Компания Россети Центр и Приволжье (ЦиП) опубликовала финансовый отчет за Q2 2024г. по РСБУ:

👉Выручка — 30,06 млрд руб. (+4,3% г/г)

👉Себестоимость — 26,04 млрд руб. (+6,9% г/г)

👉Прибыль от продаж — 4,37 млрд руб. (-8,8% г/г)

👉EBITDA — 9,75 млрд руб. (+23,7% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — +0,62 млрд руб. (-0,68 млрд руб. в Q2 2023г.)

👉Чистая прибыль — 3,89 млрд руб. (+20,5% г/г)

За 6 месяцев 2024 года ситуация следующая:

👉Выручка — 66,65 млрд руб. (+5,5% г/г)

👉Себестоимость — 54,51 млрд руб. (+8,1% г/г)

👉Прибыль от продаж — 11,77 млрд руб. (-5,1% г/г)

👉EBITDA — 21,62 млрд руб. (+15,5% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — +0,33 млрд руб. (-1,18 млрд руб. в 2023г.)

👉Чистая прибыль — 9,49 млрд руб. (+7,0% г/г).

( Читать дальше )

Обзор отчета РСБУ Ставропольэнергосбыт за Q2 2024г.! Результаты вновь лучше ожиданий!

- 31 июля 2024, 15:26

- |

Вышел отчет РСБУ за Q2 2024г. у компании Ставропольэнергосбыт:

👉Выручка — 5,40 млрд руб.(+2,2 % г/г)

👉Себестоимость — 2,54 млрд руб.(-1,9% г/г)

👉Коммерческие расходы — 2,64 млрд руб.(+5,4% г/г)

👉Прибыль от продаж — 0,22 млрд руб.(+15,5% г/г)

👉Чистая прибыль — 0,18 млрд руб. (+39,0% г/г)

За 6 месяцев 2024 года картина следующая:

👉Выручка — 12,48 млрд руб.(+2,0 % г/г)

👉Себестоимость — 6,33 млрд руб.(-1,1% г/г)

👉Коммерческие расходы — 5,59 млрд руб.(+5,4% г/г)

👉Прибыль от продаж — 0,56 млрд руб.(+7,3% г/г)

👉Чистая прибыль — 0,464 млрд руб. (+21,8% г/г)

Результаты получились просто замечательными, лучше моих ожиданий, потому что я прогнозировал снижение чистой прибыли в 1Н 2024 года, потому что сбытовые надбавки в 1Н 2024г. не выросли, а даже немного снизились по некоторым категориям потребителей, а по факту прибыль от продаж выросла на +15,5% до 0,22 млрд руб., а чистая прибыль прибавила +39,0% и 0,18 млрд руб.

( Читать дальше )

Газпром отчетность по РСБУ за 2-й квартал: газовый бизнес продолжает генерировать убытки

- 30 июля 2024, 22:25

- |

Сильно заострять внимания на отчете не будем — т.к. сюда не входят результаты прибыльных дочек (Газпромнефть, Сахалин-2 и тд), но важное отметим

Операционный убыток вырос в 14 раз год к году

( Читать дальше )

ЛУКОЙЛ отчет по РСБУ за 2-й квартал: дивидендная база за 1 полугодие составляет 499 рублей

- 30 июля 2024, 20:15

- |

Важно понимать, что отчетность по РСБУ не показывает реальные денежные потоки и прибыль всего ЛУКОЙЛа (т.к. это холдинг и надо смотреть отчетность по МСФО)

Но какую-то информацию почерпнуть можно из этого отчета

Во втором квартале Чистая прибыль упала на 28,6% и составила 256 млрд рублей

( Читать дальше )

ГМК Норникель производственный отчет + отчет по РСБУ за 1 полугодие: оптимизма у инвесторов не прибавилось

- 30 июля 2024, 17:57

- |

Акции Норникеля — одни из немногих, которые сложились в 2 раза и не выросли после СВО

Компания выпустила операционный отчет за 2-й квартал

( Читать дальше )

Красноярскэнергосбыт. Отчет РСБУ Q2 2024г.! Таргет понижаю, но могут удивить!

- 30 июля 2024, 17:28

- |

Вышел отчет РСБУ за Q2 2024г. у компании Красноярскэнергосбыт (KRSB):

👉Выручка — 9,69 млрд.руб.(-1,1% г/г)

👉Себестоимость — 8,77 млрд.руб.(-0,7% г/г)

👉Коммерческие и управленческие расходы — 0,54 млрд.руб.(+11,7% г/г)

👉Прибыль от продаж— 0,383 млрд.руб.(-22,1% г/г)

👉Чистая прибыль — 0,414 млрд.руб. (+16,5% г/г)

За 6 месяцев 2024 года картина следующая:

👉Выручка — 23,75 млрд.руб.(+3,7% г/г)

👉Себестоимость — 21,59 млрд.руб.(+4,9% г/г)

👉Коммерческие и управленческие расходы — 1,06 млрд.руб.(+8,7% г/г)

👉Прибыль от продаж— 1,09 млрд.руб.(-18,8% г/г)

👉Чистая прибыль — 0,74 млрд.руб. (-34,3% г/г)

Результаты Q2 2024г. получились слабые - прибыль от продаж -22,1%, а чистая прибыль за 6 мес. 2024г. упала на -34,3% г/г до 0,74 млрд руб. (1,125 млрд в 2023г.), но это в рамках моих ожиданий, потому что я прогнозировал снижение чистой прибыли в 1 Н 2024 года, так как сбытовые надбавки в 1Н 2024г. не выросли, а даже немного снизились почти по всем категориям потребителей у Красноярскэнергосбыт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал