волновая разметка

✅ММВБ

- 18 сентября 2025, 12:12

- |

Вчера появились некоторые подвижки. Покупатель дал реакцию. Пока этого мало, чтобы говорить о развороте, но я жду завершение X. Более сильное убеждение будет, когда из зоны покупок начнется реакция и будет проход на максимум. Будет не хорошо для лонгов, если зона покупок сломается, поскольку там замаячит перелой.

https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- 222

- Комментарии ( 0 )

⭐️ Роснефть по-прежнему слаба.

- 18 сентября 2025, 11:43

- |

Невозможность бумаги сформировать пробой накопления 472.05-489.90 лишь подтверждает мой план дальнейшего снижения.

Формально хотелось бы получить еще небольшую попытку роста для повторного теста накопления. А дальше вниз.

И снизу нас будет ждать диапазон 334.50-379.95.

Отмена в пользу роста может быть лишь после закрепления выше 489.90.

⭐️Татнефть. Трансформация в треугольник.

- 18 сентября 2025, 11:41

- |

Прошу обратить внимание на прошлый пост:

После пробоя трендовой нам осталось получить последнее подтверждение разворота — это заходной импульс пятеркой. То есть необходимо обновить максимум 746.0.

👆 Маленькая деталь, которой не случилось в бумаге. И дальше пошел обвал...

Действительно, на рынке, особенно сейчас на российском, действует выражение: «поспешишь = людей насмешишь».

В итоге коррекция продолжается и снизу нас держит диапазон 583.7-630.6. В случае реакции покупателя буду считать треугольник приоритетом. А пока в стороне.

🇷🇺 ММВБ. Все цели выполнены.

- 18 сентября 2025, 11:36

- |

Российский индекс в итоге сходил к нижней границе диапазона 279.300-285.875. Вчера мы увидели первые попытки отскока.

Подтверждением разворота будет служить, как писала ранее, выход из вил. Сюда же можно добавить, что обратный пробой (выход) из накопления вверх также является сигналом к завершению снижения.

Наблюдаем. Контролируем. Готовимся начать краткосрочную торговлю на рос.рынке.

⭐️ Tesla. Треугольник в реализации.

- 17 сентября 2025, 16:50

- |

Наблюдаем реализацию пробоя треугольника и дальнейшее формирование волны [5] диагонали.

Это очередная история о том, как новости, публичные ссоры Трампа и Маска не имеют ничего общего с реальностью на фондовом рынке.

К сожалению, несмотря на наличие сигнала данную сделку упустил, закрылся в процессе формирования коррекции. Буду искать вход на волне (b) of [5].

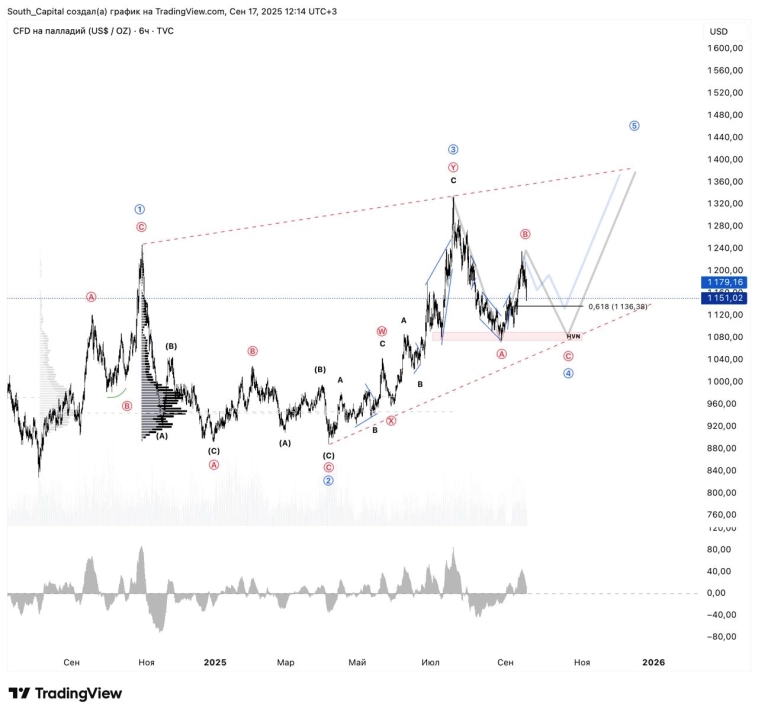

#xpd После перекрытия в палладии стоит вернуться к старшей разметке.

- 17 сентября 2025, 16:46

- |

Наличие тройки в текущем движении допускают две модели, которые относятся к диагонали:

— незавершенная коррекция волны [4] — в этом случае мы увидим повторный ретест локальных минимумов как завершение снижения.

— завершенная (а) of [5] диагонали. В этом случае (синий сценарий) консолидация будет плюс минус на текущих уровнях до 1136.38 и далее рост продолжится.

В этих условиях мы продолжаем отлеживать ситуацию, чтобы на фоне разворота вверх вернуться в сделку, но уже с целями обновления максимума всего тренда (1360+)

⭐️ ДВМП. Пробой треугольника.

- 17 сентября 2025, 16:44

- |

В бумаге продолжается поджатие уже не первый месяц. Исход пробоя модели треугольник укажет нам направление на следующие несколько месяцев.

С точки зрения разметки треугольник вероятнее всего формируется в волне [B]. Поэтому я допускаю финальный вынос котировок вверх в район 69.78 прежде, чем будет продолжено снижение.

Однако, уровень 52.15 — рубикон. Его пробой отменяет возможность сходить выше и отправит сразу бумагу вниз.

🏠 ВТБ. Все было известно заранее.

- 17 сентября 2025, 16:42

- |

Представьте, еще до новостей о дивидендах, о допке, о запрете шортов — мною был выложен сценарий снижения бумаги.

С тех пор было много аналитиков, кто кричал о росте и развороте. И самое время подвести итоги.

Акции ВТБ находятся у 3х летних минимумов. Останавливаться на текущем уровне они не собираются.

Модель диагонали предполагает дальнейшее снижение через тройку к уровню 57.72 или -20% от текущей цены.

Впроцесс снижения будет отскок, но не более. А значит шорт и только шорт, никаких покупок или участия в допке.

Сохраняйте пост, чтобы потом знать, кто вам указывал направление.

🚢 ДВМП. Консолидация в пользу продаж.

- 17 сентября 2025, 16:40

- |

В течение всего лета бумага не смогла преодолеть отметку 69.78, которую я отмечала как ключевой.

Консолидация в формате треугольника под накоплением является сигналом к дальнейшему снижению. Серьезной магнит-зоной служит диапазон 27.26-38.64.

Подтверждением снижения станет пробой отметки 52.15 — этот же уровень служит сигналом на вход в продажу.

Обзор рынков по волнам Эллиотта. Криптовалюта, форекс, золото, нефть, газ

- 17 сентября 2025, 14:48

- |

Всем здравствуйте.

В данном обзоре вы увидите аналитику по волновому анализу, гармоническим паттернам, а также системе “Profitunity’ Билла Уильямса.

Общая картина рынка определяется в рамках волнового анализа, а точки входа – по системе “Profitunity”.

В рамках данного обзора рассмотрены: Биткоин, Эфир, Солана, Кардано, ММВБ, Сбербанк, Японская Йена, Евро, Индекс доллара, Фунт, Золото, Серебро, Нефть марки Brent, S&P 500, Tesla.

Ютуб:

ВК:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал