НЛМК

Допустим, НЛМК

- 13 августа 2019, 18:09

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Риски эскалации торгового противостояния крупнейших мировых экономик сказываются на ожиданиях снижения спроса на промышленные металлы.

Усиливается конкуренция производителей за рынки сбыта и конечного потребителя.

Этим обусловлен цикл на снижение стоимости металлургических компаний, за неким временным исключением производителей редкоземельных металлов.

ПАО НЛМК, как лидирующая в области производства стали международная компания, испытывает на себе совокупность негативных факторов ценовой конъюнктуры, связанной как с сужением спроса, так и ростом выработки продукции.

25%-ый рост капитальных затрат компании по итогам 2018 г. относительно предыдущего периода и 83%-ый рост по итогам II кв. относительно аналогичного периода прошлого года негативным образом скажутся на величине денежных потоков организации, что в конечном счете может отразиться на динамике чистой рентабельности компании.

( Читать дальше )

Евраз предлагает щедрые дивиденды, несмотря на падающую прибыль и растущие капзатраты - Атон

- 08 августа 2019, 17:09

- |

Evraz опубликовал финансовые результаты за 1П19 в рамках консенсус-прогноза (-1% против АТОНа и +0% против консенсуса) и, как и другие сопоставимые компании сектора, продемонстрировал снижение EBITDA на 22% п/п. Мы не видим в этом ничего удивительного и подтверждаем наш НЕЙТРАЛЬНЫЙ взгляд на сектор, который предлагает щедрые дивиденды, несмотря на падающую прибыль и растущие капзатраты. Evraz рекомендовал выплату $0.35 на акцию в качестве промежуточного дивиденда, что соответствует доходности 4.8% – в целом в рамках ожиданий. Мы имеем рейтинг НЕЙТРАЛЬНО по Evraz, считая бумагу справедливо оцененной по консенсус-мультипликатору EV/EBTIDA 2019П 5.2x, учитывая чувствительность компании к торговому конфликту США/Китая и его потенциальным последствиям для прогнозов спроса на сталь.Атон

· Выручка $6 140 млн (+0% против консенсуса, +1% против АТОНа) упала на 3% п/п, в основном из-за снижения продаж ванадиевой продукции (-12% п/п), учитывая снижение продаж полуфабрикатов на 10% п/п и ухудшение ценовой конъюнктуры в стальной и угольной продукции.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 08 августа 2019, 09:09

- |

«Газпром» подошел к экспортному провалу. Поставки в Европу в августе могут существенно снизиться

«Газпром», которому до сих пор в этом году удавалось удерживать экспорт газа на уровне, близком к рекордным показателям 2018 года, в августе может столкнуться с двузначным его падением в процентах. Это произойдет из-за того, что заполнение европейских газовых хранилищ близится к завершению, а конкуренция со стороны поставщиков сжиженного газа едва ли ослабеет, несмотря на упавшие до десятилетних минимумов цены на газ в Европе. По мнению экспертов, такой результат августа будет ожидаемым, учитывая конъюнктуру рынка.

https://www.kommersant.ru/doc/4054195

Сбербанк одолжил компаниям. Банк нарастил корпоративное кредитование

( Читать дальше )

Евраз отчитается в четверг, 8 августа и проведет телеконференцию - Атон

- 06 августа 2019, 13:32

- |

Наш прогноз выручки — $6098 млн (-6% п/п), EBITDA — $1495млн (-20% п/п), чистой прибыли — $762 млн (-42% п/п), свободных денежных потоков — $721 млн (-44% кв/кв). Второй квартал был удачным для Евраза: продажи стальной продукции увеличились на 7.7% с уровня 1К19 (до 3.4 млн т), при этом повысились цены реализации стали. По нашей оценке, EBITDA за первое полугодие составила 50% от консенсус-прогноза на 2019 год, особенно ввиду хорошего прогноза компании на третий квартал. Наш рейтинг по акциям Евраза — НЕЙТРАЛЬНЫЙ. Коэффициент EV/EBITDA (консенсус) 2019 у Евраза равен 5.2x — по нему бумаги группы котируются наравне с акциями НЛМК и Северстали (прежде они оценивались с дисконтом) и на 10% выше своего среднего уровня за пять лет.Атон

Телеконференция: 8 августа в 15:00 по лондонскому времени 2019, +44 (0)330 336 9411; в 17:00 по московскому времени, +7 495 646 9190, ID: 6506107.

Целевая цена за расписку ММК составляет $8,8 - Sberbank CIB

- 02 августа 2019, 17:55

- |

EBITDA превысила уровень 1К19 на 13%, составив $497 млн при рентабельности 25% (на 1 п. п. выше уровня 1К19), благодаря росту объемов продаж, улучшению структуры продаж и повышению цен на сталь. Позитивной динамике EBITDA не помешало увеличение денежной себестоимости слябов на 5% на фоне удорожания железной руды и укрепления рубля. В сталелитейном сегменте EBITDA была на 15% выше уровня 1К19, а в угольном сегменте — на 63% ниже ($12 млн) вследствие уменьшения объемов продаж (производство в 2К19 было на 37% ниже уровня 1К19, но в 2П19 компания ожидает улучшения ситуации). В 2К19 ММК показал $22 млн EBITDA от реализации программы повышения операционной эффективности (в 1К19 вклад программы в этот показатель составил $18 млн).

( Читать дальше )

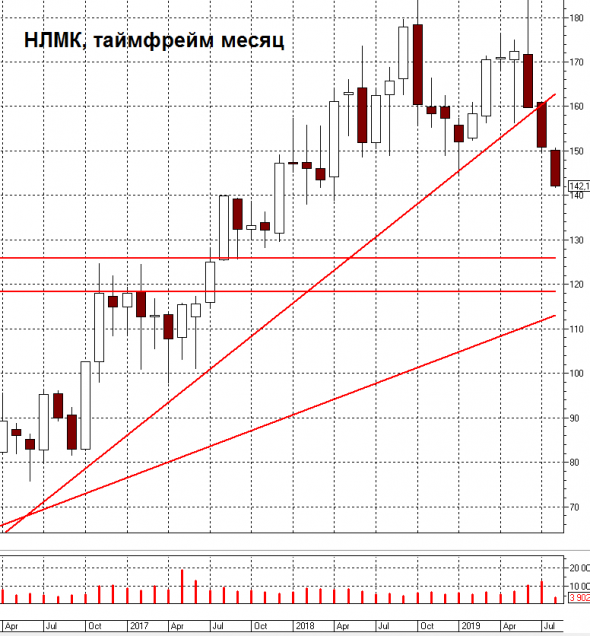

НЛМК. Закрываем продажи (частично).

- 02 августа 2019, 00:43

- |

В продолжении темы. Закрываем половину короткой позиции НЛМК.

ФА. Цены на г/к сталь снизились до 500$/t и начинают консолидироваться возле данной отметки.

ТА. В 2018-2019 годах цена акции НЛМК находиться в боковом диапазоне цен 180-150 руб. В данный момент цена на находиться на нижней границе диапазона 150 руб.

Закрываем половину короткой позиции по 150 руб. В районе 140 руб. закрываем позицию полностью. В диапазоне 122-140 руб. наблюдаем за ситуацией вокруг компании для возможной покупки акций.

( Читать дальше )

Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)

- 01 августа 2019, 15:14

- |

дивиденды в кредит (ММК, НЛМК, Северсталь)" title="Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)" />

дивиденды в кредит (ММК, НЛМК, Северсталь)" title="Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)" />Выходят отчеты компаний по МСФО за 1-ое полугодие 2019. Металлурги (Северсталь, НЛМК, ММК) платят дивиденды акционерам за счет кредитов. К чему это приведет, и стоит ли вкладываться в эти акции рассмотрим далее.

Напишу несколько общих тенденций для указанных компаний черной металлургии (далее — «металлурги», «компании»). Компании нарастили выручку, но при этом себестоимость выросла сильнее. В результате прибыль упала.

( Читать дальше )

Дивидендная доходность ММК ниже среднего показателя по НЛМК и Северстали - Атон

- 01 августа 2019, 14:48

- |

EBITDA ММК во 2К19 увеличилась на 13% кв/кв до $497 млн — что соответствует оценкам АТОНа и консенсусу – благодаря увеличению продаж стали на 3% и росту цен реализации на 8%. FCF упал на 77% кв/кв до уровня в $61 млн на фоне увеличения капитальных затрат на $90 млн кв/кв и наращивания оборотного капитала в размере $80 млн (выше нашего прогнза). Таким образом, дивидендная доходность за 2К составляет 1,6% — ниже среднего по НЛМК и Северстали в 2,5%, несмотря на решение распределить 200% FCF в качестве дивидендов. Мы имеем рейтинг ВЫШЕ РЫНКА по ММК, которая торгуется на уровне 3.8x EV/EBITDA с 22% дисконтом по отношению к российскому металлургическому сектору. Третий квартал является сезонно наиболее сильным для FCF компании, и мы считаем, что ММК должна извлечь выгоду от предстоящего снижения цен на железную руду.

· Выручка в размере $1,999 млн (+1% против консенсуса, без изм. против АТОНа). Рост на 9% кв/кв был обусловлен улучшением структуры продаж, сезонным ростом объемов реализации товарной продукции и ростом цен на внутренних рынках

( Читать дальше )

Акции ПГК переведены на контролирующую НЛМК компанию для возможного IPO

- 01 августа 2019, 12:16

- |

Данная сделка является продолжением уже объявленной реструктуризации владения транспортными активами группы. Консолидация акций ПГК в Fletcher Group Holdings повысит управляемость бизнеса, а также потенциально облегчит выход на рынки капитала, если они будут благоприятными для размещения акций

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал