Поиск

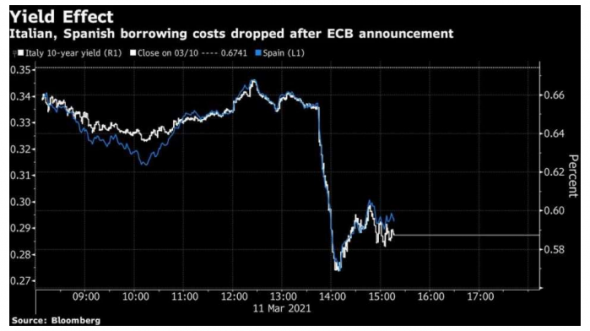

ЕЦБ намерен активно влиять на рынки государственных облигаций

- 15 марта 2021, 12:41

- |

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Воскресное.

- 14 марта 2021, 10:28

- |

Порадовали ответы из серии

1.Лютый бред, во всех банках одно и то же, при чем тут конкретно Открытие? А за лишний процент кэшбека я лично готов подписать эти бумажки про передачу моих данных, вообще пофиг, все и так всё знают о вас…

2. Вам наверно поскандалить в банке надо было, а не брокерский счет открыть.Конкурентов на самом деле у Открытия почти нет, если мы про брокерский счет говорим.У остальных просто адски ограниченный функционал (нет вечерних сессий, нет торговли иностранными бумагами, нет фьючерсов, нет отделений банков и т п)

3. Пользуюсь премиум второй год, на мой взгляд лучшая карта!

1. деньги с брокера поступают за 15 мин.

2.кэшбэк 4 проц(реально 3.85, т.к округления до 100 руб.) до 15000 в месяц, баллы легко конвертируются в рубли, жаль иногда не хватает потолка((

3. 12 проходок в залы аэропорта

4.брал тоже незапечатанную-не вижу проблем-вход в инетбанк по паролю смс.

5. галочки ставил, смс бесплатно-ну и что такого, спама и обзвона нет

6.за год 160000 руб чистого кэшбэка, из них 90000 конвертировал без проблем с ранних накоплений при смене условий на живые деньги

7.путешествия.отели баллами оплата -скидка 20 %-просто супер!

8. снять можно до миллиона, если премиум открытия-пишете заявление у менеджера, расширяют до 3 млн. при выводе от брокера! проверено!

9. через сбп без проблем можно через Тинькофф допом снимать еще 600 тыс

и тд

( Читать дальше )

Золото, инвестиционная идея

- 10 марта 2021, 07:58

- |

Тинькофф Капитал стала участником торгов на рынке драгоценных металлов на Московской бирже.

Что это значит для инвестора?Наш биржевой фонд «Тинькофф Золото» (TGLD) постепенно уходит от инвестиций в золотые слитки через акции iShares Gold Trust. Вместо этого он начнет покупать физическое золото на Московской бирже. То же самое будут делать и Вечные портфели в рублях, долларах и евро (TRUR, TUSD, TEUR), у которых золото традиционно занимает четверть портфеля.

Они собираются по принципу:

( Читать дальше )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-24

- 09 марта 2021, 16:36

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Вот и пришло время закрывать две позиции, которые жили до 10.3.21-го. Желтое время на 16.14 мск. Синяя цена на 28454. Зеленая дата- это дата истечения опционов. На прошлой неделе цена фьючерса была 28183 и поэтому мы продавали пут 28000 по 373 рублей. Надо его откупить, а черная цена на нее сейчас 91 рубль. Прибыль 274 рубля. Также надо продать пут 27000 по 2 рублю, который покупали по 99 рублей. Это 97 рублей убытка. Надо от 274 отнять 97 и получить 177 рублей прибыли. С прошлой недели сохранился плюс 403 рублей. Общий итог- 580 рублей, почти за два месяца. Это 2,9% на депозит. Пока мало.

Теперь следующий срок- 17.3.21. Покупаем пут 27250 по 188 и продаем пут 28250 по 478.

( Читать дальше )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-23

- 07 марта 2021, 17:49

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Теперь следующий срок- 10.3.21. Покупаем пут 27000 по 99 и продаем пут 28000 по 373.

Из-за многочисленных вопросов- надо объяснить подробно, что нам нужно от рынка. Нам очень выгодно сильное падение за короткий срок. Например, за неделю на 5000 рублей. Объясню. На старте фьючерс стоит 26000 рублей. По этой стратегии надо, исходя из цены фьючерса, умножить 750 рублей (максимальный убыток (±100 рублей, в зависимости от волатильности) в одной попытке) на 26. Получается 19500, но мы округлим до 20000. У нас такой депозит под этот бизнес. Теперь представьте, что фьючерс падает с 26000 до 21000 за неделю. Формально у нас убыток около 750 рублей, но на самом деле, это и есть та самая косвенная прибыль. Ведь надо просто 750 умножить на 21000 и получится, что нам под этот бизнес теперь нужно всего лишь 15750. И нам надо выплатить 750 рублей по позиции. Вот, мы можем смело вытащить 3500 и потратить их на жизнь. Это наша прибыль. Можно возразить, а какая же это прибыль? Ответ- представьте, что вы собирались купить дом на колесах за 20000 долларов. Неожиданно пришел кризис и цена на вашу желанную машину упала на 25%. Теперь, при том же количестве денег, вы можете купить и дом на колесах, и подержанную легковушку. А легковушка- это ваша чистая прибыль. Получается, что нам меньше всего выгодно падение на 1000 рублей в неделю. Но кроме сильного падения за короткий срок также выгоден небольшой рост и флэт. Сильный рост может прибавить много проблем.

пассивный страховой бизнес (также попутно спреды и дельтахедж)-22

- 05 марта 2021, 16:46

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

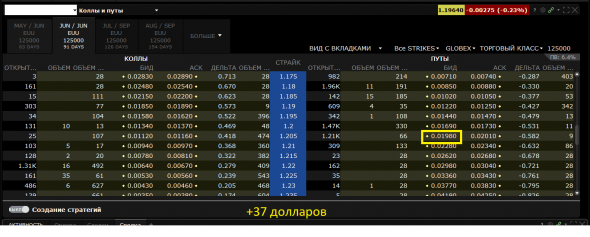

ДДХ- в этот раз первый пост про динамический дельтахедж

Новички, и снова о преимущество вола, который сейчас жестко наказывает быка и медведя. Ему нет дела, кому помогать. Он заработает на колебаниях в обе стороны. На первой картинке у нас видно, что общая прибыль 337 долларов (0.0198-0.0171*12.5). А по форексу убыток лишь 300 пунктов. Вот и 0.24% в день. Умножаем на 22 рабочих дня. Видите, как легко получать по 5% в месяц. И не надо морочить голову себе. И знаний никаких не надо.

&list=PLC1-T8QPDnKKIHUaKwusfFIRUGQXaIxNs&index=9

пассивный страховой бизнес (также попутно спреды и дельтахедж)-21

- 03 марта 2021, 10:41

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Вот и пришло время закрывать две позиции, которые жили до 3.3.21-го. Желтое время на 10.26 мск. Синяя цена на 28183. Хорошо выросли. Зеленая дата- это дата истечения опционов. На прошлой неделе цена фьючерса была 27180 и поэтому мы продавали пут 27000 по 325 рублей. Надо его откупить, а черная цена на нее сейчас 2 рубля. Прибыль 323 рубля. Также надо продать пут 26000 по 1 рублю, который покупали по 88 рублей. Это 87 рублей убытка. С прошлой недели сохранился плюс 167 рублей. Общий итог- 403 рубля, почти за два месяца. Это 2% на депозит. Пока мало.

Теперь следующий срок- 10.3.21. Покупаем пут 27000 по 99 и продаем пут 28000 по 373.

( Читать дальше )

О направленной торговле опционами в текущем боковике

- 01 марта 2021, 22:24

- |

Вообще, я бы порекомендовал начинающим посидеть в деньгах и не переживать, что что-то сегодня улетело на 10, 20 или 50%. Вернется тренд, и мы свое возьмем. А улетевшее сегодня наверх по закону подлости завтра, как только вы это сегодня на закрытии купите, может так же сходить и вниз (но это неточно). Такой рынок — казино, а в казино всегда выигрывает заведение. Лучше пропустить.

Но если прям очень хочется, и переходить на сторону продажи нет желания как мне, например, то есть вариант торговли на отбой от границ канала. Видим качественный актив, цена по которому хорошо росла последние недели, но сильно просела без существенных причин именно на прошлой неделе. Рекомендовать не буду, у каждого из вас есть несколько таких в вотч листе. Если цена отбивается от испытанной многоразовой поддержки и показывает higher low, можно осторожно, на самый малый квант депо взять летний колл на деньгах или даже колл-спред с одной ногой на деньгах и второй ногой на уровне последнего максимума. И держать, пока сохраняется сентимент в индексах или пока актив не покажет lower low. А там сразу закрывать. Однако помните, пилу никто не отменял. И сегодня я уж точно ничего не советовал бы брать, дождитесь подтверждения завтра. Всем прибыли!

Оценка устойчивости алгоритма на Si

- 01 марта 2021, 18:00

- |

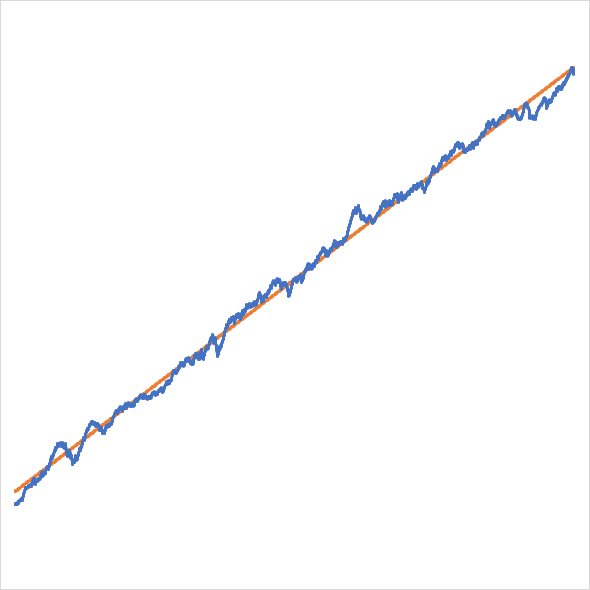

В своём предыдущем посте я уже говорил, что лучшая (по определённому показателю своей результативности на истории конкретного инструмента) торговая стратегия (т.е. комбинация значений параметров алгоритма) гарантировано не будет лучшей на другом инструменте или на этом же инструменте в будущем. Все алготрейдеры это знают, но лично мне каждый раз в это верится с очень большим трудом. Откуда затруднения? Я объясню.

Если взять результаты бэктеста алгоритма на паре USD/RUB (котировки Forex-брокера Dukascopy с марта 2007 г. по сентябрь 2017 г.) и отсортировать их по коэффициенту линейности (далее — L), то лучшая стратегия (L=0.99811) будет выглядеть так:

Отношение среднегодовой прибыли к среднегодовой max[просадке] (далее — R) — 3.61 (без учёта потери на спреде).

Вот казалось бы, что может пойти не так при использовании этой стратегии в будущем (на этом же инструменте или на смежных)? Чтобы это выяснить, я протестирую эту же стратегию (без изменений) на смежном активе: фьючерсе на USD/RUB (свечной график M1 от Finam с декабря 2008 г. по декабрь 2020 г.):

( Читать дальше )

Хеджирование рисков на время тренировки

- 01 марта 2021, 10:20

- |

Всем привет!

1 марта 2021 года Московская биржа вводит утреннюю сессию, а именно начало торгов с 7.00 по мск, а это означает, что у многих причастных будет изменение в личном расписании.

То, что я хочу написать относится в частности к тем, кто торгует опционы. Вероятно, вы это уже используете, а может и нет. Кто-то использует этот способ non stop, кто-то только в определенные моменты. Так или иначе, этим пользуются практически все опционщики. Я говорю о хеджировании рисков. Да, способов хеджа существует достаточно много. Это и хедж опционами, аля спреды и тому подобные вещи, вытекающие из них. Это и тетта-хедж. «Прикрытый интрадей» Ильи Коровина тому пример. Это и вега-хедж. Я же имею ввиду математический дельтахедж, который является классическим в этой теме.

Ранее я всегда был противником именно этого математического способа, т.к. у него есть лютые недостатки, но из последних нескольких лет торговли я сделал много выводов касаемо стратегии, системных и инфраструктурных рисков. Учитывая все, я рассмотрел возможность математического дельтахеджа для своей стратегии. Я стал его использовать только как крайне небольшую часть стратегии. Скажем так, в моей стратегии он как яд в малых количествах. Имею ввиду то, что яд в малых количествах полезен. Да, непонятно какой яд и в каких именно малых количествах, но и не суть. Я лишь хотел сделать сравнение. Это что касается самой стратегии и использовании ДХ именно в части её [моей стратегии].

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал