Поиск в блоге пользователя Воронов Дмитрий

⭐️ SFI: задачка со звездочкой

- 27 февраля 2024, 13:01

- |

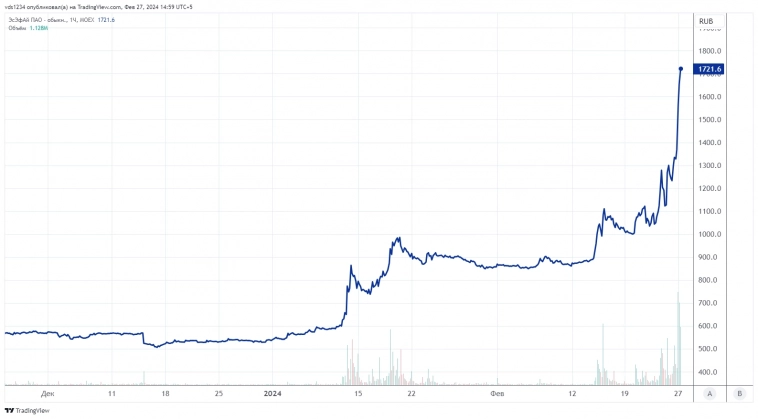

Все мы с недоумением наблюдаем как котировки SFI почти каждую торговую сессию прибавляют по 10-15%. Благодаря этому они уже утроились с начала 2024 года.

С одной стороны, для этого имеются веские новостные поводы: ожидаемое IPO Европлана и погашение огромного квазиказначейского пакета акций компании.

С другой стороны, я никак не могу понять, чем фундаментально обоснован текущий уровень котировок (около 1700 руб. за акцию)?

Текущая дивидендная доходность составляет 2,3%. Если даже она утроится после гашения акций, то не превысит 7% годовых, что явно не повод, чтобы покупать акции по такой цене.

Текущее значение мультипликатора P/S равно 7х. Если оно сократится в три раза, то всё равно будет превышать 2х, что тоже не внушает оптимизма.

👉 Единственное обоснование текущего уровня котировок, которое мне удалось найти, состоит в следующем. Квазиказначейский пакет в 57% акций будет выкупаться перед погашением по 767,2 руб. за акцию. Тогда оставшиеся 43% переоцениваются до 767,2/0,43=1784 руб.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

🙈 Стоит ли участвовать в IPO Кристалла? Ни за что!

- 13 февраля 2024, 14:49

- |

Добрый день, друзья!

В конце февраля российских инвесторов осчастливит своим появлением на фондовом рынке очередной эмитент, решивший собрать денег через процедуру IPO, – Алкогольная группа Кристалл.

👉 На днях были опубликованы ценовые параметры этого первичного размещения. Исходя из средней величины ценовых параметров размещения, менеджмент Кристалла оценил компанию в 8 000 млн. руб.

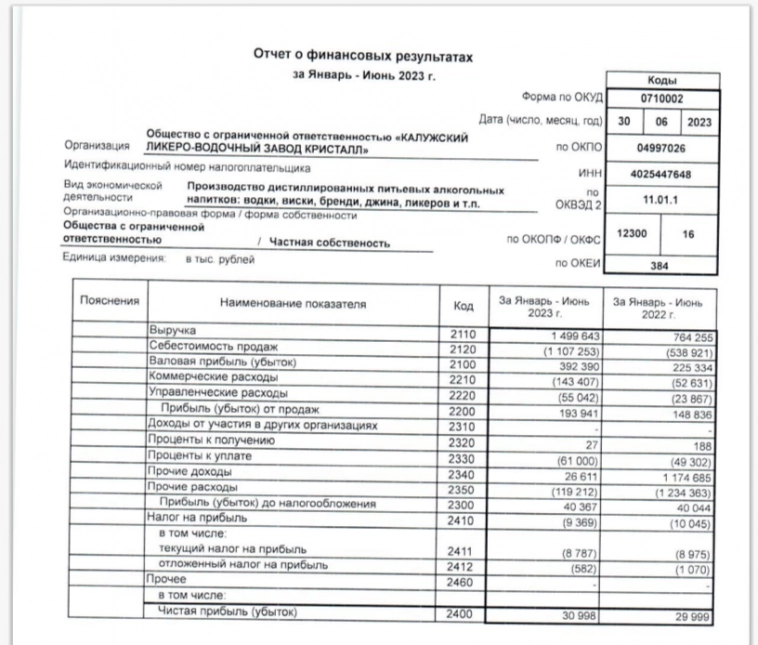

Для оценки привлекательности IPO я попытался произвести расчет основных мультипликаторов компании. Каково же было моё удивление, когда на сайте эмитента я обнаружил лишь криво отсканированную отчетность по РСБУ.

Эмитент даже не счёл необходимым составить свою консолидированную отчетность по МСФО! Друзья, это – дно IPO!

Если даже предположить, что отчетность по РСБУ отражает действительные финансовые показатели компании, то ситуация становится ещё хуже.

Учитывая, что чистая прибыль компании за 2023 г. оценивается менеджментом в 119 млн. руб., получаем, что мультипликатор P/E составляет 67х (!!!).

( Читать дальше )

💥 Стоит ли участвовать в IPO Диасофта? Ключевые показатели и перспективы

- 08 февраля 2024, 14:26

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Диасофт, которая является крупнейших российским разработчиком комплексных систем автоматизации для финансовых организаций.

Ценовой диапазон размещения составит от 4000 до 4500 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 10 млн. акций. В ходе IPO планируется дополнительно разместить 500 тыс. акций компании (или 5% от текущего количества).

Объем размещения составит около 3-4 млрд руб. По утверждению менеджмента компании средства от IPO будут использованы в целях долгосрочного роста и обеспечения более высоких дивидендных выплат в ближайшие годы. Доля акций в свободном обращении может составить до 8%.

Предлагаю оценить ключевые финансовые индикаторы Диасофта и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://www.diasoft.ru/investors), позволяет сделать вывод о том, что за 2022 фискальный год (который начинается у Диасофта 1 апреля) прирост выручки составил 9% г/г, а рентабельность продаж составила 37%.

( Читать дальше )

🔥 Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

- 30 января 2024, 14:23

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Делимобиль, которая является ведущим оператором каршеринга на российском рынке.

Ценовой диапазон размещения составит от 245 до 265 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 160 млн. акций. В ходе IPO планируется дополнительно разместить 48 млн. акций компании (или 30% от текущего объема).

Объем размещения составит около 3 млрд руб. По утверждению менеджмента компании средства от IPO будут направлены на приобретение новых автомобилей и рефинансирование долга. Доля акций в свободном обращении может составить до 10%.

Обратим внимание, что заявлено к размещению 30% от существующего количества акций, а в свободном обращении окажется всего 10%. Можно предположить, что остальные акции будут размещены вне IPO. Отметим, что здесь возникают риски дальнейшей допэмиссии.

Предлагаю оценить ключевые финансовые индикаторы Делимобиля и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

( Читать дальше )

💥 Заседание ЦБ: инвесторы и яйца

- 15 декабря 2023, 05:32

- |

Добрый день, друзья!

Казалось бы, какая связь между заседанием ЦБ, столовыми яйцами и инвесторами? Самая прямая!

Так сложилось, что у регулятора имеется только один инструмент воздействия на экономику – ключевая ставка. Поэтому все болезни ЦБ лечит одним средством – повышением ключевой ставки.

🔹 Девальвация рубля? Не важно, что нерезиденты уже давно не играют на нашем рынке в кэрри-трейд (и рост ставок не приводит к притоку валюты в страну) – всё равно повышаем ключевую ставку!

🔹 Ипотечный пузырь? Не важно, что рост ставок кредитования при сохранении льготной ипотеки ещё больше разгоняет ипотечный ажиотаж – всё равно повышаем ключевую ставку!

🔹 Недоразвитый фондовый рынок? Для того, чтобы бизнес взвыл от дороговизны кредитов и облигационных размещений повышаем ключевую ставку. И вот – эмитенты в очередь выстроились за IPO и SPO на МосБирже. А то, что непрерывные первичные и вторичные размещения, отвлекают с тонкого отечественного рынка ликвидность, провоцируя его падение – не важно.

( Читать дальше )

🔥 IPO Мосгорломбарда: стоит ли участвовать?

- 07 декабря 2023, 14:49

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Мосгорломбард, которая представляет собой сеть ломбардов в Московской области.

Ценовой диапазон размещения составит от 3,10 до 3,50 руб. за акцию. Количество акций Мосгорломбарда после IPO составит 1 195 480 000 штук, исходя из чего рыночную капитализацию компании по средней величине ценового диапазона IPO можно оценить в 3,9 млрд руб.

Объем размещения составит около 1,1 млрд руб. и по утверждению менеджмента компании будет направлен на масштабирование бизнеса и создание собственной онлайн площадки Доля акций в свободном обращении может составить до 36%.

Предлагаю оценить ключевые финансовые индикаторы Мосгорломбарда и понять, сто́ит ли участвовать в этом IPO.

*****

Мультипликаторы

Финансовая отчетность Мосгорломбарда (см. здесь: https://ir.mosgorlombard.ru/investors/reports-and-results/), позволяет сделать вывод о том, что по итогам 9 месяцев 2023 г. активы компании составили 2,7 млрд руб., а собственный капитал – почти 295 млн руб. (компания – небольшая).

( Читать дальше )

🔥 Основным риском IPO Совкомбанка является... IPO Совкомбанка

- 03 декабря 2023, 17:11

- |

Добрый день, друзья!

Прочитав заголовок этой статьи, читатель может подумать, что в него закралась опечатка. Однако, никакой опечатки нет и далее мы покажем, что предстоящее IPO Совкомбанка может стать причиной падения как для российского фондового рынка в целом, так и для IPO Совкомбанка в частности.

*****

В ближайшее время на Московской бирже пройдёт IPO Совкомбанка, который входит в десятку крупнейших банков РФ по активам и капиталу.

Цена размещения составит от 10,50 до 11,50 руб. за акцию, исходя из чего свою рыночную капитализацию банк оценил в сумме от 200 до 219 млрд руб. Объем размещения составит 10 млрд руб. С учетом информации о том, что количество заявок уже превысило объем предложения, можно ожидать, что размещение пройдёт по верхней границе ценового диапазона.

В первую очередь оценим ключевые финансовые индикаторы эмитента.

Финансовая отчетность компании (см. здесь: https://sovcombank.ru/about/finances), позволяет сделать вывод о том, что за 9 месяцев 2023 г. чистая прибыль банка составила 76,4 млрд руб.

( Читать дальше )

🔥 Фактор страха: российские IPO

- 26 ноября 2023, 14:13

- |

Добрый день, друзья!

За последнее время мы стали свидетелями сразу же нескольких крупных IPO на российском фондовом рынке.

Среди российских инвестиционных аналитиков распространено мнение о том, что отечественные IPO выгодны только эмитентам, которые через них привлекают капитал. А для частных инвесторов первичные размещения приносят лишь убытки и разочарования.

Позволю себе не согласиться с этой точкой зрения. Отчётность всех компаний, выходящих на IPO, является открытой и любой инвестор может оценить ключевые финансовые метрики эмитента, на основании чего сделать вывод о целесообразности участия в первичном размещении.

С самого начала было очевидно, что цена размещения акций Henderson завышена (https://smart-lab.ru/blog/953600.php). Поэтому котировки компании после старта торгов предсказуемо устремились вниз.

Наоборот, в отношении Астры было ясно, что справедливая стоимость акций выше цены размещения (https://smart-lab.ru/blog/947489.php). Поэтому котировки Астры после IPO выросли более, чем на 50%.

( Читать дальше )

📊 IPO Южуралзолото: без меня

- 14 ноября 2023, 09:45

- |

Добрый день, друзья!

Да, это очередная публикация об IPO Южуралзолота. В то же время, если Вы хотите получить объективную оценку независимого финансового аналитика (а не копипаст релиза эмитента от финансового блогера), то рекомендую дочитать эту статью до конца.

В ближайшее время на Московской бирже будет проведено IPO компании Южуралзолото, которая является одной из крупнейших золотодобывающих предприятий России по объёму производства и запасам.

Цена размещения на IPO составит от 0,55 до 0,60 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 110-120 млрд. руб. Доля акций в свободном обращении может составить до 5%.

Оценивая золотодобывающую компанию, сразу же вспоминается два антипода.

С одной стороны, – финансово мощный «Полюс», который несмотря на адские санкции сохраняет свою финансовую устойчивость.

С другой стороны, компания «Petropavlovsk», которая в результате недружественных санкций утратила платежеспособность, её акции упали почти до нуля и были делистингованы с МосБиржи, принеся инвесторам значительные убытки.

( Читать дальше )

📊 IPO ЕвроТранс: ключевые финансовые индикаторы

- 09 ноября 2023, 10:43

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании ЕвроТранс, которая является независимым топливным оператором, а также владеет сетью из 55 заправочных комплексов.

Цена размещения на IPO составит 250 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 53,0 млрд. руб. Доля акций в свободном обращении может составить до 50%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

_____________

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://www.e-disclosure.ru/portal/files.aspx?id=38758&type=4), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 33% г/г при рентабельности продаж менее 3% (очень мало).

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что выручка компании достигла 45,5 млрд. руб., показав прирост на 212% г/г (рост более чем в 3 раза). Основным фактором столь бурного роста стал оптовый сегмент торговли (ЕвроТранс в 2022 г. активно поглощал другие компании).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал