Избранное трейдера Робот Бендер

Крайне полезная ссылочка (напоминаю)

- 06 ноября 2018, 13:16

- |

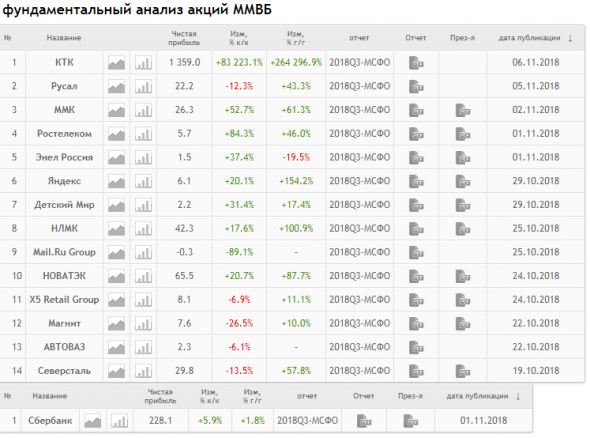

Заходим через меню в фундаментальный анализ.

Там тыкаем вкладку отчеты.

Выбираем например только МСФО.

Получаем такую табличку.

В чем польза?

- Сразу видно кто и когда отчитался

- Ссылки на презентации и отчеты на 1 странице

- Сразу видно как изменилась квартальная прибыль за год и за квартал

- комментировать

- ★17

- Комментарии ( 11 )

Рецензия на книгу "Рискуя собственной шкурой" Нассим Талеб

- 04 ноября 2018, 11:01

- |

Книга продолжает серию Incerto. Но читать можно независимо от других книг Талеба. Произведение автономно. Книга — провокация. Высмеивает поверхную компетентность, позерство и желание слыть интеллектуалом. Самое важное качество человека, кто хочет достичь успеха, рисковать собственной шкурой или другими словами брать риск на себя, не перенося его на других.

Лично мне понравилось «правило меньшинства». Ассиметрия, при которой поведение группы диктуют предпочтения меньшинства. Как то я об этом ранее не задумывалась.

И очень полезно «серебряное правило». Не поступайте с другими так, как хотите чтобы поступали с вами. Останавливает назойливых людей, которые указывают как жить.

Читается легко. Рекомендую.

А нужен ли вообще торговый терминал?

- 02 ноября 2018, 13:28

- |

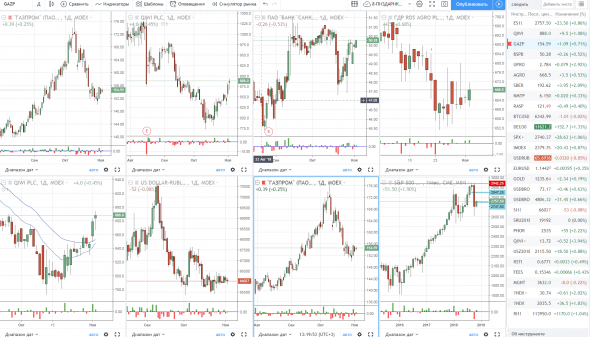

95% времени что-то анализирую. Торгую не часто.

Когда надо посмотреть графики и котировки, загружаю свой рабочий монитор

Все акции, которые меня интересуют теперь на 8x графике и в вочлисте справа

!!! Напомню, что месяц назад терминал Tradingview сделал все котировки с Мосбиржи в режиме реального времени бесплатными !!!

Кстати, это кто-нить заметил вообще?:)

Ну а когда мне надо совершить сделку, — открываю в мобиле приложение и делаю с мобилы сделку.

Торговый терминал на комп даже уже не устанавливал ни разу.

хотя лет 5 назад такое даже невозможно было представить!

Нужен ли стоп-лосс инвестору?

- 01 ноября 2018, 07:31

- |

Нужен ли стоп-лосс инвестору?

В среде инвесторов довольно распространено мнение, что стоп-лосс нужен только спекулянтам, а инвестор прекрасно может обойтись и без ограничения убытков, ведь раньше или позже бумага все равно вырастет, а если даже и нет, то можно получать дивиденды или, в крайнем случае, другие бумаги портфеля вытащат общую доходность в плюс. Согласитесь, такая точка зрения достаточно распространена. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось провести исследование того, насколько использование стоп-лосса может изменить общую доходность портфеля в долгосрочной перспективе.

Я уже выкладывал здесь статью, в которой описывал стратегию, основанную на покупке лучших бумаг рынка “Как обогнать индекс (пример выигрышной торговой стратегии)”. На этот раз я бы хотел показать, как изменится общая доходность, если для каждой купленной бумаги устанавливать стоп-лосс, равный 20% от цены покупки.

( Читать дальше )

А как оценить предельную стоимость машины, которую я могу себе позволить?

- 31 октября 2018, 20:00

- |

*расчет не является правильным или неправильным*я просто пытаюсь зацепиться за цифры и хоть какую-то логику, чтобы понять сколько должен стоить автомобиль*

I. Вот допустим, я рантье. Активный доход = 0. Сбережения = X. Среднегодовая доходность инвестиций после налогов = 10%.

При X=10млн рублей получаем годовой доход 1 млн руб или 83 тыр в месяц.

Месячная минимальная операционная расходность авто составляет не менее 15 тыс руб.

Остается дохода 68 тыр. в мес.

Если считать по формуле цена машины X 6 мес дохода, то получится 408 тыс. рублей.

Если из дохода 68 тыр допустим выделить 8 тыр на амортизацию машины, то за год амортизация составит ~100 тыр.

При сроке амортизации 10 лет, можно позволить себе машину стоимостью 1 млн руб.

В этих условиях само наличие авто стоимостью 1 млн руб снижает доход домохозяйства на с 83 до 60 тыр. То есть на 28%.

Является ли это разумным? Думаю, что нет.

Значит чтобы ответить на базовый вопрос, мы должны определиться еще с тем, какая доля месячных расходов на авто допустима?

II. Смоделируем еще одну ситуацию.

X=10 млн руб, но активный доход = 100 тыр в месяц.

Допустим, мы определились с тем, что не желаем тратить на авто более 10% месячных доходов.

Совокупный доход=инвестиции+активный доход = 100+83=183 тыр в месяц.

расходы на авто = 18 тыр в месяц.

15 тыр = бензин+мин.обслуживание

=>на амортизацию остается 3,3 тыр в мес, 39,6 в год или стоимость авто 400 тыс рублей. Вот это я считаю вполне разумно!

Ну то есть примерно вот это получим:

III. Далее пойдем от обратного.

( Читать дальше )

На тему надежности хранения бумаг на бирже

- 31 октября 2018, 10:32

- |

Оппоненты приводили доводы,

1. Что ни кого еще ни разу не кинули, причем пока в одной теме мне доказывали эту истину, в другой Коровин рассказывал, как его поимел брокер. Реально выглядело смешно такое не соответствие сказок и реальности.

2. Брокерский счет лучше вклада в банке, т.к банки банкротятся (правда забыв уточнить что все вкладчики в итоге все получают) и вообще нужно хранить все накопления именно на бр счете, т.к 100% надежность в совокупности с 15% годовыми, причем это самая минимальная доходность у 99% инвесторов.

3. Накопления нужно хранить в акциях, ибо за ними будущее. И вообще нужно обязательно закупаться 12 летними ОФЗ, ибо рубль в течении 12 лет, это лучшая валюта мира. А в случае просадки, можно пересидеть. Честно говоря, тут у меня появились сомнения в адекватности оппонента.

Скупать акции на хаях, при том что цена тому же сберу максимум 100 руб, на долгосрок как то реально глупо, а уж ОФЗ 12 летки, это полный бред.

( Читать дальше )

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

Аэрофлот озвучил достаточно амбициозные цели по росту показателей - Промсвязьбанк

- 30 октября 2018, 12:16

- |

Группа Аэрофлот к 2023 году в рамках обновленной пятилетней стратегии хочет нарастить выручку до 1,3 трлн руб., капитализацию — до 400 млрд руб., заявил глава компании Виталий Савельев на встрече с президентом РФ Владимиром Путиным. «Мы перевезем (в 2023 г. — ИФ) порядка 90-100 млн пассажиров, международный транзит — (составит — ИФ) 10-15 млн пассажиров, парк самолетов — общий, на всю группу — будет 520 машин, из которых 190 будут отечественного производства. Выручка группы будет 1,3 трлн руб., и рыночная капитализация, по нашим оценкам, несмотря ни на что, может вырасти до 400 млрд руб.», — сказал он. Таких показателей Аэрофлот планирует достигнуть за счет развития транзитных перевозок пассажиров из Юго-Восточной Азии в Европу, пояснил топ-менеджер.

Аэрофлот озвучил достаточно амбициозные цели по росту показателей. Для сравнения текущая капитализация компании в 4 раза ниже прогноза менеджмента, выручка в 2,4 раза, перевозки пассажиров – в 2 раза. Достижение целей компании возможно при условии либо увеличения доли компании на рынке, которая и так существенная (приближается к 50%), либо органического роста пассажиропотока. Это возможно при условии опережающего роста доходов граждан по сравнению с ценами. В целом, Аэрофлот ждет, что его выручка вырастет меньшими темпами, чем перевозки, т.е. существенный рост стоимости билетов не ожидается.Промсвязьбанк

О шелухе и стереотипах в головах.

- 30 октября 2018, 07:50

- |

Не надо самим себя пугать всякими глупостями о том что в России нельзя инвестировать потому, что Шувалов, потому что Ближний Круг, потому что тысяча других причин. На самом деле основной риск инвесторов не в этом. На самом деле основной риск инвесторов в их собственном поведении на рынке. На самом деле люди сливают в основной массе своей за пару лет и раньше не потому что Шувалов-бяка, или Ротенберги плохие, или ещё кто-нибудь плохой.

Слившим на этом пресловутом ЛЧИ миллионы за небольшой срок кого винить? Кого винить тем, кто берёт плечи? Кого винить тем кто на рынке без году неделя, но уже интересуется можно ли торговать фьючерсами с плечом?

Мне доводилось читать комментарии, адресованные мне, в которых люди пишут, что у меня незамутнённый взгляд, что я наивен, мысля большими временными горизонтами, и живя в России. Меня периодически призывают очнуться, перестать заблуждаться потому что в России живу. Но я так думаю: те кто сливает, будет сливать и при самых благоприятных рыночных условиях в стране с самым большим фондовым рынком, с самой развитой рыночной инфраструктурой.

( Читать дальше )

Занимательная арифметика от Аэрофлота после встречи с Путиным

- 29 октября 2018, 22:16

- |

По мотивам поста

=====================

Занимательная арифметика по итогам встречи ген.директора Аэрофлота с Владимиром Путиным:

1. «Пассажиропоток Аэрофлота в 2018 году ожидается в районе 56 млн человек, а к 2023 год его рост прогнозируется до 90-100 млн». Очень позитивная динамика!

2. «Капитализация компании к 2023 году может вырасти в 4 раза — с текущих 100 млрд до 400 млрд рублей». Так что если хотите 60% годовых, то вам сюда! :)

3. «Авиакомпания рассматривает возможность открытия региональных хабов в Сочи, Екатеринбурге, Новосибирске и Красноярске». Учитывая большое количество приобретённых отечественных самолётов (SSJ-100, МС-21), это может стать хорошей новостью. Иначе — дело труба, с логистикой и простоем самолётов проблем будет много.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал