Избранное трейдера Oxi

Недвига - где дно? Часть вторая

- 29 ноября 2018, 12:02

- |

Либо все вместе

investors.team/topic/39/%D0%BD%D0%B5%D0%B4%D0%B2%D0%B8%D0%B3%D0%B0-%D0%B3%D0%B4%D0%B5-%D0%B4%D0%BD%D0%BE

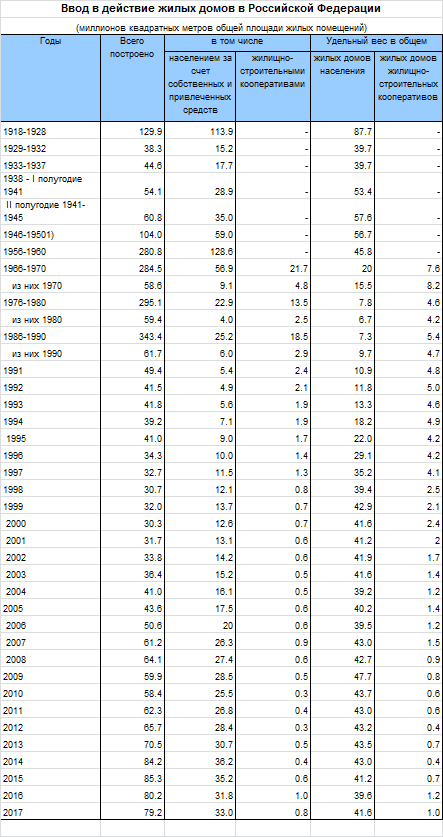

Всего в России сейчас 3600 млн квадратных метров жилья. Получается примерно по 25 метров на гражданина. Из них за последние 20 лет построено 1100 млн м2. В 90-е строили ОЧЕНЬ мало. По 30 млн в год, причем треть а иногда и почти половина из этого объема — это была самостоятельная застройка населения.

Нового жилья катастрофически не хватало, при том что страна была в растущем сырьевом цикле и денег заливалось море. Неудивительно что цены росли в разы. Увеличение темпов строительства пошло с 2006-го года. В 2007-2012 строили около 60 млн в год. Ну а начиная с 2014-го бьем все рекорды даже советского времени. Очевидно, что именно значительно выросший объем строительства не дает ценам двигаться вверх.

Давайте попробуем определить баланс спроса и предложения.

Предложение.

Рассмотрим 2017 год. Всего построено 79 млн, из них 33 — самостоятельно. Т.е. в продажу на рынок выставлено 46 млн м2.

Спрос.

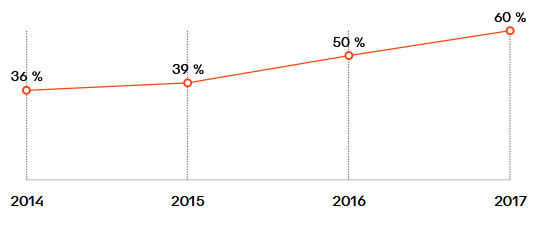

Согласно отчетности ПИК доля ипотечников у них составляла в 2017 году 60%

( Читать дальше )

- комментировать

- 4.9К | ★18

- Комментарии ( 46 )

Рост в Газпроме может оказаться всего лишь коррекцией

- 29 ноября 2018, 11:37

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное снижение, и котировки остаются ниже уровня скользящей средней ЕМА-55. При этом на недельном графике картина не самая оптимистичная. Так, после белой недельной свечи вышли три крестообразные. В такой ситуации котировки могут какое-то время сползать вдоль ранее пробитой линии девятимесячного нисходящего тренда. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 4.2%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 58,80*18,5=1087.8 пункта, а биржевое значение находится около 1133.7 пункта.

Газпром. Резкий рост при почти четырехкратном росте объеме торгов. В такой ситуации котировки превысили уровень скользящей средней ЕМА-55. Мы пока не отказываемся, что сейчас идет повышательная коррекция в рамках волн А-В-С к месячному снижению (волны 1-5). Однако маловероятно, что повышательная коррекция закончится без разворотного дня (например, значительное обновление максимумов и закрытие понижением).

( Читать дальше )

Александр Горчаков: Спекуляции не рискованней инвестиций

- 28 ноября 2018, 19:24

- |

Александр Горчаков (А.Г.) из Финама рассказывает на конференции смартлаба про биржевой трейдинг и почему при разумном подходе он не рискованнее инвестиций в акции.

Полное видео: https://play.boomstream.com/F3u6Uoqc

Все видео с конференции смартлаба: http://confa.smart-lab.ru/20181006

00:00 Кто такие инвесторы и трейдеры?

03:30 Условия, при которых активная торговля менее рискованна чем Buy&Hold

08:16 Что такое «плечо»?

09:50 Какие два риска есть?

10:50 Статистика стратегии Buy&Hold на РФР

13:00 Модель идеального движения (роста) при Buy&Hold

16:00 Как действует грамотный спекулянт?

18:00 Доп. издержки, которые несет спекулянт

20:40 Модель негативного движения (падения) при Buy&Hold

22:00 Немного истории про кризисы и Buy&Hold

26:00 Выводы

Недвига будет падать и дальше

- 27 ноября 2018, 17:52

- |

1. Демографическая яма 90-х

2. Высокие темпы роста и высокие объемы строящегося жилья

3. Спад доходов населения

4. Миграция населения(в том числе зарубеж)

В пользу роста:

1. Для Краснодарского края, Питера и Москвы(замкадья) — миграция населения с севера, востока

2. Для остальных регионов — разве, что гиперинфляция с учетом роста ЗП в регионах, при обычной инфляции, какая имеет место быть в последние годы, недвижка будет падать дальше.

С горизонтом 10 лет — гос-во будет активно предлагать в аренду соц.жилье.

Недвига - где дно?

- 27 ноября 2018, 10:37

- |

Попробуем провести сравнительный анализ — насколько дешева (или дорога) недвижимость относительно других параметров (не рублей или долларов).

( Читать дальше )

Про недвижку и СПб.

- 25 ноября 2018, 17:18

- |

Вот такие дела.

Кстати! Недвижимость в Архангельске (Северодвинске, Новодвинске), если приносила в месяц 0.2-0.3% дохода от стоимости, то в Питере у метро циферки уже чуть другие, а конкретнее 0.6-0.7% от рыночной стоимости. Вот такие пироги )))

Про Питер. Город конечно обалденный, очень красивый и удобный для жизни, нет проблем с парковками, с общественным транспортом, с продуктами, развлечениями! Климат в сравнении с севером очень мягкий, теплый. Работу только пока не удалось найти ))) Но ищу )))

В трейдеры пойду. Пусть меня научат!

- 23 ноября 2018, 12:59

- |

Итак, эпопея «Куда отдать деньги» продолжается. Пока я не открыла свою кондитерскую, не купила 3 квартиры и даже не оформила вклад. Всё, что я сделала – внимательно прочитала комментарии. И в очередной раз убедилась, что жизнь – она такая, без гарантий) И любое важное решение – это риски. Вопрос с поиском управляющего по-прежнему открыт. Тем не менее, к совет у одного из комментаторов тоже решила присмотреться:

«Можно попытаться самому поспекулировать на бирже, на срочном рынке. Стратегии аля структурные продукты. Но на это нужно время и опыт».

Повторюсь, бросать все силы на трейдерство не очень хотелось бы. Но и «плавать» в этой области и подходить к вопросу совершенно неподготовленной – тоже не вариант. Отсюда закономерный вопрос: где почитать/поучиться? Вариантов, как я понимаю, масса: от обучающих площадок (организованных, само собой, брокерами) до платных курсов. Интересуют отзывы тех, кто начинал с теории. Куда лучше пойти, чтобы хоть какая-то база была?

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал