Избранное трейдера usikpa

⚡ Как получать ежемесячный доход с ОФЗ?

- 23 декабря 2025, 19:20

- |

📌 У ОФЗ есть два недостатка – низкая купонная доходность и выплаты купонов всего дважды в год. Первый недостаток компенсируется наивысшей надёжностью гос. облигаций, а второй недостаток можно исправить, если держать в портфеле одновременно 6 разных выпусков ОФЗ.

1️⃣ ТОП-6 ОФЗ ДЛЯ ЕЖЕМЕСЯЧНОГО ДОХОДА:

1) ОФЗ 26233 ($SU26233RMFS5)

• Купон: 6,1%, в январе и июле

• Текущая доходность купона: 10,2%

• Дата погашения: 18.07.2035

2) ОФЗ 26240 ($SU26240RMFS0)

• Купон: 7%, в феврале и августе

• Текущая доходность купона: 11,2%

• Дата погашения: 30.07.2036

3) ОФЗ 26246 ($SU26246RMFS7)

• Купон: 12%, в марте и сентябре

• Текущая доходность купона: 13,5%

• Дата погашения: 12.03.2036

4) ОФЗ 26254 ($SU26254RMFS1)

• Купон: 13%, в апреле и октябре

• Текущая доходность купона: 13,9%

• Дата погашения: 03.10.2040

5) ОФЗ 26247 ($SU26247RMFS5)

• Купон: 12,25%, в мае и ноябре

• Текущая доходность купона: 13,7%

• Дата погашения: 11.05.2039

( Читать дальше )

- комментировать

- 9.6К | ★30

- Комментарии ( 24 )

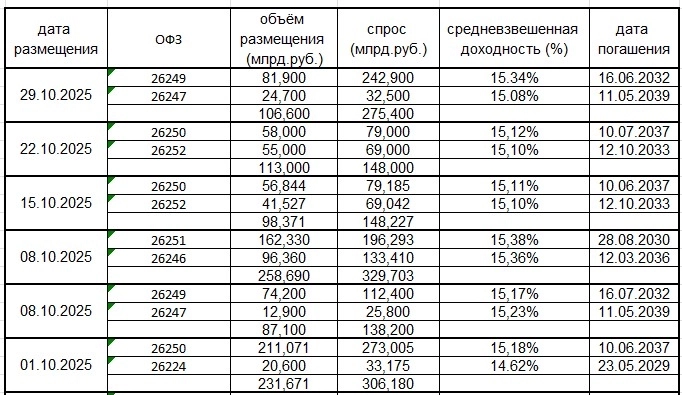

Итоги аукционов ОФЗ Выводы

- 30 октября 2025, 15:13

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

План Минфина на 4 кв. 2025г 1,5 трлн руб.

В 4 кв. запланировано 12 аукционов Минфина

Минфин в 4 квартале снова перевыполняет план.

Спрос превышает предложение

Высоким спросом пользуются длинные ОФЗ

По прогнозу Минфина РФ, дефицит федерального бюджета в 2025 году составит 5,737 трлн рублей, или 2,6% ВВП.

Такие цифры содержатся в подготовленных Минфином поправках в действующий бюджет.

( Читать дальше )

Что с рублем?

- 10 сентября 2025, 06:33

- |

Биржевая пара юань/рубль выросла почти на 9% всего за 2 месяца. При этом, правда, российский и тоже биржевой денежный рынок так и не вернулся к положительным ставкам размещения юаней.

Нынешний валютный скачок – заметный. Но тот же юань в прошлом ноябре уходил выше 15 рублей, а это еще +40% к уровням сентября 2025.

Начало ли то, что мы видим сейчас, волны ослабления рубля? Или вся волна уже накатила?

Мне ближе второй вариант. Еще в июле писал, что на дальнейшее укрепление рубля не ставлю. А пробои локальных максимумов – поводы увеличить валютную позицию. Для себя ее немного и увеличил. Для клиентов нет. Поскольку всё ещё не вижу достаточных причин в отказе от рублевых вложений.

Хотя наши вложения, ВДО в первую очередь, специфичны. Аналогичных доходностей, в особенности с поправкой на ликвидность и предсказуемость, в валюте, даже при ослаблении рубля мы не найдем.

Почему думаю, что слабость рубля – локальное явление? Потому что не вижу в ней эффекта неожиданности. Напротив, большинство, в моем понимании, смотрит на котировки юаня, доллара, евро с мыслью «началось». Предпочту остаться в меньшинстве хотя бы среди экспертов и за рубль всерьез всё ещё не беспокоиться.

( Читать дальше )

Почему надо продавать флоатеры. Конференция Смартлаб

- 26 октября 2024, 18:10

- |

🔷что в портфеле у макроэкономистов

1. Золото будет расти. Тимофей «золото на хайях». Ответ: будет еще выше. Золотодобытчикам тяжело — растет себестоимость. Покупать золото через фонды из-за этого.

2. Другая история в нашей стране — не похожа на Иран, Турцию, Аргентину

3. Как зафиксировать высокую ставку по юаню 20%? Будут падать юаневые облигации. Придем к 15% доходности вероятно. Так как свопы по 20%. Надо искать точку входа.

4. ✅ Егор Сусин (давно за ним слежу, важно прислушаться).

Ушел в портфеле из флоатеров в фонды ликвидности. Пересматривает риски кредитной системы в худшую сторону, по дефолтам.

Будут расти спреды по флоатерам, облигации с плавающим купоном могут падать в цене из-за новых выпусков с высокими спредами. Скептик по экономики РФ, ждет замедления, спрос существенно упадет.

Банковский кредит стоит дороже, чем доходность облигаций. Поэтому флоутеоы могут снижаться.

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 50 )

ОФЗ: гарантированная доха под 10%, зависимость курса USD и ставки ЦБ РФ. Когда покупать длинные ОФЗ.

- 27 января 2022, 14:52

- |

здравствуйте.

Мониторю ОФЗ.

Самые ликвидные:

— ОФЗ 26209, доха 9,9%, погашение 20 07 2022,

— ОФЗ 26230, доха 9,5%, погашение 16 03 2039.

Для временной парковки рублей, ОФЗ 26209 подходит.

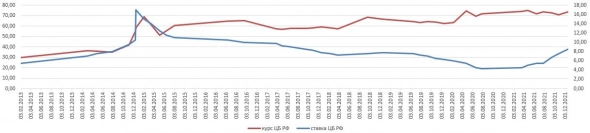

Сделал график зависимости ставки ЦБ РФ от курса USD / RUB:

Между ставкой ЦБ РФ и курсом USD / RUB обратная засисимость: коэффициент корреляции минус 0,2%.

В 2014г. для поддержки рубля, ЦБ РФ подняли ставку до 17%.

Если ситуация с Донбассом всё — таки обострится, то ВОЗМОЖНО ПОВТОРЕНИЕ ПОЛИТИКИ ЦБ РФ:

резкий подъем ставки для поддержания рубля,

если такой сценарий произойдёт, это будет хорошей точкой входа в длинные облигации (ОФЗ 26230, ОФЗ 26238)

С уважением,

Олег.

Долларовый капитал оплачивает жизнь в РФ, как платить НДФЛ на валютную переоценку полученной прибыли

- 17 июля 2021, 22:08

- |

Задача:

Имеется торговый капитал в валюте, напр. 10 000 $

Купил по 60 ₽/$

Затем торговал этим капиталом, что он вырос до 22 000 $,

НДФЛ по ФинРезу от сделок полностью уплачен, т.е. 22 000 $ на счёте чистые.

Решил закрыть долларовый счет, вывести деньги и конвертировать в ₽.

Текущий курс 70 ₽/$

Как мне рассчитать сколько нужно платить налог после конвертации валюты?

Т.е. первая часть валюты: 10 000 $ x 70 ₽/$ — 10 000 $ х 60 ₽/$ = 100 000 ₽ (Налоговая база по валютной переоценке купленной мной валюты)

А что делать с заработанной валютой?

12 000 х 70 ₽/$ — ??? = 840 000 ₽

Какие будут документированные расходы для снижения налоговой базы?

Можно ли провести оценку валюты на момент вывода с брокерского счета по курсу ЦБ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал