Избранное трейдера Александр Песков

💵 Как защититься от девальвации и получить пассивный доход? Топ-5 долларовых облигаций от «Цифра брокер»

- 22 ноября 2025, 09:03

- |

Можно бесконечно смотреть на огонь, воду и прогнозы по ослаблению рубля. Вот, например, в Цифре ждут девальвацию, и поэтому выбрали лучшие валютные бонды. Я тоже жду девальвацию, но не знаю, когда она произойдёт, так что посмотрел, что выбрали.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 3+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

🔥 Чтобы не пропустить новые классные подборки и обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Читайте также:

- Топ-10 облигаций с доходностью до 24%

- Длинные ОФЗ с самым большим потенциалом роста — 5 лучших выпусков

- Доход каждый месяц как зарплата: 13 облигаций с ежемесячными высокими купонами с повышенным риском

- Доход каждый месяц как зарплата: 10 надёжных облигаций с ежемесячными высокими купонами

( Читать дальше )

- комментировать

- 7.2К | ★5

- Комментарии ( 4 )

Как поехавшие бабули отсудят у вас квартиру: самый полный разбор от юриста

- 13 ноября 2025, 09:55

- |

Последние пару месяцев рынок недвижимости стоит на ушах: все боятся демонических бабушек-собственниц, которые по суду отжимают квартиры у ничего не подозревающих покупателей. В этом большом гайде мы разберем с профессиональным судебным юристом все аспекты этой проблемы: от леденящих душу историй из судов до самых надежных способов защититься от таких рисков. В общем, будет весело!

Вася Ложкин, «Вернем всё взад». Так-то я не эйджист, я бабушек люблю! Но в контексте нашего материала они в основном предстают в роли обманутых людей, которые заставляют нести последствия своей глупости ни в чем не повинных окружающих

Сам я финансист и суды стараюсь обходить стороной, поэтому я попросил судебного юриста Александра Малютина (автора отличного блога «Прочёл в законе», как раз посвященного оспариванию сделок в суде) помочь мне разобраться с юридической стороной вопроса. В общем, вся экспертиза в здоровенном материале ниже именно от Александра – огромное ему спасибо за то, что он потратил многие часы, отвечая на мои вопросы и делая подборки из судебных дел!

( Читать дальше )

15 накопительных счетов с доходностью до 18%: самые выгодные варианты

- 05 ноября 2025, 07:03

- |

Раз в месяц смотрю как меняются ставки по накопительным счетам. По сравнению с октябрем многие банки сохранили процентные ставки, но некоторые снизили: Газпромбанк с 17 до 16,5%, Альфа-банк с 16 до 15%. Убрал из списка Т-банк с низкими ставками.

Накопительные счета с начислением % на минимальный остаток

1. ВТБ

накопительный ВТБ-счет 16% первые 3 месяца при открытии онлайн впервые или в случае баланса на накопительных счетах и вкладах за последние 180 дней менее 1000 р., далее и иначе 9,5% (для клиентов без покупок по карте), 11,5% (при покупках от 10 тыс. р); 12,5% (при покупках от 50 тыс.р). Приветственная надбавка начисляется до 1 млн.р или до 10 млн.р для клиентов «ВТБ. Привилегия».

2. Газпромбанк

накопительный счет 16,5% первые 2 месяца для клиентов, у которых в течение последних 90 календарных дней отсутствовали счета. Потом и иначе 10%. Для зарплатного клиента +0,3% к базовой ставке, при остатке по картам более 30 тыс. +2,5%, более 100 тыс. +4% к базовой ставке.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 5 )

Парни, подскажите! Как вывести юани купленные на бирже?

- 04 октября 2025, 15:54

- |

Как с минимальным риском обогнать LQDT

- 15 сентября 2025, 20:49

- |

Пока с 30 12 2024г.,

LQDT и др. фонды ликвидности доходнее, чем большинство акций.

ОФЗ 29014

Погашение 25 03 2026г.

Номинал 1000р., длительность купона 91 к.д., 99,747%,

оборот в день 3 — 4 млрд рублей (самый ликвидный флоатер),

Купон определяется как среднее значение ставок RUONIA

за текущий купонный период с временным лагом в семь календарных дней.

Учитывая близость погашения, минимальные колебания «тела»

Доходность выше 20% годовых: выше, чем у фондов ликвидности.

Калькулятор облигаций

www.moex.com/ru/bondization/calc

Таблица с замещающими облигациями от 10.09.2025

- 10 сентября 2025, 12:32

- |

В таблице есть следующие параметры (всё с формулами):

— ISIN

- Название

- Рейтинг

- Купоны в % и валюте

- Валюта

- НКД

- Цена в %

- Номинал

- Цена в валюте

- Цена в рублях

- Дата погашения и оферты

- YTM

- Дюрация

- Периодичность купонов

- Объём торгов

Сама таблица находится тут: t.me/filippovich_money/1193

Курс доллара в моменте превышал отметку в 85 рублей после того как долгое время болтался в диапазоне 75-80 рублей за доллар.

Как мы знаем, никто у нас не покупает валютные инструменты, когда курс максимально выгодный и обращают на это пристальное внимание лишь, когда валюта уже сильно растёт.

Абсолютно все факторы, логика и здравый рассудок говорят о том, что таким крепким рубль долго быть не может.

Тут и дефицит бюджета, и снижение ключевой ставки, и отмена обязательной продажи валютной выручки экспортёрами, и так далее.

Вновь пересобрал таблицу со всеми актуальными выпусками замещающих облигаций. Вышло 147 выпусков.

( Читать дальше )

Черный список. Кто запятнал свою репутацию?

- 01 сентября 2025, 09:15

- |

Рынок становится похожим на минное поле — мало нам было политики, так еще и эмитенты ведут себя не совсем честно.

Поэтому я решил составить «черный список», где будут как раз такие товарищи. С ними нужно быть аккуратными, ведь они манипулируют отчетами, проводят допэмиссии, выводят деньги в обход акционеров, выписывают себе премии и т. д.

Расположу их в алфавитном порядке и буду дополнять:

⛔️ Аренадата. Красиво подала себя на IPO, слегка сдвинув выручку влево — на следующий год продажи рухнули, а прибыль вообще ушла в минус. Плюс бывший владелец арестован за взятку (этот факт тоже слегка напрягает).

⛔️ ВК. Черная дыра для инвестиций — сколько бы в нее не вложили, все это бесследно пропадает. Руководство будто и не пытается выйти в прибыль — в 2022 году они продали MY Games за 40 млрд. рублей, а потом просто списали эту задолженность.

⛔️ ВсеИнструменты. С помощью рекламы и блогеров раскрутила свою оценку до 100 миллиардов (P/E = 30х!). Перед этим все деньги из компании вывели, а ее текущий денежный поток ушел на покупку странных финансовых активов.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 54 )

⚡ ТОП-5 Замещающих облигаций 2025 года. Как заработать на девальвации рубля, пока он ещё притворяется сильным...

- 06 августа 2025, 21:15

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#157. За чашкой чая...

Решение обновить топ пришло исходя из событий вокруг политики ЦБ по смягчению ДКП и реалий внешнего рынка. Особое внимание, конечно, уделяется пошлинам Трампа и решению ОПЕК+ с сентября увеличить количество добываемой нефти.

💢 Все это в конечном итоге давит на национальную валюту, а вместе с ней и на рублевые активы. Сегодня доллар подскочил почти до 80₽ и, похоже, не собирается сбавлять обороты до визита посла из Вашингтона на переговоры с президентом. Что будут обсуждать — неизвестно, но в Белом Доме ситуацию нагнетают как и всегда.

( Читать дальше )

🔥ТОП-10 облигаций с высоким купоном и ежемесячными выплатами. Доходность от 21% до 28%

- 06 августа 2025, 20:51

- |

Продолжаем искать в облигациях достойные идеи для получения ежемесячного денежного потока, богатеть на купонах пока никто не запрещал. Подборка от ВВВ- и чуть выше с жирными купонами для любителей получать живые деньги.

Все сложнее для вас искать варианты достойного вашего внимания, но я постарался, покопался в рейтинге ВВВ и там еще есть облигации с хорошим ежемесячным купоном и не сильно выросшим телом. Да и рейтинг более менее живой, так что давайте посмотрим, где можно зафиксировать хорошую доходность в условиях, когда ставочку снижают, на первичке купон укатывают, вторичка — наше все, но и там уже все доходности приближаются к рыночной.

⚡Подборки облигаций, которые могут заинтересовать инвестора:

💠10 облигаций с ежемесячными выплатами и купоном выше 23% и рейтингом А-

💠 7 облигаций с высоким купоном выше 23% и рейтингом А

💠10 облигаций с купоном до 27%, рейтинг BBB и выше

💠 12 надежных облигаций, как зарплата

💠 10 сочных облигаций. рейтинг А-. Высокая доходность.

💸 МОНОПОЛИЯ 001P-03

( Читать дальше )

- комментировать

- 15.7К |

- Комментарии ( 9 )

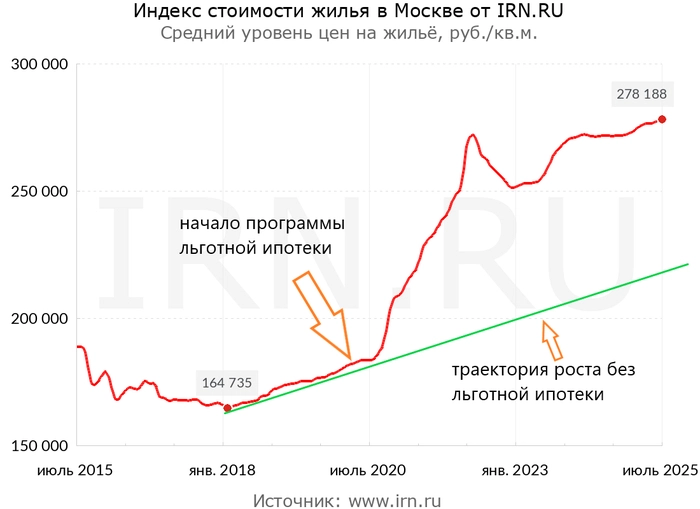

Как льготная ипотека вредит бюджету, демографии и благосостоянию граждан.

- 05 августа 2025, 13:00

- |

Льготная ипотека

В 2020 году, президент России Владимир Путин предложил запустить специальную льготную программу ипотеки со ставкой 6,5% на покупку жилья в новостройках, чтобы поддержать россиян и стройотрасль. Если действующаяс 2018 года семейная ипотека предполагала ограничения и заинтересованность покупателя жилья в рождении ребёнка, для продления льготного периода кредитования, то в условиях льготной ипотеки, 2020 года издания, нет требований к возрасту заемщика, его семейному положению и наличию детей.

И какие же результаты получила страна благодаря тщательно продуманному решению высокопрофессиональных чиновников? — Снижение благосостояния граждан и доступности жилья, катастрофа в демографии, проблемы в строительной отрасли и гигантские траты бюджета.

Доступность жилья

Вопреки логики что чем дешевле ипотека и чем больше товара, цена должна снижаться, цены на новостройки с 2020 года взлетели, почти как ракета с Байконура.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал