Избранное трейдера sl_walker

Сравнительный анализ нефтяных компаний России

- 28 сентября 2020, 19:38

- |

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

1. Башнефть $BANE $BANEP

2. Газпромнефть $SIBN

3. Роснефть $ROSN

4. Русснефть $RNFT

5. Лукойл $LKOH

6. Татнефть $TATN $TATNP

7. Сургутнефтегаз $SNGS $SNGSP

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

1. Выплаченные дивиденды компанией $TATN относительно чистой прибыли. Из 192 млрд было выплачено 171 млрд дивидендов.

❓ Очень приятно для акционеров желающих заработать здесь и сейчас, но хорошо ли для долгосрочного инвестора — вопрос.

( Читать дальше )

- комментировать

- 17.1К | ★27

- Комментарии ( 11 )

🚗Tesla, Inc. - Обзор компании - $TSLA

- 27 сентября 2020, 17:20

- |

🚗Описание компании

🚗Описание компанииОснованная в 2003 году и расположенная в Пало-Альто, Калифорния, Tesla является вертикально интегрированной энергетической компанией, которая стремится к переводу мира на электрические транспортные средства, делая электромобили. Tesla вышла на рынок в 2010 году и насчитывает около 50 000 сотрудников.

С годами производитель электромобилей («EV») компания Tesla превратилась в динамичного технологического новатора. Она преобразовала рынок электромобилей точно так же, как Amazon изменила розничный рынок, а Netflix произвел революцию в сфере мультимедийного бизнеса. Tesla является лидером рынка продаж электромобилей на аккумуляторах в США, занимая около 60% доли рынка. Фактически, на флагманскую модель 3 компании приходится около половины американского рынка электромобилей.

В настоящее время компания производит и продает Модель Y, Седан Модель S, внедорожник Модель X и седан Модель 3. Будущий модельный ряд Tesla включает Cybertruck, Semi truck и Roadster. Фирма производит свои автомобили в основном на заводах, расположенных в Фримонте и Лэтроп (Калифорния), Тилбург (Нидерланды). Первый и второй Gigafactory компании Tesla расположены в Неваде и Нью-Йорке (Gigafactory 2). В то время как Gigafactory 3 в Шанхае начал поставки в этом году, Tesla нацелена на четвертый Gigafactory в Берлине для дальнейшего увеличения производства. Производство автомобилей на берлинском заводе Gigaf, как ожидается, начнется в конце 2021 года.

( Читать дальше )

Норникель. Экспорт цветных металлов из России в июле 2020 года

- 23 сентября 2020, 12:28

- |

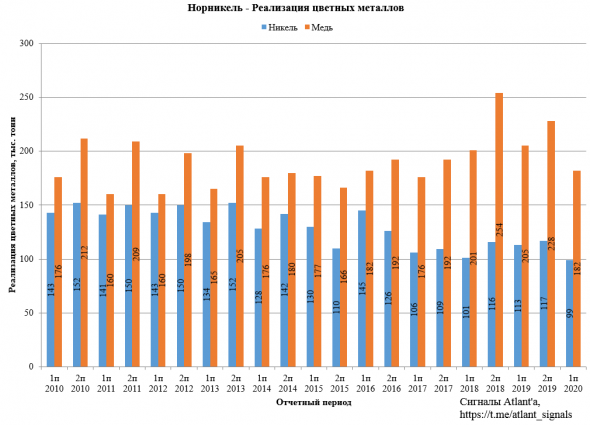

Первое полугодие 2020 года было тяжелым для мировой экономики, что повлекло за собой снижение потребления ресурсов, коснулось это и Норникель, объемы реализации цветных металлов которого также упали год к году:

- снижение объема продаж никеля составило 12,4%;

- снижение объема продаж меди составило 12,5%.

Анализ экспорта цветных металлов из России на основании данных ФТС позволит провести наблюдение за состоянием дел в отрасли и отследить восстановление спроса после пандемии COVID-19.

Никель.

Около 90% добычи никеля в России приходится на Норникель, то есть и большая часть экспорта этого металла тоже.

В июле объем экспорта никеля вырос на 54% относительно прошлого месяца и на 53% относительно прошлого года. За январь-июль 2020 года экспорт составил 64,3 тыс. т, снизившись на 23% относительно 2019 года. На графике заметно, как с июня экспорт начал восстановление.

( Читать дальше )

Чувствительность металлургических компаний к росту НДПИ

- 19 сентября 2020, 11:35

- |

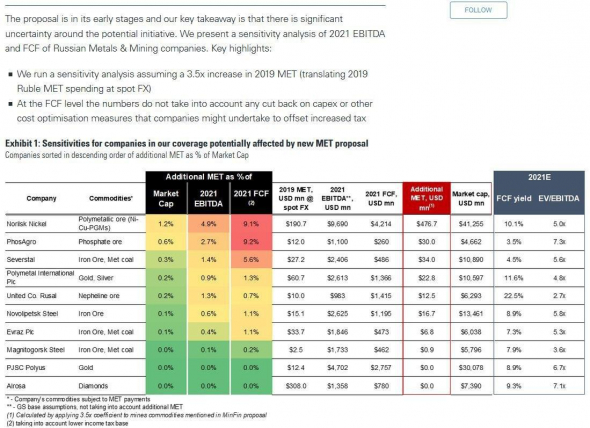

Что сделали аналитики банка — посмотрели, сколько дополнительных расходов по НДПИ компании понесут в том случае, если эта инициатива пройдет в думе. Методология — смотрели на расходы по итогам 2019 года, умножали на 3,5х с пересчетом на спот-курс доллара. Грубо, но показательно.

Полюс, Алроса по нулям, так как добывают исключительно золото/алмазы, которые не попали под раздачу (пока). Полиметалл ~ 20 млн долларов, насколько я понимаю, из-за добычи меди и других побочных недраг. металлов.

Позже подготовлю похожий материал для золотодобывающей отрасли. Будет особенно актуально, если и про нее вспомнят.

Аналитика сектора в моем канале t.me/RussianMetals

ВСМПО-Ависма - краткий разбор компании

- 18 сентября 2020, 16:40

- |

Титановый гигант всегда привлекал внимание частных инвесторов. Поводом для этого служил уникальный бизнес и щедрая дивидендная политика. Если с первым все понятно, ВСМПО является монополистом на рынке, производит титановую продукцию, так любимую за рубежом, то с дивидендами все сложнее. Сегодня разберем причины столь стремительного взлета и такого же падения в феврале-марте 2020 года.

Ежегодно ВСМПО стремилась баловать своих акционеров высокой дивидендной доходностью. В 2016 году заплатила 13,6%, 2017 — 9,7%, 2018 — 9,5%. А вот за 2019 год удалось выкроить всего 884,6 рублей, что соответствовало доходности в 5%. Причиной отмены оставшейся части дивидендов была слабая промежуточная отчетность и кризис, разрозившийся в авиаотрасли на фоне пандемии.

Неожиданно, акции Ависмы из дивидендных бумаг превратились в неликвидные активы с сомнительными перспективами. Так ли это, узнаем далее на примере отчета за первое полугодие 2020 года.

Выручка компании за указанный период сократилась на 11,5% до 47,1 млрд рублей. Себестоимость при этом осталась практически на уровне прошлого года. Операционные расходы также сократились незначительно. В добавок компания получила убыток от курсовых разниц в размере 8,5 млрд рублей. В итоге, чистая прибыль за полугодие сократилась в 2,5 раза до 5,7 млрд рублей.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 18 сентября 2020, 13:05

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в конце статьи.

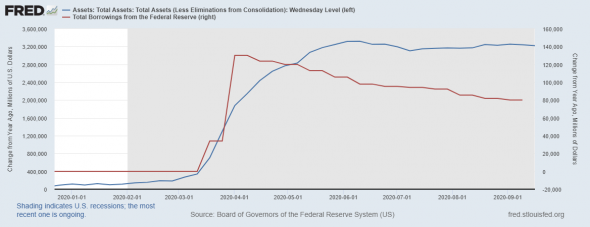

Начнем с обзора баланса ФРС и кредитования в США

Синяя линия – это баланс ФРС от года к году, который на последней неделе вырос на 54 млрд долларов.

Красная линия – это годовая динамика прямого кредитования депозитарных учреждений, Федеральными резервными банками.

Как видим, баланс ФРС стал на «полку» и движется в бок, на заседании ФРС Пауэлл объявил, что программа выкупа активов действует в полном объеме, а это означает, что нужда в ликвидности сошла на нет.

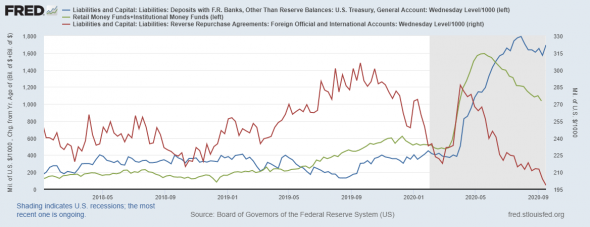

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Опционы для начинающих. Гамма

- 17 сентября 2020, 10:29

- |

Всем привет!

Появилось время продолжить цикл статей «Опционы для начинающих»

Начало здесь.

Греки опционов. Гамма.

Переходим к третьему главному греку – Гамма.

Если по-научному, то гамма это вторая производная цены опциона.

Ага, осталось вспомнить что такое производная.

Если по проще, то производная это скорость. Т.е. дельта (первая производная) — это скорость изменения цены опциона от изменения цены БА, а гамма – это скорость изменения дельты опциона (т.к. она вторая производная) от изменения цены БА. Получается, что гамма – это ускорение цены опциона в данной точке БА.

Пример:

Сейчас БА = 100000

Опцион колл со страйком 102500 и дельтой 0.45

БА смещается на 100пп. И его дельта станет уже 0.454

В переводе на «фьючерсный» язык – наша позиция выросла в лотах.

Наша позиция «спирамидилась», но не дискретно (как если бы мы просто докупили один лот), а плавненько с каждым пунктом цены БА.

( Читать дальше )

Кто кого кормит?

- 16 сентября 2020, 14:31

- |

Об этом мэр столицы Сергей Собянин заявил в интервью на НТВ.

Мэр столицы убежден, что за счет своего потенциала Москва дает возможность развиваться другим регионам.

Глава Москвы подчеркнул, что и производительность труда в городе в два раза выше, чем в среднем по стране, так как здесь аккумулируются огромные ресурсы, которые способны выдавать высокую прибыль.

Кроме того градоначальник отметил, что каждый 10-й пенсионер получает пенсию за счет отчислений, которые сделаны в Москве от заработной платы пенсионеров.

«То есть мы доноры во всем — и в страховых взносах, и в отчислении в бюджет, — подчеркнул Собянин.

В среднем 17.5% от доходов регионов РФ составляют безвозмездные поступления (дотации, субсидия и субвенции), как правило федерального правительства.

( Читать дальше )

Интересный момент из экономической политики США

- 16 сентября 2020, 12:08

- |

Прочитав это, я сначала подумал, что пособие по безработице, которое в США сейчас составляет $600 в неделю стимулирует людей не работать. То есть само повышенное пособие провоцирует сохранение высокой безработицы. Получается, что амеры подсадили на иглу своих безработных — подумал я, с которой будет неудобно слезать. В голове завертелись последствия для инфляции от иждивенчества и последствия для потребительского спроса после слезания с иглы.

Потом я подумал чуть лучше, понял, что наверное это индивидуальная ситуация, характерная для отдельного наиболее пострадавшего региона. Вегас сейчас на ладан дышит из-за карантинных мер, поэтому конечно таксисты в Вегасе имеют слишком мало заказов, чтобы заработать себе достаточно денег на выплаты.

А вообще, экономика США интересна тем, что там нельзя жить без денег) Потому простые смертные амеры все сидят на кредитной игле, все оплачивают кучу счетов каждый месяц, и поэтому в общем у верхушки нет сомнений, что надо печатать и раздавать деньги, чтобы выплаты не прерывались, а то вся экономика обслуживания рухнет к хренам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал