Избранное трейдера Сергей Ю.

Коллеги, требуется консультация по Interactuve Brokers

- 16 июля 2019, 17:27

- |

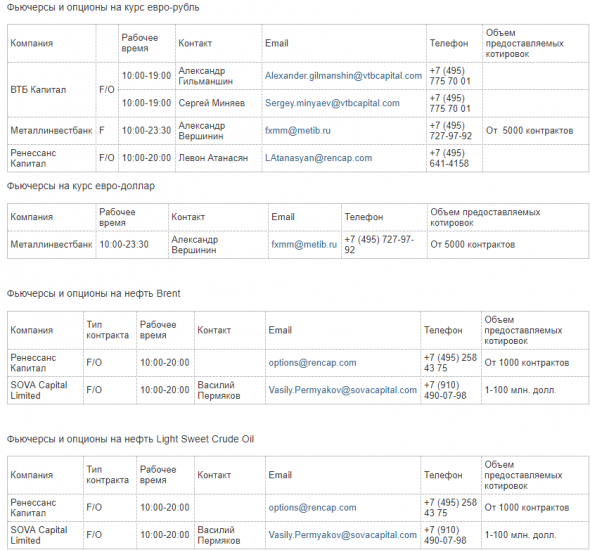

мол, да данном аккаунте я не могу шортить колы, насколько я понимаю сообщение. шорт абсолютно прикрытый, денег на маржу хватает. в путы пускает, отдельно купить колл тоже пускает

Вопрос — что оно от меня хочет? причем на других инструментах зашортить колл вполне себе пускает, даже в рамках ратио-спреда с неограниченным риском по хвосту, а на некоторых выскакивает такое сообщение и именно на колах.

С уважением! ББ

ps

апдейт: еще раз проверил возможность зашортить колл на др. инструментах — тоже не пускает, причем в любых конструкциях. Видимо, дело именно в колах. Тогда следующий вопрос — как снять это ограничение?

апдейт 2. Причина найдена — в настройках счета стояла птичка на ограничение Limite Option Treader. Подал заявку, ограничение снято, шортить пускает. Благодарю коллективный разум, особая благодарность юзеру

( Читать дальше )

- комментировать

- 6.8К | ★5

- Комментарии ( 40 )

Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

- 05 июля 2019, 14:02

- |

Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

Редко кто приходит на рынок с целью инвестировать исключительно в облигации. И, разумеется, любого человека начинает раздражать ситуация, когда некоторая часть брокерского счета представлена кэшем, лежащим мертвым грузом. «Уж лучше бы на депозите были..». Живые деньги жгут карман и подталкивают совершать сделки, которые могут оказаться недостаточно продуманными и преследовать восновном цель пристроить временно свободный кэш. Начинаются такие вот вопросы:

https://smart-lab.ru/blog/546763.php (стоит ли брать облигации на короткий срок?)

Изначально идея несложная: пока в деньгах потребности нет, купить ОФЗшек. Пусть лежат и приносят прибыль, пока не потребуются деньги для чего-то более доходного. Первая приходящая в голову идея- рассчитать, когда за счет купона отобьется брокерская комиссия. Разумеется, это зависит от вашего тарифа и никто вам это не рассчитает. Если не можете сделать этого сами и нет желания разобраться, то биржа- не ваш путь инвестирования.

( Читать дальше )

PRObondsмонитор. Срез облигационных доходностей: ОФЗ, субфеды, корпораты, ВДО

- 03 июля 2019, 07:46

- |

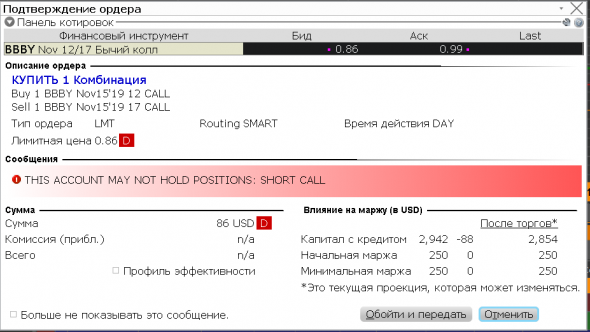

ОФЗ

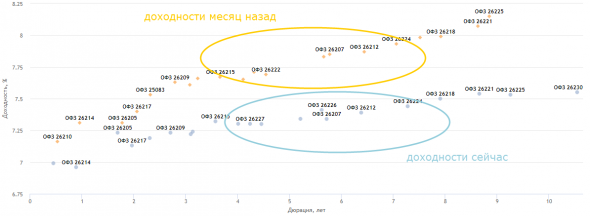

Кривая доходности (зависимость доходности от срока погашения) для наиболее ликвидных ОФЗ остается достаточно здоровой, уклон слабый, но положительный. Для справки, большинство западных госдолгов торгуются с отрицательным уклоном кривой доходности. Из того, что настораживает – уже даже десятилетние бумаги по доходностям ушли под ключевую ставку (она с июня 7,5%). Тут или ставку снижать, или надувается небольшой пока пузырь. Хотя в прошлом году сектор уже жестко корректировался, так что до сих пор застрахован от жестких просадок.

Облигации субъектов федерации

В отличие от ОФЗ, которые и за последние 2 недели показали заметное снижение доходностей, цены субфедов достаточно стабильны. Среди наиболее ликвидных выпусков можно выбрать короткие бумаги с доходностями выше 8,5%. Выше 9% уже нет. Сектор остается не распробованным, и зря. Доходности выше федеральных бумаг, выше бумаг крупнейших корпоративных заемщиков. Может немного хромать ликвидность. Но в целом, инструмент вряд ли иметь сходные альтернативы по соотношению доходности/риска. Мысль о том, что покупать регионы с низкими рейтингами и высокими доходностями, не более рискованно, чем регионы с высокими рейтингами и низкими доходностями – в силе.

( Читать дальше )

Как сокращается премия за риск по российским активам?

- 01 июля 2019, 12:44

- |

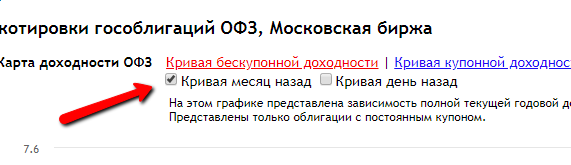

Посмотреть это можно всегда тут:

https://smart-lab.ru/q/ofz/

Главное галочку не забыть сунуть:

Что делать, если вы в шорте по РИ? Лайфхак, как заработать с помощью торгового робота. Пошаговая инструкция.

- 13 июня 2019, 21:12

- |

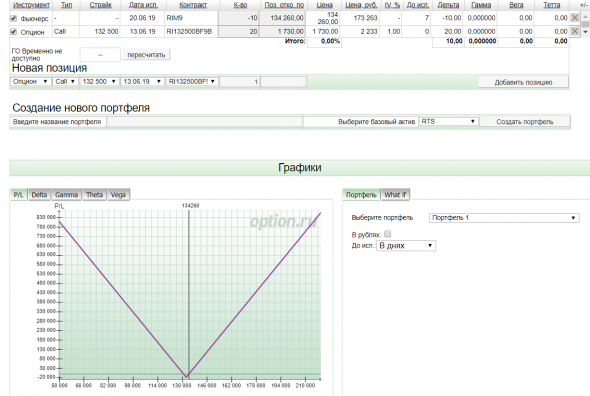

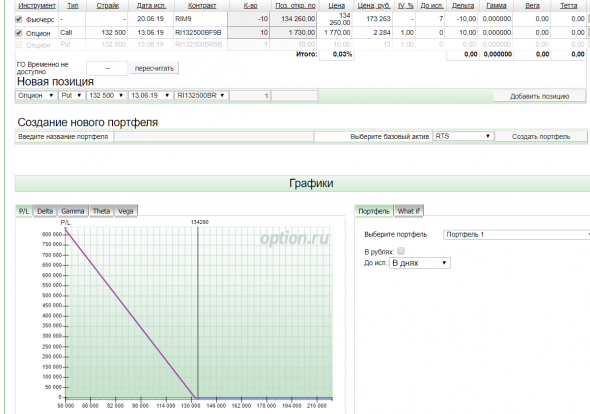

Устанавить робота — лестницу для купли/продажи опционов CALL и такого же робота для фьючерсов. Или все делать вручную.

2 ИЛИ захеджировать проданные фьючерсы ЧАСТИЧНО, покупкой 1 — го опциона (нед, мес, кварт, на ваш выбор) на 1 фьючерс, получив синтетический PUT.

( Читать дальше )

ОбъединениеАгроЭлита разместила треть выпуска облигаций за первую неделю

- 24 мая 2019, 13:22

- |

Как подать заявку на первичном размещении этих облигаций?

Достаточно сказать Вашему брокеру или указать в торговом терминале:

— наименование: ОАЭ БО-П3

— ISIN: RU000A100CG7

— контрагент: Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— режим расчетов: Z0

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

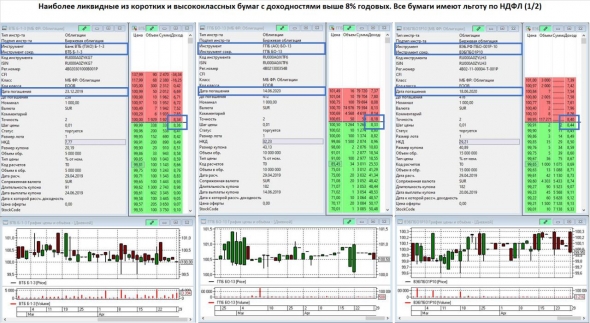

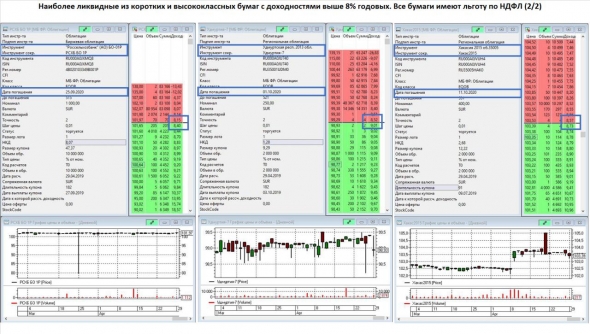

Короткие бумаги для коротких денег. Аналог вклада "до востребования"

- 01 мая 2019, 13:36

- |

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

- комментировать

- 38.7К |

- Комментарии ( 30 )

Год инвестирования! Итоги. Портфель на 10 000 000 р.

- 25 июля 2018, 09:09

- |

Цель создать портфель 10 000 000 руб.

Это 14-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- с момента последнего отчёта внесено средств:

- +100 000 руб.;

- +798 долларов США(50 438 руб.);

- Итого пополнение: +150 438 руб.

- Текущая стоимость портфеля: 3 235 185 руб.;

- текущая прибыль с начала инвестирования: +198 331 руб.;

- текущая доходность годовых: +10.82%

- времени с начала инвестирования: 365 дней.

Сегодня ровно год с того дня как я сделал первый взнос. Доходность годовых всего портфеля на данный момент составляет +10,82%, хотел написать свою оценку такому показателю доходности, но оставлю без оценки. Всего лишь 1 год прошёл, слишком маленький срок.

Прошедший год сложился лучше чем я мог предполагать, ставил цель инвестировать 1 200 000 за год, получилось внести 3 037 911 руб. К сожалению, ситуация с доходом сейчас изменилась в худшую сторону, плюс предстоят ощутимые траты осенью на здоровье, отказаться от расходов на лечение нельзя. Сейчас у меня нет предпосылок что удастся повторить такой финансовый результат по взносам в следующем году, это конечно морально тяжело, к хорошему быстро привыкаешь :-). С другой стороны, я буду стараться чтобы получилось, всё в моих руках и всё возможно!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал