Блог им. andreihohrin

PRObondsмонитор. Срез облигационных доходностей: ОФЗ, субфеды, корпораты, ВДО

- 03 июля 2019, 07:46

- |

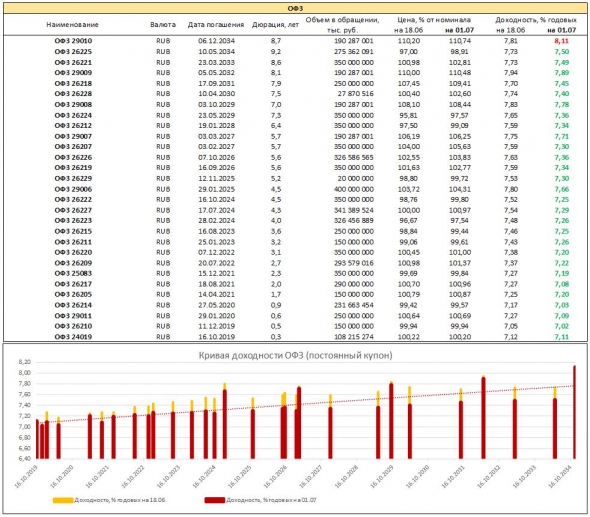

ОФЗ

Кривая доходности (зависимость доходности от срока погашения) для наиболее ликвидных ОФЗ остается достаточно здоровой, уклон слабый, но положительный. Для справки, большинство западных госдолгов торгуются с отрицательным уклоном кривой доходности. Из того, что настораживает – уже даже десятилетние бумаги по доходностям ушли под ключевую ставку (она с июня 7,5%). Тут или ставку снижать, или надувается небольшой пока пузырь. Хотя в прошлом году сектор уже жестко корректировался, так что до сих пор застрахован от жестких просадок.

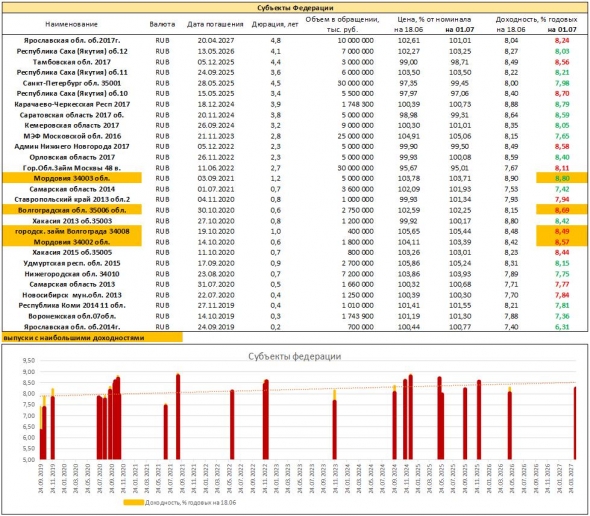

Облигации субъектов федерации

В отличие от ОФЗ, которые и за последние 2 недели показали заметное снижение доходностей, цены субфедов достаточно стабильны. Среди наиболее ликвидных выпусков можно выбрать короткие бумаги с доходностями выше 8,5%. Выше 9% уже нет. Сектор остается не распробованным, и зря. Доходности выше федеральных бумаг, выше бумаг крупнейших корпоративных заемщиков. Может немного хромать ликвидность. Но в целом, инструмент вряд ли иметь сходные альтернативы по соотношению доходности/риска. Мысль о том, что покупать регионы с низкими рейтингами и высокими доходностями, не более рискованно, чем регионы с высокими рейтингами и низкими доходностями – в силе.

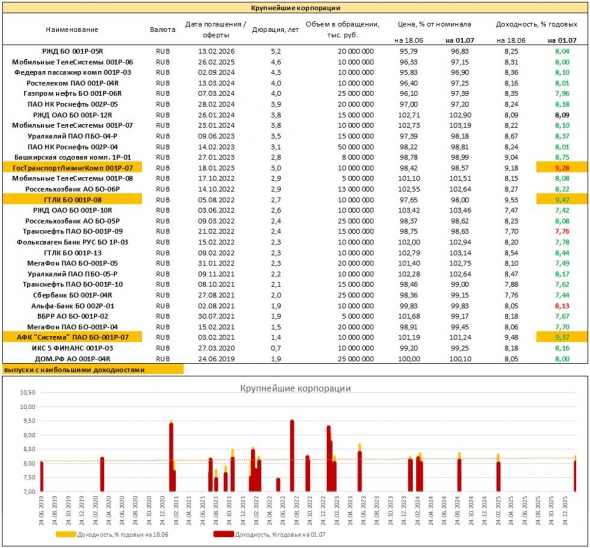

Облигации крупнейших корпораций

Впрочем, не так все однозначно с корпоратами. До недавнего времени наше голосование было строго за субъекты федерации. И вот – «Система» и ГТЛК дают более 9%. Выглядит это как исключение. Но оба случая интересны. «Система» — в силу своей пластичности и способности выжить и договориться в самых сложных обстоятельствах, ГТЛК – по причине госучастия. В остальном – лучше облигации регионов. Не говоря уже о топах списка (Сбербанк, Роснефть, Газпром нефть), где доходности могут конкурировать разве что с ОФЗ.

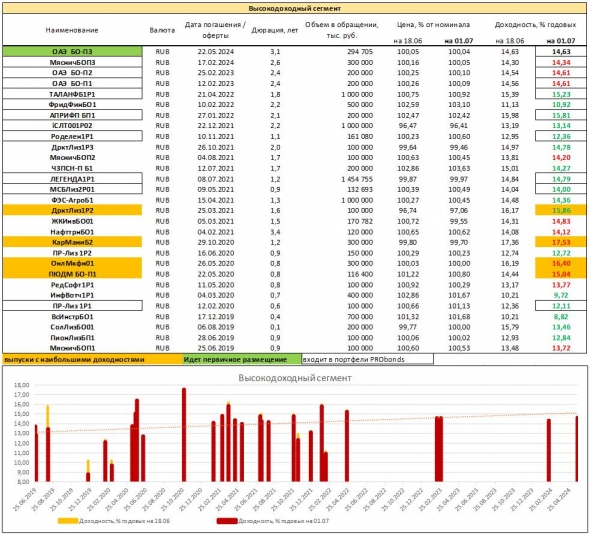

Высокодоходные облигации / средний бизнес / малые выпуски

Есть подвижки: доходности в секторе постепенно снижаются. Всего две бумаги из ликвидного списка предлагают доходность выше 16%. Обе компании – КарМани и Онлайн Микрофинанс – компании по выдаче микро-займов. Прочие имена, в среднем, в доходностях ниже 15%. Для высокодоходного сегмента свойственна большая разница между купоном и доходностью (скажем, у выпусков АгроЭлиты, она же ОАЭ, купон 13,75%, а доходности около 14,6%), как следствие сложного процента при высокой процентной базе и частых купонах. Так купоны ниже – от 12,5% до 15%. Бывает больше, но редко. Наши надежды – надежды на снижение и доходностей, и купонов. В секторе достаточно хороших по финансам и бизнесу компаний. Дороговизна высокодоходного облигационного сегмента, если она будет продолжаться, просто вернет их к полному финансированию через банки.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Какая доходность у ГТЛК — 10 при цене 97,60.?