Избранное трейдера Андрей Бежин (s_point)

Максим Орловский (28.09.2019) на конференции смартлаба

- 14 октября 2019, 17:23

- |

Видео целиком: https://play.boomstream.com/kYL9iEr8

Все видео конференции: http://confa.smart-lab.ru/

00:45 Ну что кризис уже кончился? Всё?

05:43 Про повышение ставки ФРС

07:32 Санкции. Последуют новые или санкции будут смягчаться?

10:28 Ждать ли обвал Китая?

12:30 Банковский кризис?

14:34 Сургутнефтегаз

19:53 Башнефть

20:52 Россети

22:27 Газпром

27:35 Что взять с горизонтом 10 лет?

30:50 ВТБ Сценарии

34:00 Портфель Максима Орловского

37:40 Элвис Марламов вопрос про индексные фонды

39:36 Environmental social and governance

40:42 Европейские банки

41:43 Россия рассчиталась по всем долгам. Почему нету бурного роста?

43:18 ТМК, потенциал?

44:38 Облигации CLO?

45:50 Альтернатива банковским депозитам (долларовые)?

- комментировать

- 6.4К | ★11

- Комментарии ( 31 )

Кризис. Как это было в 2008 (часть 3)

- 13 октября 2019, 11:02

- |

Всем привет!

Все еще продолжаем идти по стопам кризиса 2008. Наш путь «на дно» начался в этом топике (https://smart-lab.ru/blog/564505.php), продолжился в этом топике (https://smart-lab.ru/blog/565835.php), и вот теперь мы на третей части, а именно летом 2008 года.

Краткая суть для тех, кто не хочет листать прошлые топики: Много кто не был на рынке в 2007-2008 годах, в том числе и я. Поэтому решил организовать «симулятор» тех лет через новостной фон и график СП500. Выглядит это так:

Первая часть была о событиях сентября 2007 по февраль 2008

Вторая часть была о событиях весны 2008 года, и характеризовалась некоторым затишьем, пиком по РТС и вот теперь мы подошли к лету 2008, где доллар достигает у нас своего минимума и начинает свой взлет. Эти же события подводят нас к осени 2008 где и «началось» мясо уже именно на Российском рынке.

Кому интересна данная тема, не забывайте сохранять в избранное или в подписки на смарт-лабе или ютубе чтобы не потерять. События за ОСЕНЬ 2008 года выложу через неделю.

( Читать дальше )

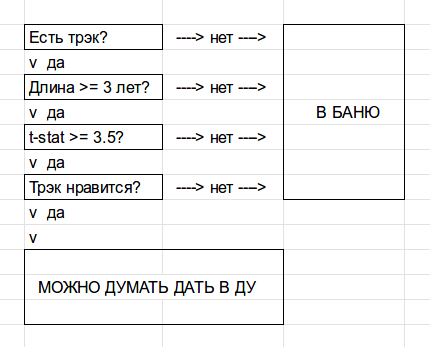

Обязательно к прочтению дающим в ДУ: алгоритм анализа трэк-рекорда

- 05 октября 2019, 03:12

- |

Довольно часто на СЛ появляются всякие сбежавшие от санитаров граждане, которые выкладывают свой потрясающий торговый перформанс за последние 2 недели (а иногда и за 3 или даже 6 месяцев!), с доходностью 100-1000-10000% годовых, и предлагают (так и быть) поуправлять вашими деньгами за небольшую долю будущих фантастических прибылей. Таких, конечно, люди с опытом торговли и анализа перформанса сразу отправят в баню.

Но что если, гипотетически, вам попался трейдер, который показал перформанс за очень много лет (допустим, с 1997 — года зупуска ММВБ), и перформанс этот неплохой и даже хороший? Очевидно, имеет смысл рассмотреть его предложение поуправлять вашими деньгами. То есть где-то все-таки есть граница по длине трэк-рекорда и перформансу, за пределами которой мы можем считать, что человек, показывающий нам такой трэк-рекорд, умеет торговать. Алгоритму анализа трэк-рекорда и определения таких границ и посвящен данный топик. Разумеется, приведенный алгоритм подходит для работы с обычными среднечастотными и низкочастотными управляющими, всякое ХФТ — это вообще отдельная песня, к данному топику отношения не имеющая.

( Читать дальше )

Раздаю, качайте. Очередная подборка. Опционы, скальпинг, дивиденды.

- 03 октября 2019, 14:17

- |

Вам понравились мои раздачи. На этот раз очередная подборка годноты. В этот раз все разделил под каждый материал своя ссылка, может что бы лишнее вам не качать.

Не обошел вниманием и форексников. Более 100 советников плюс тестеры стратегий, индикаторы. Было время уделял много им время.

Качайте, тестируйте, проверяйте.

( Читать дальше )

Стенограмма пресс-конференции Председателя ФРС Д.Пауэлла

- 18 сентября 2019, 22:59

- |

22:25 *Пауэлл завершил свое выступление на пресс-конференции

22:24 *Пауэлл: Низкие процентные ставки за рубежом — признак слабого мирового экономического роста, они оказывают давленние на ставки в США

22:23 *Пауэлл сказал, что не дает совета Министерству финансов касаемо управления долга

22:22 *Пауэлл: Денежно-кредитная политика не может влиять на рост экономики в долгосрочной перспективе

22:22 *Пауэлл: Налогово-бюджетная политика более сильна в плане поддержания долгосрочного экономического роста производительности

22:21 *Пауэлл ответил на вопрос о критике со стороны Трампа

22:20 *Пауэлл: ФРС делает хорошую работу во благо американцев

22:20 *Пауэлл: ФРС прекратит снижать ставки, когда сочтет, что сделано достаточно

22:11 *Пауэлл: ФРС не ожидает рецессии

22:07 *Пауэлл: Не ожидаю, что ФРС прибегнет к отрицательным процентным ставкам

22:06 *Пауэлл: Ситуация в экономике оправдывает умеренную корректировку ставок

22:03 *Пауэлл: Ситуация в потребительском секторе США хорошая

22:02 *Пауэлл: Сдвиг в сторону более мягкой позиции — одна из причин сохранения позитивных перспектив экономики

22:01 *Пауэлл: ФРС не думает, что требования к банковской ликвидности слишком высоки сейчас

22:00 *Пауэлл: ФРС скорее рассмотрит возможность повышения уровня резервов, чем понижения требований к банковской ликвидности

21:59 *Пауэлл: ФРС рассмотрит вопрос о проведении новых операций РЕПО в обозримом будущем в случае необходимости

20:55 *Пауэлл: Состояние экономики в целом соответствует ожиданиям

21:54 *Пауэлл: Сложно составить точный прогноз касаемо уровня ставок через год

21:53 *Пауэлл: Слабые капиталовложения и экспорт являются следствием торговой политики

21:52 *Пауэлл: Наблюдается реальная неопределенность в отношении влияния торговой политики

21:51 *Пауэлл: Возможно, нам потребуется возобновить увеличение баланса раньше, чем ожидалось

21:51 *Пауэлл: Точный уровень резервов в банковской системе не ясен

21:50 *Пауэлл: ФРС не будет медлить с тем, чтобы задействовать инструменты для противодействия давлению на денежном рынке в будущем

21:46 *Пауэлл: Сейчас время сложных решений

21:45 *Пауэлл: Ситуация в международной торговле довольно нестабильна

21:44 *Пауэлл: Мировой экономический рост продолжил ослабевать

21:44 *Пауэлл: В случае ухудшения ситуации в экономике будет уместной более длительная серия понижений ставок

21:43 *Пауэлл: ФРС обеспечит достаточный объем резервов, поэтому частых операций не потребуется

21:42 *Пауэлл ожидает, что ставка по федеральным фондам вернется в целевой диапазон

21:41 *Пауэлл: Комитет по операциям на открытом рынке ожидает только умеренных изменений в траектории ставок в следующие годы

21:40 *Пауэлл: Базовый прогноз по экономике остается позитивным

20:39 *Пауэлл: Вижу новые признаки слабости за рубежом, напряженность в международной торговле

21:39 *Пауэлл: Слабый рост мировой экономики и неопределенность в отношении торговой политики все еще представляют собой риски

21:38 *Пауэлл: Мы по-прежнему наблюдаем устойчивый рост экономической активности

21:37 *Пауэлл: Инфляционное давление «явно» остается сдержанным

21:36 *Пауэлл: Инфляция остается ниже целевого уровня

21:36 *Пауэлл: Перед многими людьми, которые не могли найти работу, открываются новые возможности

21:35 *Пауэлл: Рынок труда остается сильным

21:35 *Пауэлл: Расходы домохозяйств сильны

21:34 *Пауэлл ожидает, что экономика будет расти умеренными темпами

21:34 *Пауэлл: Капиталовложения и экспорт ослабли на фоне неопределенности в отношении торговой политики, замедления мирового экономического роста

21:33 *Пауэлл: ФРС понизила ставки для подстраховки на фоне сохраняющихся рисков

21:32 *Председатель ФРС Джером Пауэлл начинает пресс-конференцию по итогам заседания

Псалм #10: мой путь в трейдинге - «околорынок», управление счетами инвесторов, алготрейдинг

- 18 сентября 2019, 20:01

- |

Это рассказ о том как я прогрессировал в качестве трейдера. Анализ полученного опыта, результатов и моментов давших однозначный положительный эффект. Статья будет полезна как для трейдеров так и для инвесторов. Прошу поддержать пост ++++++++++++++++

За 7 лет увлекательного путешествия в мире электронных торгов я:

1) учился у 3-х гуру трейдинга;

2) прошел отбор в проп TopStepTrader;

3) управлял в общей сложности инвесторским капиталом $285 000 (из них публично $120 000);

4) более 5 лет торговал с публичного счета Volfix;

5) научил торговать 28 трейдеров;

6) за 5 лет торговли руками ни разу не слился, наторговав 324% на начальный капитал;

7) уже построил 2 эффективных торговых робота для своего алгоритмического фонда;

8) обрел свободу выбора места жительства и переехал в уютную квартирку с видом на море в Сочи… откуда засматриваюсь на страны загнивающего запада ;)

( Читать дальше )

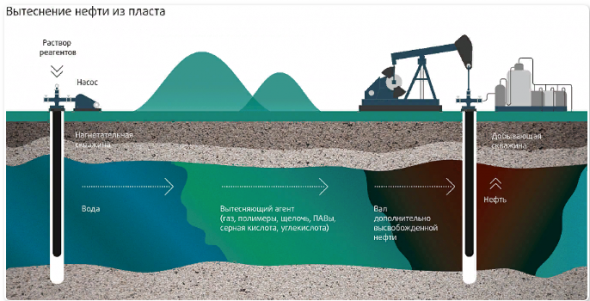

Что взорвали в Саудовской Аравии

- 18 сентября 2019, 19:19

- |

Что взорвали в Саудовской Аравии

Утром 14 сентября произошел пожар на территории национальной нефтяной компании Саудовской Аравии Saudi Aramco. Власти сообщили, что возгорание произошло в результате атаки беспилотных летательных аппаратов. Как отмечает Associated Press, ранее нефтяные объекты страны становились целями дронов шиитского движения «Ансар Аллах».

В результате добыча нефти в Саудовской Аравии упала более чем вдвое. Как же так?

Чтобы понять связь между уничтожением завода и нефтедобычей, обратите внимание, чем занимался взорванный завод. А он занимался отделением воды и песка от добываемой «нефти» — дело в том, что из скважин у саудитов вместо нефти уже идет каша из песка и воды. Это и есть та самая «скважинная жидкость» имени Ходора. Скважины по сути сдохли. Нефть кончилась.

Чтобы было понятно — вот вам картинка, как это работает:

( Читать дальше )

Идеи #02 Неофициальная статистика профессии "трейдер"

- 13 сентября 2019, 11:28

- |

- большинство людей теряют интерес к активной торговле спустя 5-7 мес после начала

- 20-50% активных игроков, кто использует плечи, обнуляют счет в первый год

- до 2008 года среднее время жизни клиента составляло 18 мес.

- в 2008-2009 составило 9 мес. Когда вола упала время жизни выросло до 13 мес.

- 80% теряют счет быстро и безвозвратно

- 10% медленно разоряются или имеют нейтральный баланс

- 10% стабильно в плюсе

- Чем меньше кредитное плечо, тем дольше живет клиент

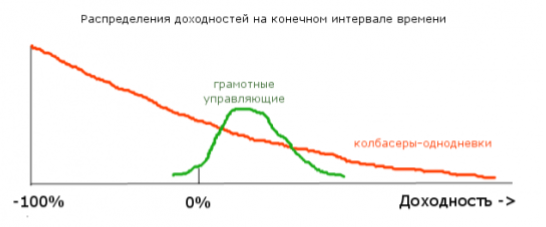

Картинку дал Александр Кургузкин, которая даже в источнике потерялась https://mehanizator.livejournal.com/521791.html

Но у меня ничего не потеряется)

p.s. Мы здесь говорим про трейдинг! А не про инвестиции.

Инвестиции — это совсем другая тема!

Как посчитать популярные мультипликаторы без знания МСФО за минуту. Очень полезные короткие видео для начинающих.

- 03 сентября 2019, 11:18

- |

Видео разбиты на серии стиле «а как посчитать…?» знание МСФО не требуется! К концу, вы научитесь строить и считать большинство мультов за минуту и не больше. Видосики короткие и без воды.

Рекомендуем самостоятельно собрать файл или просто скачать готовый пример из видео.

Темы:

1. Как посчитать, сколько годовых прибылей стоит компания.

2. Как посчитать чистый долг.

3. Как посчитать полную стоимость компании EV.

4. Что такое EBITDA и как это считать.

5. Как посчитать свободный денежный поток.

6. Как посчитать мультипликатор P/BV.

7. Как построить пузырьковую диаграмму.

Внимание! Данный метод не является методическим пособием или последней инстанцией. Сообщество не несет ответственности за все сказанное в данном видео и тем более за сделки, заключенные на его основе.

Данный метод является поверхностным и упрощенным для понимания начинающих инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал