Избранное трейдера Игорь Денисов

Усиление налоговой нагрузки на Татнефть уменьшит выплаты акционерам - Промсвязьбанк

- 30 ноября 2020, 12:25

- |

Совет директоров Татнефти на заседании в пятницу признал нецелесообразным перевод месторождений компании на новую систему налога на дополнительный доход (НДД) с 2021 года, говорится в сообщении компании. В пятницу совет рассмотрел прогноз финансово-хозяйственной деятельности группы Татнефть на 2021 год, в том числе прогнозные показатели бизнес-направления «разведка и добыча». Другие подробности не раскрываются. Татнефть думала над переводом 20 лицензионных участков на НДД и планировала принять решение до 1 декабря. В ноябре в компании заявляли, что нацелены на продолжение диалога с властями по вопросам настройки этого налогового режима.

Акции компании негативно отреагировали в пятницу на эту новость, а также на тот факт, что Татнефть не озвучила никаких решений относительно выплаты промежуточных дивидендов за 3 кв. Ранее компания изъявляла намерения объявить о выплатах и готовила рекомендации. Обе новости считаем негативными для компании: усиление налоговой нагрузки на Татнефть приведет к снижению чистой прибыли и уменьшит выплаты акционерам. Сегодня Татнефть отчитается за 3 кв. и 9 мес. 2020 г., финрезультат должен быть получше за счет восстановления конъюнктуры, но особых сюрпризов не ожидаем.Промсвязьбанк

- комментировать

- 325 | ★1

- Комментарии ( 0 )

ФСК ЕЭС сохраняет дивидендный потенциал - Финам

- 27 ноября 2020, 18:39

- |

Отчетные показатели прибыли за 9м2020 ожидаемо показали снижение: прибыль акционеров сократилась на 17% г/г до 58,5 млрд руб., а EBITDA – на 12% до 98 млрд руб. на фоне сокращения выручки от передачи электроэнергии на 1%, а также опережающего роста операционных расходов (+4,9% г/г).

На позитивной стороне отметим примерно 2х кратный рост выручки от техприсоединения до 4,6 млрд руб.

Капитальные затраты сократились на 15% г/г до 47 млрд руб. В этом году бизнес-план компании предполагает сокращение CAPEX примерно на 22%. Это ослабит давление на денежный поток, позволит снизить чистый долг и поддержать выплату дивидендов. Мы сохраняем прогноз символического повышения дивиденда за этот год до 0,0185 руб., что сейчас предполагает доходность порядка 9%.

( Читать дальше )

Сохранение дивидендных выплат на ближайшую трехлетку позитивно для акций Сбербанка - Промсвязьбанк

- 11 ноября 2020, 14:02

- |

Наблюдательный совет Сбербанка сохранил параметры текущей дивидендной политики, подразумевающей выплату дивидендов в размере 50% от чистой прибыли по МСФО при соблюдении требования достаточности капитала на уровне 12,5%. Набсовет также утвердил новую стратегию банка до 2023 года. Ее подробности будут раскрыты на «Дне инвестора» 30 ноября.

Сбербанк демонстрирует в 2020 г. устойчивость к спаду в экономике. По РПБУ чистая прибыль за 10 мес. 2020 г. составила 641,1 млрд руб. (-13% г/г), тогда как в целом прибыль российских компаний упала примерно на 40%. Сохранение дивидендных выплат в размере 50% от прибыли на ближайшую трехлетку позитивно для акций Сбербанка. Ждем деталей новой стратегии.Промсвязьбанк

Тариф «Транснефти» в 2021 г. будет индексирован на 3,596% - ФАС

- 11 ноября 2020, 12:05

- |

Правление Федеральной антимонопольной службы (ФАС) России на заседании утвердило индексацию тарифов на услуги «Транснефти» по транспортировке нефти по системе магистральных трубопроводов в 2021 г. на уровне 3,596%. Это следует их протокола заседания, опубликованного на сайте ведомства.

Тариф на транспортировку нефти индексирован на уровне 99,9% от прогнозируемого МЭР уровня инфляции.

Правительство РФ уже утвердило ежегодный рост тарифов «Транснефти» на 10 лет по принципу инфляция минус 0,1%. На 2020 год тарифы для монополии были индексированы на 3,42%.

Ранее регулятор опубликовал проект приказа, в котором предложил индексировать тариф «Транснефти» на транспортировку нефти по магистральным нефтепроводам на 2021 год на 3,59%. В частности, в документе предлагалось повысить сетевой тариф на прокачку нефти по ВСТО в Китай и через порт Козьмино с 2747,62 рубля до 2846,44 руб. за тонну (без НДС). Тариф для нефтепровода Заполярье — Пурпе тариф — с 445,66 руб. до 461,69 руб. за тонну (без НДС). Сетевой тариф для транспортировки нефти по магистральному нефтепроводу Куюмба — Тайшет увеличить с 708,47 руб. до 733,95 руб. за тонну (без НДС).

Чистая прибыль Юнипро за 9 мес -16,6%

- 27 октября 2020, 14:42

- |

По итогам 9 месяцев текущего года выручка Юнипро составила 58,3 млрд рублей, -4,9% г/г, за счет снижения продаж электроэнергии, вызванных сокращением объемов выработки, влиянием теплой зимы, пандемии коронавирусной инфекции и соглашением ОПЕК+.

При этом в III квартале текущего года выручка от продажи электроэнергии увеличилась на 5,1% по сравнению с аналогичным периодом 2019 года, что частично компенсировало негативное влияние указанных выше факторов. Рост выручки в III квартале 2020 года стал следствием большей загрузки парогазовых блоков по причине изменения графика ремонтов в летний период.

Прибыль до налогообложения снизилась в основном в результате сокращения выручки.

Чистая прибыль за девять месяцев 2020 года снизилась на 16,6% по сравнению с аналогичным периодом прошлого года и составила 11,3 млрд рублей.

сообщение

Россети и ФСК слияние. Что перспективней купить сейчас?

- 27 октября 2020, 14:31

- |

Миноритарии ФСК и МРСК предлагают слить их с «Россетями».

Сразу скажу, что слияние МРСК с Россетями я рассмотрю в другой статье, тут хочу остановиться на ФСК ЕЭС.

Все началось в начале 2020г. когда Россети сменило руководящий состав в своей дочерней компании ФСК ЕЭС на свою группу.

Этим летом я уже писал по поводу ФСК ЕЭС (ссылка), что покупаю компанию и говорил почему. Сейчас бумага отскочила от уровня 0.18150р. И думаю, что тест этого уровня будет еще.

( Читать дальше )

Плечо vs Репо с ЦК или SWAP

- 26 октября 2020, 16:38

- |

Я не фанат торговли с плечом. В то же время плечо – это прекрасная возможность усилить эффект. Поэтому, на мой взгляд, работать с плечом или без – это такой очень личный выбор каждого.

Много лет я работала в брокере только с клиентами-юридическими лицами, и не задумывалась о нюансах, связанных с физическими лицами. Например, клиент-импортер покупает валюту, фиксирует курс при помощи свопа. По сути, его плечо 1:10 в такой сделке. Или предприятия со свободной рублевой ликвидностью размещают ее через своп или репо на Московской бирже. Все те же инструменты (своп и репо) доступны и физическим лицам.

Позицию на покупку валюты (возьмем пример EUR) можно открыть с плечом 1:10, при этом стоимость кредитования (на 26.10.2020) составляет ок 4% годовых (это ставка своп EUR_TODTOM – можно проверить на сайте мосбиржи и НКЦ), комиссии утяжелят сделку примерно на 1,3 п.п., то есть общая стоимость около 5,3% годовых. На менее ликвидных валютах цена будет выше, а плечо ниже.

Так же работает репо для акций. Например, акции Газпрома сегодня репуются по 4,5% годовых. Плечо в стандартных условиях на них будет 1:2или3, для клиентов с повышенным риском выше – ок 1:6. Если позиция на продажу, то клиент получается обратной стороной сделки репо и уже зарабатывает этот процент, за вычетом комиссий. Кстати, так же сработает и со свопами на валюте (кто продает валюту, шортит, зарабатывает процент).

Коллеги, вы работаете с плечом или без? Что думаете про использование свопов или репо вместо кредитного плеча?

Состояние денежного рынка США и долларовой ликвидности

- 23 октября 2020, 13:43

- |

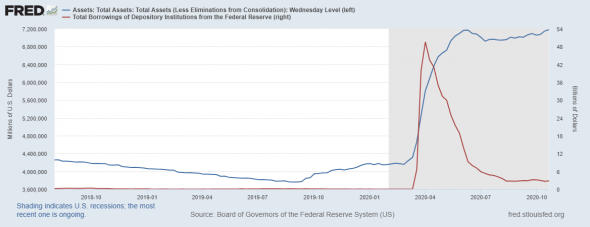

По традиции начнем с обзора баланса ФРС и прямого кредитования

Синяя линия – это баланс ФРС, который на последней неделе вырос на 26 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы прямого кредитования ФРС, здесь также плоская динамика, это хороший сигнал, т.к. указывает на избыточную ликвидность, и участники финансовой системы больше не нуждаются в горячей ликвидности.

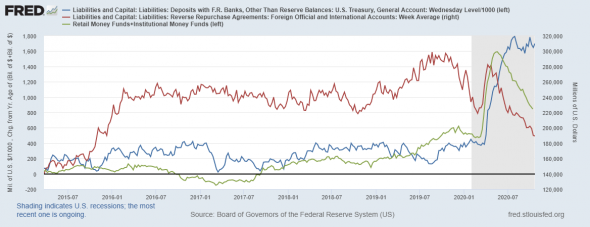

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

ММК. Обзор финансовых показателей за 3-й квартал 2020 года

- 23 октября 2020, 09:16

- |

ММК опубликовала финансовые результаты за 3-й квартал 2020 года.

В обзоре операционных показателей мы сделали прогноз финансовых результатов компании. Как и в Северстали, тут приятный сюрприз со стороны величины свободного денежного потока и дивидендов, и причины такие же.

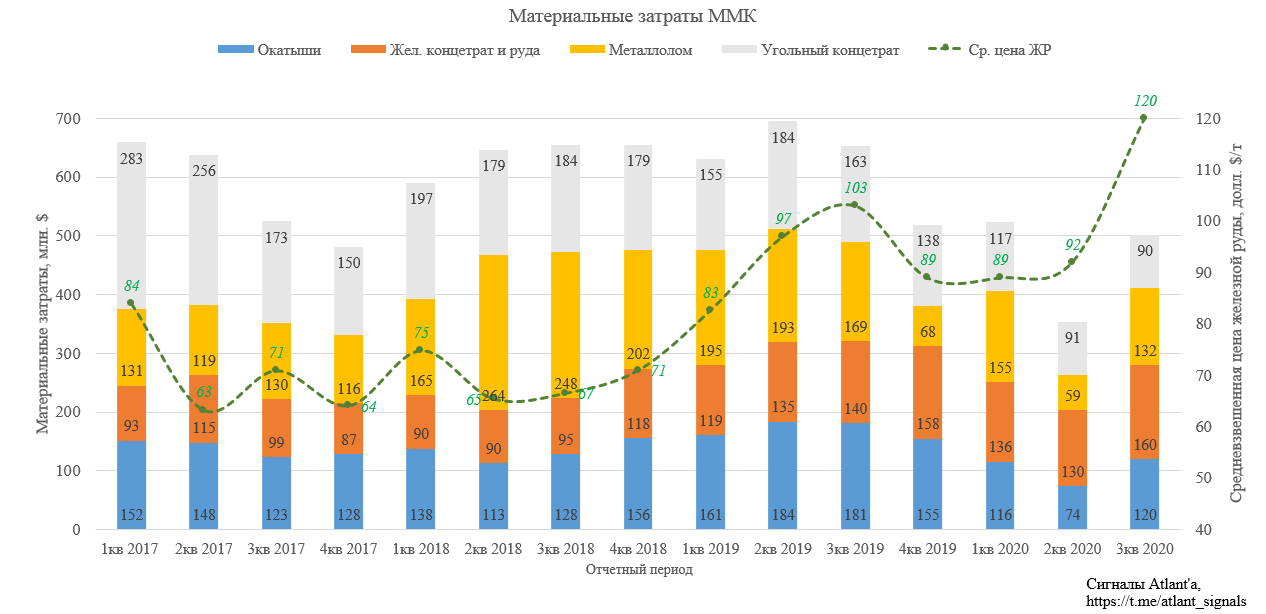

Для начала обратим внимание на изменение величины материальных затрат. Рост цен на железную руду начинает сказываться, но это пока компенсируется дешевизной угольного концентрата и металлолома.

Перейдем к финансовым показателям.

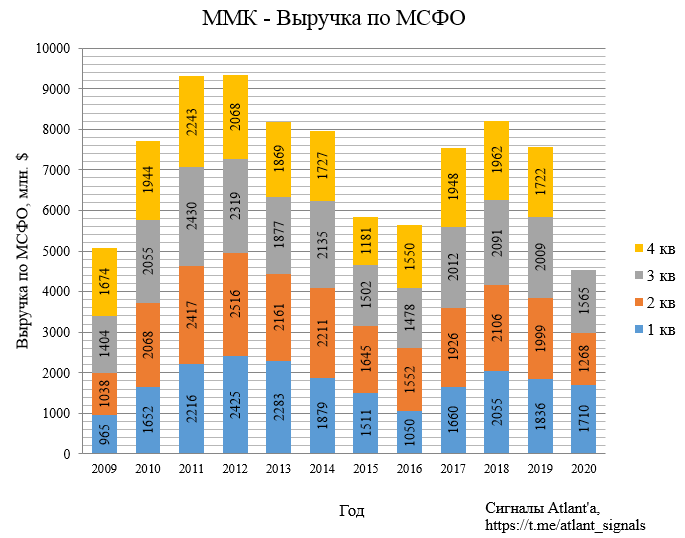

Выручка составила 1565 млн долларов (мой прогноз был 1592 млн) и выросла на 23,4% ко 2-му кварталу 2020 года, но снизилась на 22,1% к 3-му кварталу 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал