Избранное трейдера Алексей Севастьянов

Риски ETF и как их минимизировать.

- 28 сентября 2019, 10:27

- |

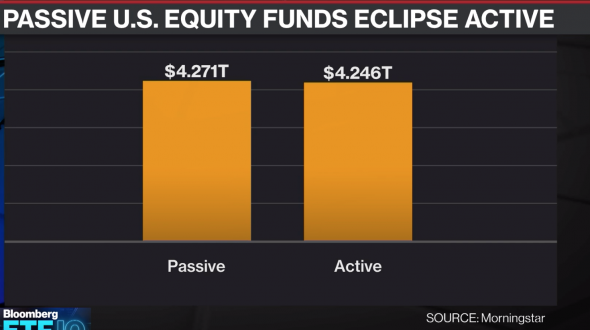

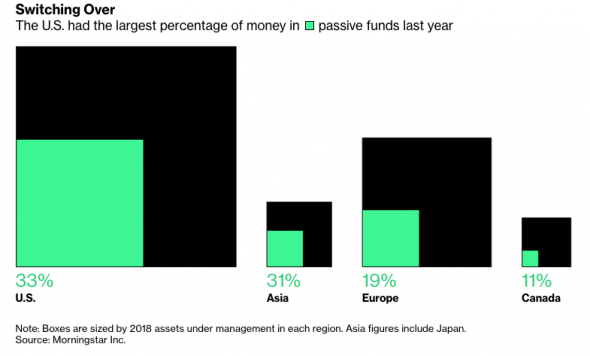

- Основной риск ETF — дефицит ликвидности

- Диверсификация и покупки без левериджа помогают снизить его

Наиболее сильны их позиции в США и Азии:

( Читать дальше )

- комментировать

- 3.6К | ★16

- Комментарии ( 9 )

Что дальше...

- 27 сентября 2019, 19:47

- |

Мой старый пост, почти 15-летней давности. Но так как ничего принципиально не поменялось (и я вижу людей терзают те же вопросы, что и раньше), то решил его здесь выложить.

Мне иногда пишут люди.

С вопросами, прося совета или рекомендации. И хотя они все находятся на разной ступени развития как трейдера, часто витает в их письмах невысказанный вопрос: что дальше?

Поскольку вопрос, что дальше появляется у всех, я позволю себе публично ответить на пришедшее недавно письмо, естественно не указывая имя автора письма. Возможно мои ответ будет ответом на вопрос «что дальше» не только конкретному человеку, но и многим другим, которые задавали этот вопрос если не мне то самим себе.

---------------------------------------

Привет, Алекс.

Я только начинаю на форекс… проиграл первый депо — 300 баксов.

Чтобы не отнимать у тебя время, сразу спрошу: в фирме CMS есть фрактал торговая система. Я посмотрел по истории — кажется О.К. Что скажешь? Ты человек опытный, а я уже и на демо и на реале работал по всем индикаторам и системам, кроме этой — весь успех до раза. Продержался три месяца и вылетел в одном тренде, который не увидел. Можно работать по фракталам?

( Читать дальше )

Элвис Марламов о первых деньгах, Сталингулаге, Газпроме и ставках ЦБ

- 27 сентября 2019, 18:30

- |

Элвис Марламов, известный трейдер и опытный биржевой практик, автор популярной стратегии Alёnka Capital дал интервью команде Тинькофф.

— Все сегодня обсуждают кейс Сталингулага. Несмотря на то, что он известен как блогер, свое состояние он заработал на трейдинге — о чем рассказывал в многочисленных интервью. И не просто заработал — это был основной его доход. Как ты считаешь, насколько это уникальный случай и сколько людей в России на такое способны?

— Зарабатывать на трейдинге очень сложно, к сожалению. Если я не ошибаюсь, то статистика такова, что всего 7% из всех трейдеров на такое способны — постоянно зарабатывать и преумножать капитал. Если мы абстрактно говорим про вложения в несколько миллионов рублей — чтобы с такой суммы генерировать несколько миллионов в год стабильно, нужно обладать выдающимися качествами.

Вообще фондовый рынок, мне кажется, нужен для другого. В долгосрочной перспективе он растет, в перспективе года он обыгрывает инфляцию, депозиты. Если люди просто будут знать какие-то базовые вещи. Например, когда случается какой-нибудь кризис, все начинают покупать телевизоры и доллары. А фондовый рынок лежит в руинах, и именно в этот момент надо покупать не телевизоры, а акции. Если правильно воспользоваться ситуацией, у каждого появляется возможность заработать сразу и много. Но такие масштабные истории происходят раз в несколько лет. А такая красивая картинка, когда человек просто сидит перед компьютером и много зарабатывает каждый день, — это возможно, конечно, но для этого нужны огромные усилия.

( Читать дальше )

Отрицательная стоимость недвижимости.

- 27 сентября 2019, 10:21

- |

Интересная статья из сети https://monstrt-amadey.livejournal.com/113377.html

Часть 1 Недвижимость, как товар.

Когда я была маленькой, мои родители скупали хрусталь и книги. Теперь у меня целый шкаф хрусталя и книг. Места занимают много, и выкинуть жалко. В девяностые все хотели купить машину. Теперь в каждой семье есть машина, а иногда две. Знакомые вообще избавились от машины в пользу каршеринга. Посчитали, что так дешевле. Сейчас все помешаны на покупке квартир. Надо — не надо, но раз другие покупают, то надо. Скоро и квартирами наедятся. Только в крупных городах квартиры будут востребованы. Так что если покупать квартиру как вложение денег, то только в крупных городах.

Есть в экономической науке такая специфическая категория товаров, которую зовут предметами роскоши (они же эксклюзивные, престижные блага, эластичные по доходу блага).

( Читать дальше )

Ухожу в подполье

- 27 сентября 2019, 07:17

- |

Просто надоели случайные прохожие, обвинения меня в попытках кому то чего то впарить, кого то на что то там развести, в мутных прогнозах и в остальных семи смертных грехах.

Я здесь никому ничего никогда не продавал, я не беру в ДУ, не ищу клиентов, я пишу торговый план и озвучиваю свои входы и выходы из сделок

Мне уже давно не интересно читать чьи то разоблачения, нытье о сливах, посты из серии «яжговорил» и псевдоэкономическую чепуху.

Поэтому я закрываю свой блог, чем делаю одолжение большинству и фейвор себе (спасибо Тимофею). Теперь вам не придется нервничать, случайно прочитав то, что я пишу в общем то для себя и людей, желающих чему то научиться и подзаработать.

Я против ЧС, я приветствую конструктивную критику, беззлобный троллинг и свежий взгляд на рынок, но мне не нравится, когда мой «подъезд» используют как общественный сортир и я ставлю на дверь домофон.

Кому надо — найдет вход.

Это мой последний здесь открытый блог

Все сов и удачи в торгах!

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

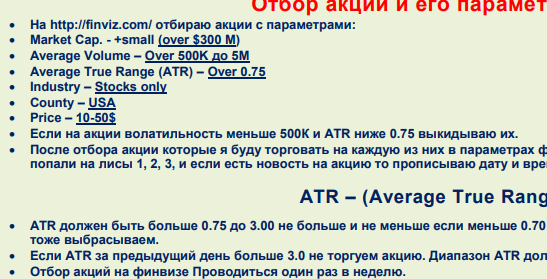

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

Объясните дилетанту: хеджирование.

- 25 сентября 2019, 00:50

- |

Почему я до сих пор не сделал публичный портфель российских акций?

- 25 сентября 2019, 00:20

- |

Пост из канала: t.me/intrinsic_value/

Многие у меня спрашивают, когда же я начну вести портфель именно из российских акций. Я понимаю, что я обещал, но с того момента всякое желание выполнять это обещание отпало. Постараюсь объяснить причины.

Посмотрите, пожалуйста, график, прикрепленный к посту. Как мы можем видеть, за последние 10 лет в США лучше всего себя показывали сектора IT и consumer discretionary (индустрия, специализирующаяся на товарах НЕ первой необходимости). Я уверен, схожую динамику мы увидим и на прочих рынках в мире. Теперь посмотрим на состав [нашего индекса](https://equity.today/indeks-mmvb.html). Как много публичных компаний из этих секторов у нас есть? Яндекс? Что еще?..

Дело в том, что IT и consumer discretionary – это индустрии опережающего развития. Компании в этих секторах быстро растут. Инвесторы обычно склонны ошибаться в оценках перспектив роста таких компаний, занижая их. То есть, возникает неэффективность, на которой можно заработать. А что у нас? Наши компании в основном попадают в сектора energy и materials, что на самом деле одно и то же – cyclicals. Дело в том, что цены на вообще все commodities на мировом рынке положительно коррелированы (нефть, уголь, металлы, фосфаты и даже алмазы). То есть, все акции «кротов» и бурильщиков двигаются в плюс-минус одном направлении. Но проблема даже не в невозможности диверсифицироваться по индустриям, а в сущности традиционных индустрий. Все эту сущность хорошо понимают. Инвесторы знают, как оценивать шахты, металлургические заводы и банки. Рост акций в этих индустриях происходит из-за 1) цен на commodities (непрогнозируются) 2) решений по дивидендам и buy back’ам (непрогнозируются), а не из-за бизнеса, который бы рос быстрее ожиданий.

( Читать дальше )

Система BWS: 24 сентября худший день 2019 года

- 24 сентября 2019, 20:47

- |

Система BWS: 24 сентября худший день 2019 года

Я торгую по системе BWS уже довольно давно и могу сказать, что сегодняшний день является худшим днем 2019 года. Очень высока вероятность, что рынок продолжит падение.

Ниже я хочу поделиться с вами тем, как я определяю для себя то, что вероятность снижения рынка превышает вероятность его роста. Прежде чем перейти к описанию своего алгоритма, хочу сделать одно очень важное замечание: разумеется, предсказать движение рынка со 100% вероятностью невозможно, но, тем не менее, бывают определенные моменты времени, когда движения рынка в одном из направлений более вероятно, чем в другом. Именно в такое время и нужно осуществлять сделки.

Хочу поделить с вами голой статистикой, а выводы пусть каждый сделает сам. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал