Избранное трейдера primat.kz

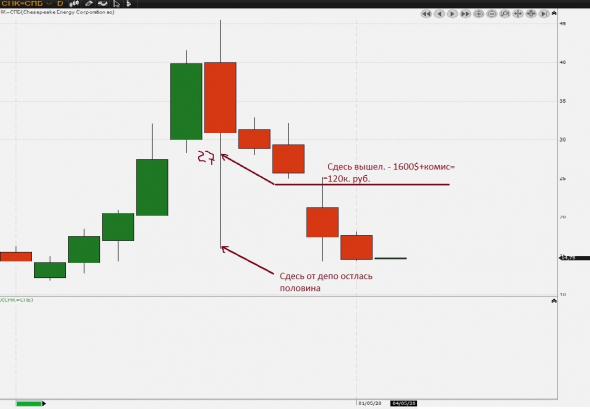

Как я слил 120 к. руб. за 1 день (challenge)

- 04 мая 2020, 14:11

- |

В тот день Chesapeake дико прыгал на хороших объемах. С 40$ пошел на 30$ от 35$ лесенкой усреднялся до 30 на все депо, в надежде на отскок. Когда в моменте пробило 30$ и ушло на 17$, баксов я окуел, за 5 мин — 50%. Свеча убийца отскочила, но ждать безубытка я не стал. Итого -1600$+комиссия = — 120 к. руб.

- комментировать

- ★1

- Комментарии ( 25 )

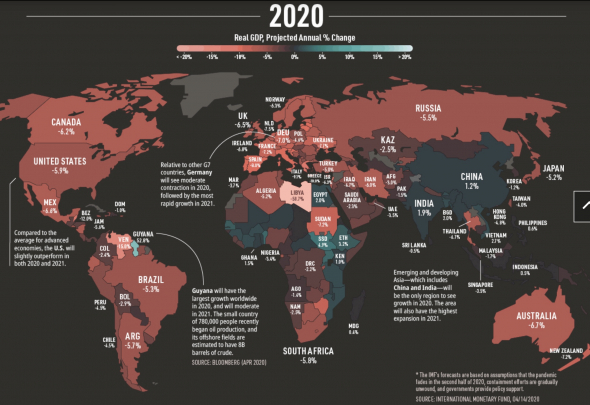

Падение мировых экономик в 2020

- 04 мая 2020, 11:50

- |

ВВП крупнейших экономик мира в 2020 году ждёт существенное снижение.

исключением является Китай и Индия, которые покажут хоть и минимальный, но рост.

глобально на расстановку сил это не повлияет, тк МВФ ждёт V образного восстановления в 2021, но Индия может стать намного раньше предыдущего прогноза 3й крупнейшей экономикой мира. думаю это может произойти в течении 10-12 лет.

с другой стороны экономический рост и быстрое решение вопроса с пандемией может очень многих нервировать И риски претензий к Китаю могут сильно вырасти

Результаты Уоррена Баффета в 1 квартале

- 04 мая 2020, 11:30

- |

Berkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)

( Читать дальше )

Мартышка и битки

- 04 мая 2020, 00:03

- |

Фундаментально(в теории) биткоин — это идеальный актив в условиях коронакризиса. Посудите сами:

1) Никто не сможет влиять на его эмиссию ни сейчас, ни потом: даже если весь мир зальют долларами, евро и юанями, битки продолжат строго следовать запланированному много лет назад плану выпуска.

2) Биткоин не зависит от любых других действий каких-либо ЦБ или регуляторов: как бы ни хотелось, никто не сможет его, скажем, национализировать или обложить налогом, если только попытаться запретить.

3) Биткоин наднационален: в отдельных странах может случиться дефолт или зомби-апокалипсис, биткоин это мало заденет.

4) Биткоин трансграничен: если зомби-апокалипсис настанет в вашей стране, то вы сможете перевезти любое количество биткоинов сквозь любые границы в любое другое место, куда сможет добраться интернет и ваше бренное тело.

5) Биткоин в условиях изоляции работает точно также как и раньше: вам же не нужно посещать офисы банков для полноценной работы с ним.

6) Биткоин остаётся ликвидным несмотря ни на что: фьючерсы на золото зависят как минимум от биржи, вашего брокера, обслуживающих его и вас банков, а также соответствующих стран — случись какой-то сбой в любом элементе этой цепочки(что вполне реально в условиях масштабного кризиса), и ваше виртуальное «золото» превратится в ничего не стоящее право требования к очередному банкроту.

7) В конце-концов, биткоин имеет огромный нереализованный потенциал для роста.

( Читать дальше )

Актуальное Interactive Brokers

- 01 мая 2020, 21:20

- |

В этой статье:

ОСНОВЫ — ПРО Interactive Brokers

Interactive Brokers:

стоимость и комиссии, преимущества и виды брокерских счетов,

Что вообще за Interactive Brokers и зачем?

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее...

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

Итого:

— Долгосрочному инвестору с портфелем до 2 000$ идти на IB сумасшествие (содержание будет обходиться в >10% ежегодно).

— Долгосрочному инвестору (купил и забыл) с портфелем около 10 000$ нужно подумать (просто содержание счета будет забирать 120$ в год, что 1.2% комиссии). Прибавьте к этому плату за перевод денег (в зависимости от банка) и возможно биржа СПБ полюбится вам больше. С другой стороны за доступ к акциям, которые вы иначе не купите не так уж и критично.

— Активному же спекулянту вероятно понадобятся платные подписки (на те же цены: Запросы по акциям США стоят USD 0.01 за каждый, а по остальным инструментам – USD 0.03.)

Ссылки на подробные расценки:

Комиссии от сделок (https://www.interactivebrokers.co.uk/ru/index.php?f=5..)

( Читать дальше )

Каждое первое число каждого месяца я делаю это...

- 01 мая 2020, 19:34

- |

Несмотря на то, что я делаю это каждый месяц и каждый месяц трачу много времени, я осознал, что у меня нет ясных целей. То есть если меня разбудить среди ночи, я не соображу, в чем конкретно мои главные цели. После того как я это осознал, я попытаюсь с этим что-то поделать.

Мои итоги апреля: "борьба с нулем"

- 01 мая 2020, 17:36

- |

Начнем с традиционной таблицы

В начале апреля мои системы, казалось бы, полностью подготовились к тому, чтобы много не сливать (как впрочем, и не зарабатывать много): в SBER, GAZP, RI и даже Si включился «фильтр пилы». Но тут «пришла беда откуда не ждали»: SBER перенес дивидендную отсечку на дату после июньской экспирации. И в результате этого «решения» убыток 2-3 апреля по «синтетической облигации» в SBER составил -1.1% к счету (~-2.3% к лимитам Спот+синтетика на конец марта), при том, что общий убыток по счету за эти дни составил -1.2%. Не менее неприятная ситуация сложилась и на стратегии Стань квалифицированным инвестором! : из -1.91% убытка за эти два дня -1.85% дала эта злосчастная «облигация». Этот убыток составил больше половины убытка Спот+«синтетика» в апреле.

( Читать дальше )

Что причиняет мне боль на бирже?

- 01 мая 2020, 15:08

- |

1 Собрать стоп-лосс __================🥵

2 Потерять бумажную прибыль===========🥵

3 Собрать серию стоп-лоссов__=========🥵🥵

4 Упустить движение которого ждал ====🥵🥵🥵

5 Держать убыточную позицию ====🥵🥵🥵🥵🥵

Совершенно очевидно, что все эти проблемы возникают сугубо по одной причине: отсутствие 100% формализованных правил входа и выхода в сделку. Об этом я писал в своей книге Механизм трейдинга (все психологические проблемы возникают тогда, когда ваша система неформализована и вы начинаете думать в момент исполнения торговли, хотя думать надо тогда, когда, условно говоря, рынок закрыт, а когда открыт, только исполнять).

Ну а поскольку я нахожусь в зоопарке своих страстей, приходится делать самоанализ.

Так вот, смотрите.

№5 Держать убыточную позицию = это самая страшная боль. Я это понял ещё в 2004 году, когда держал падающий Юкос. С тех пор, я стал всегда ставить стоп-лоссы. Эта страшная боль навсегда отучила меня держать убыточные позиции.

№4 Упустить движение которого ждал = это боль аналитика. Ты что-то наанализировал, пришёл к выводу, что рынок должен падать. Например, я предвидел падение Новатэка именно по расчетам. Ждал наступление рецессии. Но аналитик никогда не угадает тайминг! Так что если ты будешь ставить на свой ум и свой прогноз, тебя 10 раз поимеют сначала и только потом рынок пойдет в твою сторону.

№3 Собрать серию стоп-лоссов = логично, что собрать 10 стоп-лоссов уже так же больно почти, как держать убыточную позицию. Но в моём мозгу это не так. Реально, если посмотреть на мой журнал сделок, у меня бывало и по 23 убыточных сделки в ряд!!!!

❗️❗️❗️❗️Но есть нюанс. Очевидно, что боль №2 многократно усиливает боль №3. То есть если бы не огромное количество собранных стопов, вероятно, упущенное движение воспринималось бы не так больно.

№2 Я не ссу потерять бумажную прибыль = из-за этого я очень много денег теряю. Это связано с №4. Потому что если поехало в мою сторону, я жду, что реализуется мой сценарий, поэтому оставаться в позе до последнего мне важнее, чем заработать. Это кстати метакогнитивное искажение.

№1 Собрать стоп-лосс = Ну как вы уже поняли, что собрать стоп для меня — это раз плюнуть. Для многих трейдунов это очень сложно, а для меня легко. Почему мне легко потерять стоп? Потому что стоп-лоссы короткие, потери по ним не такие уж ощутимые относительно размера депо.

Выводы из этих причин боли сделаю следующим постом.

А вы какую боль испытываете в трейдинге?

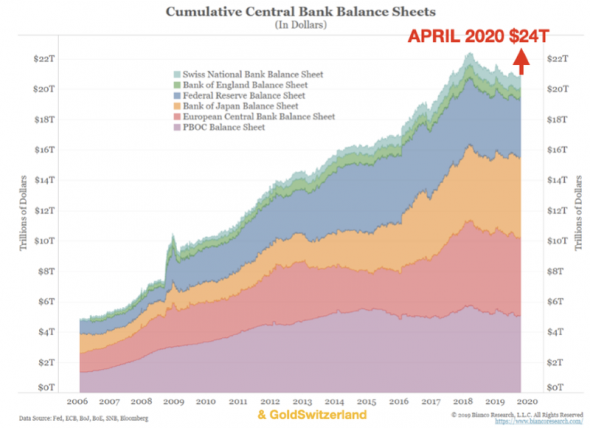

Судьба мира в руках 6-ти банков. Конец ДОЛЛАРА!!! Золото на $18тыщ.

- 30 апреля 2020, 18:08

- |

Центральные банки полностью развратили и разрушили финансовую систему, печатая деньги и предоставляя кредиты, которых не существует. Все знают, что создание денег из воздуха делает их совершенно бесполезными.

Как только деньги попадают к людям, они быстро обесцениваются.

Как сказал Майер Амшель Ротшильд более 200 лет назад:

«Позвольте мне выпускать и контролировать деньги нации, и мне все равно, кто издает ее законы.»

6 крупнейших банков, их балансы выросли на $3 трлн. с $21 трлн. в конце февраля 2020 года до $24 трлн. на сегодняшний день.

Все началось еще в конце июля 2019 года, когда ЕЦБ предупредил мир, что что-то серьезно не так, сказав: «Мы сделаем все, что потребуется». Через несколько недель ФРС начала ежедневные РЕПО на 100 миллиардов долларов. Это было время, когда начались серьезные проблемы в финансовой системе.

( Читать дальше )

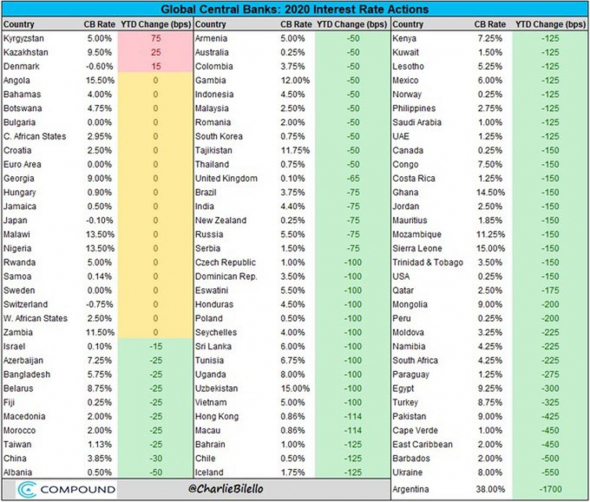

Спасет ли глобальную экономику мировой монетаризм?

- 30 апреля 2020, 07:34

- |

Монетарный мир единодушен: снижение ставок имеет массовый характер. С одной стороны, это опережающая реакция в борьбе с пандемическим кризисом. С другой – отражение низкой инфляции на всей планете.

Иллюстрация: значения и изменения ключевых ставок мировых центральных банков. Источник: t.me/bcs_express/5919

И откуда бы ей пока что взяться: деньги высвобождаются из резервных фондов по всему миру, но идут на затыкание откровенных финансовых дыр. На поддержание балансов банков, бюджетов, пенсионных систем, как дополнение – фондовых котировок.

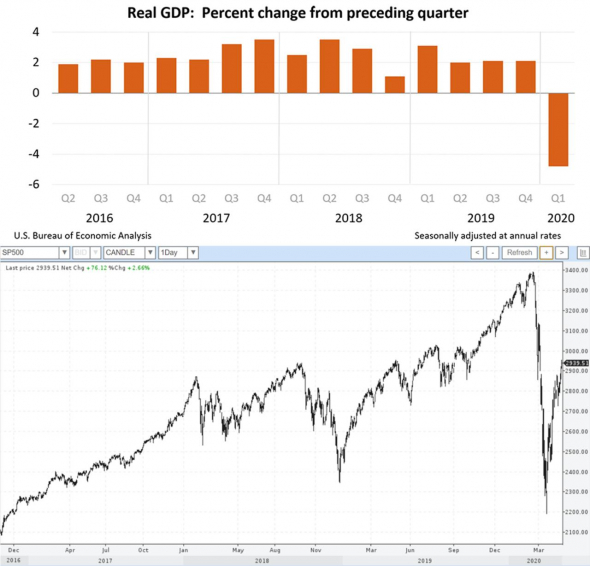

Неплохое отображение монетарных действий – в сопоставлении уровней американского рынка акций и динамики американского ВВП. Падение ВВП на 4,8% в 1 квартале 2020 (к 1 кварталу 2019 года) и ожидание еще большего падения во втором квартале, казалось бы, должно вызвать обвал фондового рынка. Но при массированной денежной поддержке обвалов не бывает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал