Избранное трейдера mvc

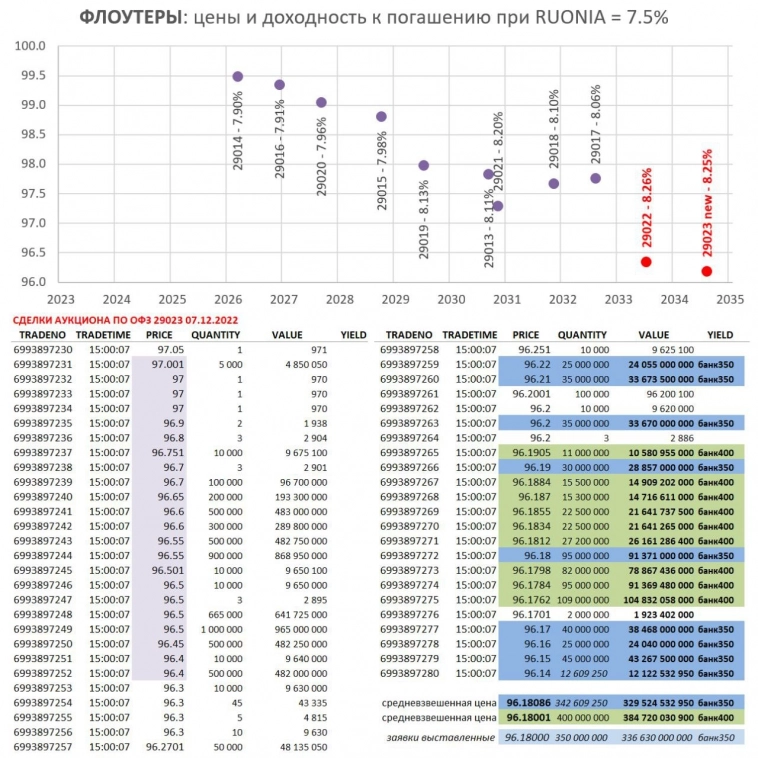

QE по-русски, или как найти заявки от двух банков на 350 и 400 млрд. по согласованной цене.

- 08 декабря 2022, 14:18

- |

▶️ На днях Банк России предоставил банкам в РЕПО на месяц 1 трлн руб. А сегодня два крупных банка выставили несколько заявок якобы по разным ценам и купили почти весь объем 750 млрд по номиналу при цене 96.18%, что

на 1.5% дешевле вторичного рынка аналогичного флоутера 29017 и на 3+% дешевле более коротких 5-летних флоутеров, торгующих ближе к номиналу 99.5%. Все аналогичные флоутеры имеют одинаковые условия — купон 4 раза в год по ставке RUONIA (она следует за ключевой ставкой), различается только срок до погашения.

( Читать дальше )

- комментировать

- 3.8К | ★3

- Комментарии ( 4 )

Последовательная методика точки входа (с примером)

- 07 декабря 2022, 19:13

- |

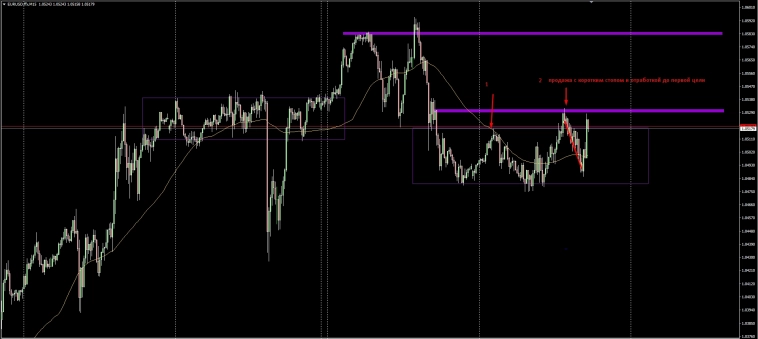

Дневной график показывает общее настроение движения, от него отталкиваемся и делаем вектор на внутредневную торговлю. Мы видим что с 27 июня было сильный рост, а с 11 октября пошло падение, со сломом середины общего движения, это очень важно учитывать середину движения. Я сколько наблюдаю за анализами других трейдеров, никто этого не учитывают, все привыкли искать уровни или границы накопления, но на самом деле середина любого движения- это очень важный момент, от него строится дальнейшее ценообразование.

Так же для сразу ставим галочку (шорты в приоритете) работаем в лонг только до ключевых уровней и границ накоплений.

Далее переходим на более мелкий тф h1

( Читать дальше )

Сбер. Про защиту покупки.

- 07 декабря 2022, 12:21

- |

С этого момента, он не покупатель, он продавец. Ему невыгодно снижение цены, как покупателю. Соответственно, он начинает защищать цену от продавливания вниз. Цена при отсутствии этого защитника вниз и идёт.

Он и не инвестор, держать не будет, тем более при таком состоянии экономики. В том числе и мировой экономике. Деньги у защитника, скорее всего кредитные (даже если это банк). Их надо отдавать. Кроме того, мотая акции вверх и вниз можно заработать много больше чем просто ожидая дивиденды. Да и дивиденды при этом тоже можно получить

Цель у продавца, продать дороже. На тонком рынке цену вынести выше можно. Как продаст, поддерживать цену перестанет

Всё это важно понимать попутчикам этого защитника. В какой то момент, он испарится или станет шортить. Это уже после февраля было 3 раза в этом году. В апреле, июне и сентябре.

Как инвестировать в золото. Часть 2. Контракты на бирже, фьючерсы, ОМС

- 07 декабря 2022, 11:30

- |

В прошлом посте начал рассказ о различных способах инвестировать в золото.

Сегодня продолжим и остановимся на биржевых инструментах инвестирования в презренный металл.

2. Контракты на золото на Московской бирже

На Московской бирже в секции валютного рынка можно покупать контракты на золото (GLDRUB_TOM).

По сути, это аналог обезличенного металлического счета в банках (см. ниже), но гораздо более выгодный из-за низких биржевых комиссий и спредов. Контракты обеспечены физическим золотом, которое хранится в Национальном Клиринговом Центре. Но получить физический металл с такого счета нельзя.

Список брокеров предоставляющих своим клиентам услуги по совершению операций на рынке драгоценных металлов Мосбиржи.

( Читать дальше )

Так чо даже не предъявите Мартынову Т. предательство интересов народа?

- 07 декабря 2022, 11:01

- |

Ну и чего Мартынов не посчитал это нужным высказать?

Российский рынок сильно обмельчал. После начала СВО ощутимо снизилась концентрация активов богатых и сверхбогатых на рынке

- 07 декабря 2022, 10:27

- |

Под активами понимается вложения в акции, облигации, паи, денежные инструменты и кэш на брокерских счетах

Эта тенденция относится к богатым клиентам с активами на рынке в диапазоне от 100 до 500 млн руб, доля которых снизилась с 19.1% до 15.2%.

Также потеряли долю рынка обеспеченные клиенты с активами от 10 млн до 100 млн руб – снижение с 32.1% до 31.2%.

Группа от 10 млн и выше снизила долю с 68.4% до 60.3%.

Зато сильно выросла доля клиентов от 1 до 6 млн, концентрация которых увеличилась с 16.5% до 19.6% и заметно увеличилась доля с мелкими счетами от 100 тыс до 1 млн (с 8% до 11.9%).

( Читать дальше )

Московская биржа про комиссии

- 07 декабря 2022, 08:11

- |

1. Что Мосбиржа не заинтересована в работе алготрейдеров, которые генерируют существенный комиссионный доход (сейчас залез в приложение брокера, там только по одному счету в этом году с меня удержали 280 000 руб. комиссии)

2. Представители биржи некомпетентны в принципах работы алготрейдеров, генерящих комиссию. Так Мария утверждает, что алготрейдеру достаточно использовать пассивную заявку. Она либо исполнится, либо нет. Но Мария не вкурсе, что трендовая торговля так не работает. Прибыльные сделки не исполнятся, в тренд нужно прыгать по рынку. На что Владимир еще и издевательски сострил, что если не исполнится, то алготрейдеры сэкономят на комиссии.

3. Для себя сделал вывод, что буду уходить на более медленные алгоритмы на дневках и другие биржи.

Ну а Мосбирже желаю просесть по прибыли в следующем году, признать свои ошибки.

А пока акции Мосбиржи выкидываю из портфеля в ожидании не лучших финансовых результатов (не является инвестиционной рекомендацией)

Простая сделка, быстрая прибыль, низкие риски

- 06 декабря 2022, 19:28

- |

Рынок еще раз показал, что не нужно торопиться, нужно ждать своего момента и только тогда заходить. Хоть и по евре у нас глобальные лонги, но все же мы подошли к сильному уровню по дневке. Я ждал реакцию на него, и конечно многие бы хотели продать как можно раньше, но это будет глупо, поэтому всегда ждем реакцию на шортовые движения, первая реакция была (цифра 1 ). Далее я ждал еще одного теста этой середины (цифра2) и по более мелкому т\ф зашел в шорт, с отработкой до нижней границы накопления. На пробой я никогда не торгую без сильных аргументов, поэтому только до нижней границы.

Подписывайтесь на мой телеграмм, выкладываю сделки и анализ, а так же помогаю скорректировать ваши ошибки в торговле

t.me/RoominHell1

Математика ОФЗ

- 06 декабря 2022, 17:52

- |

Задача 1. Необходимо на короткий срок(1-2 месяца) купить ОФЗ и получить максимальную выгоду

Возьмем для простоты(т.к. в скоро гашение, будем считать что мы сможем его купить и продать по номиналу) ОФЗ 26211:

Покупка:

Номинал = 1000 рублей

НКД = 25,5

Комиссия брокера = 0,66

Итого расход на 1 ед.: 1026,16

Гашение:

Номинал = 1000 рублей

Купон = 34,9

Комиссия брокера = -0,66

Итого расход на 1 ед.: 1034,24

Доход чистыми: 1034,24 — 1026,16 = 8,08

Но тут выясняется что мы еще должны платить НДФЛ с купона: 34,9*0,13 = 4,537

И остается у нас: 8,08 — 4,537 = 3,543

Т.е. половину дохода забирает налог.

А что если продать ОФЗ за несколько дней до гашения.

Для примера я посмотрел несколько ОФЗ: перед гашением они вполне торговались по цене номинала.

Допустим продать 22.01.2023:

Продажа:

Номинал = 1000 рублей

НКД = 34,32

Комиссия брокера = -0,66

Итого расход на 1 ед.: 1033,66

( Читать дальше )

⚡️LIVE Мосбиржа сегодня в 17:00 на #smartlabonline

- 06 декабря 2022, 16:40

- |

Ссылка для подключения: https://youtu.be/gth7tzLDDnQ .

Присоединяйтесь и задавайте вопросы

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал