Избранное трейдера mvc

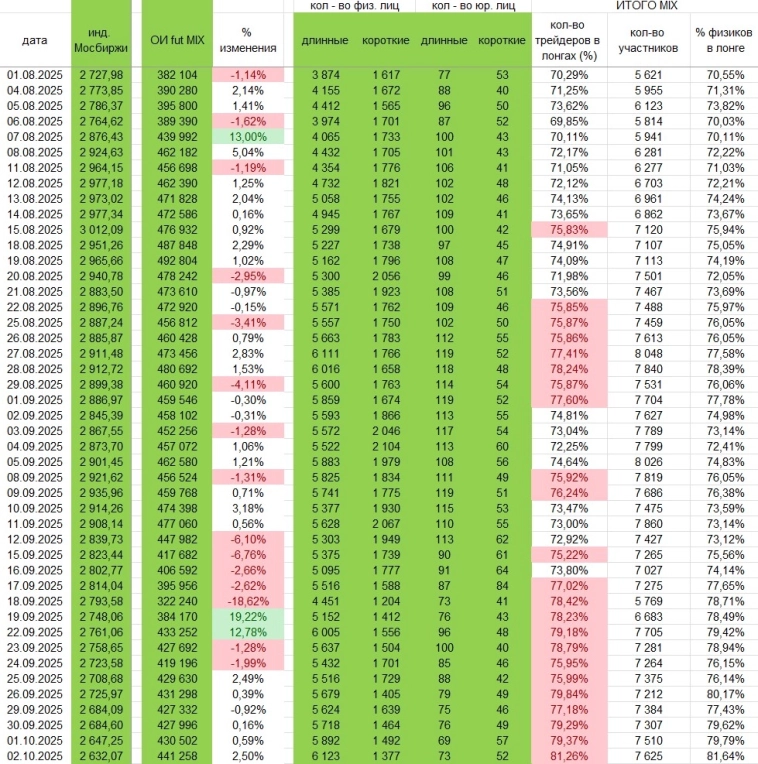

Индекс Мосбиржи: 81+% оптимистов (значит, крупные ставки на шорт)

- 03 октября 2025, 10:00

- |

Резко увеличилось количество оптимистов.

81,26% участников рынка в лонгах MIX

Т.е. крупные участники рынка — в шортах.

В большинстве случаев,

когда оптимистов более 75%, роста не происходит.

Индекс Мосбиржи в таблице — по окончанию дневной сессии

Посмотрим, как сейчас.

Пятница — особый день:

иногда, в пятницу идёт движение, противоположное тренду недели.

Понимаю, многие из вас подумали по то, что много хеджирующих, а не направленных позиций.

Да, Вы правы.

- комментировать

- 3.2К | ★2

- Комментарии ( 12 )

✅ Что делать российскому инвестору на падении рынка

- 02 октября 2025, 20:23

- |

Добрый день, друзья!

Чем больше я изучаю российский фондовый рынок, тем больше убеждаюсь в его коварстве.

Здесь ожидания инвесторов часто реализуются с точностью до наоборот:

● Стремитесь повысить доходность Ваших активов? Получайте рост доходности облигаций вследствие падения их тела (https://smart-lab.ru/blog/1000567.php)

● Желаете роста капитализации российского рынка акций? Тогда встречайте кучу IPO, которые отвлекают на себя капиталы на падающем рынке (https://smart-lab.ru/blog/1016703.php)

● Хотите повысить покупательную способность своих сбережений? Центробанк специально для Вас повысил ключевую ставку (https://smart-lab.ru/blog/1021831.php)

И никакая финансовая наука не поможет Вам спрогнозировать поведение индекса МосБиржи (https://smart-lab.ru/blog/1201859.php).

Осень 2025 года вновь показала, что российским инвесторам ждать чего-то хорошего, доброго и светлого от отечественного фондового рынка не следует.

Поверив риторике руководства ЦБ РФ о том, что для снижения ключевой ставки требуется сбалансированность федерального бюджета, инвесторы возжелали эту сбалансированность всеми фибрами своей души.

( Читать дальше )

Тренд вниз Смотрите сами Не доверяйте брокерам-аналитикам Время вкладов и коротких облигаций

- 02 октября 2025, 14:20

- |

https://rutube.ru/shorts/ade805b38925fd9ea53797b2c1e0a914/

https://vk.com/clip-229320515_456239097

Этот же ролик

https://youtube.com/shorts/ro3Nou5b1hI

Друзья,

Главное – понять, сильный рынок или слабый.

Сейчас коррекция в акциях RU

Выгодны фонды денежного рынка и самые короткие облигации

Главное – думать своей головой, а не верить аналитикам,

У которых – всегда позитив, чтобы впарить Вам то, что выгодно брокеру.

Думаю, что впереди – повышение НДС, отмена льгот IT компаний

Будут проблемы у малого бизнеса.

Будут проблемы и у банков (банки всегда как лицо состояния экономики)

Поэтому, думаю, высокая вероятность продолжения сползания вниз по индексу Мосбиржи.

Думаю, что пока нет понимания перспектив окончания СВО,

российский рынок акций – это рынок спекулянтов, а не инвесторов,

думаю, с высокой вероятностью мы ещё увидим в этом году уровни 2500 по индексу Мосбиржи.

Рубль продолжает укрепление – это опять негатив для рынка, т.к.

( Читать дальше )

Индекс Мосбиржи на минимуме года, в ОФЗ самая большая коррекция с декабря, валюта отдала весь рост сентября… что происходит? 👇

- 02 октября 2025, 12:24

- |

На заседании в июле ЦБ обновил прогноз по тракетории снижения ставки, который предполагал 16.3-18% до конца года и 12-13% в 2026 году.

К концу августа рынок полностью заложил в своё ожидание снижение ставки по нижней границе и ждал среднюю ставку за следующий год на уровне 13.3%. Это был хороший момент, чтобы забрать прибыль в длинных облигациях.

На заседании 12 сентября ЦБ решил немного охладить ожидания рынка и снизил ставку до 17% вместо ожидаемых 16%. В результате за несколько дней ожидания рынка по средней ставке за следующий год съехали на уровень 14% - туда, где они были прямо перед заседанием ЦБ 25 июля.

Однако затем на рынке началась паника из-за повышения НДС и нового бюджета. Также масла в огонь подлила геополитика, где мы видим регулярные попытки сотрясти воцарившуюся после встречи на Аляске стабильность с отсутствием перспектив мира, но и без эскалации.

В результате сейчас ожидания по средней ставке ЦБ на следующий год съехали уже до 14.63% — это верхняя граница прогноза ЦБ от июля 2025 года. Уровень ставок стал выше, чем до заседания ЦБ 25 июля, на котором ЦБ снизил ставку с 20 до 18%!

( Читать дальше )

Вместо стенаний и выкручивания рук

- 02 октября 2025, 11:52

- |

Напишу золотые слова, кратко и понятно. Рекомендую букмаркнуть, если дойдете поймете верность, пока можете не соглашаться, ваше право.

Скажу так: что бы я себе порекомендовал в кризис 2008 года с сегодняшнего опыта. Тогда у меня капитал был, опыта не было, как результат — ничего особенно не получил, хотя мог и ооооочень много.

1. Биржа — «дурдом», нечего тут особо анализировать и фантазировать, удали все мысли о теханализе, плечах, стопах. В стакан смотри только когда делаешь сделку, графики месячные, особо не торчи у монитора.

2. Ранжируй компании по блокам, отражающим надежность и входи во все акции, но с учетом того, в какую группу ты их отнес. Чем надежнее, тем больше лимит вложений. Входи плавно, с очень низких уровней. Плавно увеличивай позицию, для окончания продажи ориентируйся на исторические максимумы, если веришь в компанию бери окончательный уровень продажи выше. Будь готов, что компания сдохнет — это нормально.

3. Имей много запасов, очень много, чтобы хватило чуть ли не до движения рынка до 0.

( Читать дальше )

На ближайший год: время покупать облигации

- 02 октября 2025, 10:17

- |

Ставки по банковским вкладам неуклонно сокращаются, а в облигациях можно заработать больше даже на горизонте года. Что купить прямо сейчас?

Пополнить счет для инвестирования можно по ссылке:

Пополнить счетОФЗ

Облигации федерального займа (ОФЗ) — долговые ценные бумаги, эмитентом которых является Минфин России. Фактически, покупая ОФЗ, вы занимаете деньги государству. За это вы регулярно получаете проценты, а в конце срока — основную сумму, или тело долга.

- Заемщик в лице государства обеспечивает максимальный уровень надежности, гарантируя регулярные выплаты купонов и возврат номинальной стоимости облигации.

- Гособлигации доступны всем категориям инвесторов.

- ОФЗ торгуются на бирже и обладают высокой ликвидностью. Вы можете их продать, если вам срочно понадобятся средства.

- Низкий порог входа. Номинальная стоимость большинства гособлигаций равняется 1000 руб.

- Доходность ОФЗ сейчас выше, чем средняя ставка по банковским вкладам.

Сравниваем доходности

Доходность ОФЗ со сроком погашения в 1 год превышает 14% годовых.

( Читать дальше )

Рынки ИТОГИ с Максимом Орловским Личное мнение про анал(итиков): кого Вы слушаете, у ВАС своя голова есть, глаза есть, тренд видите ???

- 02 октября 2025, 09:48

- |

Сначала — личное мнение

Считаю большинство аналитиков (конечно не всех) бесполезными для физиков людьми,

которые стараются загнать физиков в активы на любом рынке, даже на падающем.

Сейчас аналитики растеряны,

реальный рынок оказался далеко от их хотелок.

Языком молоть

во время саммита по АЛЯСКЕ, конечно, проще —

в какой ж… сейчас те долгосрочные инвесторы в Газпром ?

10 августа выкладывал ролик, что от 3000+ будет коррекция

С 26 секунды

www.youtube.com/shorts/0Ek4LMCCKqc

rutube.ru/shorts/5fe8709a91711c1433a631ec77f34cbe/

На рынке акций RU сейчас — время трейдеров, а не инвесторов.

Уже неделю пишу, что для спокойных людей лучше фонды ликвидности и самые короткие флоатеры, а для трейдеров —

покупка путов на отскоках вверх (позиции с ограниченным риском на падающем пока индексе Мосбиржи).

В этом и предыдущих постах писал про своё мнение — пока из не спекулятивных позиций эти — лучшие

smart-lab.ru/blog/1211363.php

К Максиму Орловскому отношусь с уважением, программу по средам с его участием смотрю с интересом.

( Читать дальше )

ОФЗ как учебник фондовых спекуляций. Или почему инверсия доходностей – рисковое обстоятельство

- 02 октября 2025, 06:45

- |

Что такое инверсия доходностей?

Это когда облигации с отдаленными датами погашения дают доходность ниже коротких облигаций того же качества.

Это состояние не нормы рынка. Чем бумага длиннее, тем больше временной риск (больше риск-событий может прийтись на время до ее погашения). Значит, чем отдаленнее погашение, тем выше должна быть доходность.

В ОФЗ и первом эшелоне рублевых облигаций (да даже в ВДО), под ожидания скорого и значительного снижения ключевой ставки создалась названная инверсия и держалась несколько месяцев.

Спрос сосредоточился именно в длинных бумагах, наименее доходных и наиболее рискованных. Как часто бывает, публика делала выбор в пользу принципа «в этот раз всё будет иначе». Не удивительно, что ошиблась.

Я, вообще, играл против этого заблуждения, на понижение во фьючерсе на RGBI.

Сейчас рынок стал рациональнее. Длинные выпуски, в частности ОФЗ, заметно выросли в доходности. Сама кривая бескупонной доходности ОФЗ в сравнении с августом приобрела более верный наклон.

( Читать дальше )

Кривая доходности ОФЗ аномально нормализовалась

- 01 октября 2025, 10:52

- |

За последнюю неделю на рынке ОФЗ произошло резкое изменение кривой доходности (график в комментариях).

Отражая распродажу в длинных ОФЗ, точки, соответствующие длинным срокам до погашения, поднялись. Например, по 5-летним ОФЗ доходность выросла на 44 б.п. с 14,32% до 14,76% годовых, по 10-летним – на 51б.п. с 14,42% до 14,93% годовых.

Но точки, соответствующие наиболее коротким срокам до погашения (от 0,25 до 1 года) снизились (0,25 года – с 14,7% до 14,2% годовых, годовая точка – с 14,08 до 14,03%).

В результате кривая доходности ОФЗ из инвертированного состояния (когда чем длиннее срок до погашения, тем ниже доходность), в котором находилась больше года перешла в нормальное.

❗️Это выглядит абсурдным! Переводя на русский язык, это означает, что инвесторы поверили в завершение цикла снижения ставки Центральным банком на уровне 14% в следующем году, после чего он снова повысит ставку.

С точки зрения здравого смысла, кривая должна сохранять инвертированную форму. Рост НДС и всплеск бюджетных расходов в конце года делают вероятным, как <a href=«t.

( Читать дальше )

Ближайшие события. Как к ним подготовиться инвестору

- 30 сентября 2025, 16:40

- |

Предлагаем инвесторам обратить внимание на важные события в России и мире, которые произойдут в ближайшие недели. Есть способы заработать на будущем, если подготовиться к нему заранее.

Рынки живут ожиданиями: инвесторы заранее закладывают будущие события в цены биржевых активов. Поэтому важно не только оценивать текущее положение дел, но и стараться спрогнозировать, что будет дальше.

Что произойдёт в России

Геополитическая обстановка

Урегулирование украинского конфликта не продвигается. Президент США Дональд Трамп ужесточил риторику. Инвесторы негативно реагируют на риски эскалации напряжённости из-за обсуждений передачи Украине дальнобойного американского оружия.

✨Идея

В моменты сильного пессимизма на рынке даже небольшой позитив способен стать поводом для отскока. Сейчас Индекс МосБиржи находится ниже отметки 2700 пунктов, около минимальных в этом году значений. В случае появления новостей, которые потенциально улучшат геополитический фон, интересен лонг фьючерса на Индекс МосБиржи (MXZ5).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал