Избранное трейдера mvc

10 правил успешного инвестирования в акции

- 27 ноября 2020, 17:33

- |

Все тоже самое, о чем писал на прошлой неделе, только в виде видео:)

🔥Терминал Tradingview в ТРИ раза дешевле: https://bit.ly/3fEsLih Осталось 18 часов!

00:00 вступление

02:20 база правил

02:45 ✅1: пусть деньги не жгут руки

02:20 ✅2: 77 раз отмерь

06:30 ✅3: не смотрите на график

08:30 ✅4: изучил — не значит купил

10:00 ✅5: не вкладывайтесь сразу

12:30 ✅6: следите за процентными ставками

15:30 ✅7: сомневаешься — не покупай

20:00 ✅8: ловушка высоких дивидендов

22:40 ✅9: думай своей головой

23:50 ✅10: без труда — иди на### отсюда

- комментировать

- ★4

- Комментарии ( 12 )

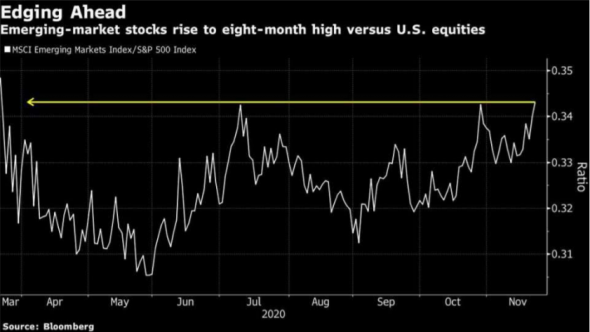

На фондовых рынках развивающихся стран акции устойчиво растут

- 27 ноября 2020, 16:49

- |

Аппетит инвесторов к риску усилился после победы Джо Байдена на выборах президента США и успехов в разработке эффективных вакцин против коронавируса, что дает возможность эталонному фондовому индексу развивающихся рынков MSCI Emerging Markets продемонстрировать лучший месячный результат с марта 2016 года. После стремительного падения акций на развивающихся рынках в марте из-за пандемии Covid-19, вскоре начался рост их капитализации, который теперь составляет 8,3 триллиона долларов. Это означает, что за последние восемь месяцев данные акции принесли их владельцам больший выигрыш, чем во время двухлетнего подъема, начавшегося в 2016 г.

Когда предыдущий рост прекратился в связи с усилением напряженности в торговых отношениях между США и Китаем в январе 2018 г., большинство управляющих денежными средствами в различных фондах назвали это временным прерыванием, а не окончательной потерей интереса к развивающимся рынкам. Они предсказали, что второй этап этого ралли начнется, когда торговая напряженность спадет. Сейчас наличествуют признаки того, что именно это и происходит, хотя и с опозданием на несколько месяцев из-за пандемии.

( Читать дальше )

Питер Шифф: Лекарство ФРС от COVID ухудшает экономику

- 27 ноября 2020, 15:52

- |

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.( Читать дальше )

Si покупка / продажа 1000 контрактов как влияет на цену?

- 27 ноября 2020, 15:36

- |

Точнее 2 вопроса:

1) Si покупка / продажа 1000 контрактов как влияет на цену?

2) Такой объем лучше гонять лимитками или по рынку?

Нальют ли столько по лимитке (вроде должны)?

Не улетит ли цена в космос при заявке «по рынку»?

Очень интересно мнение практиков.

Ну или теоретиков, но с приведенным расчетом.

Пока понять не могу, а экспериментировать может оказаться дорого.

Заранее всем спасибо, очень поможете.

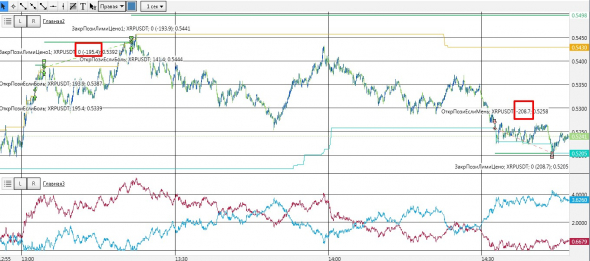

Дополняем скринер: расчет размера лотов исходя из скорости изменения цены

- 27 ноября 2020, 15:10

- |

Доброго времени суток!

В предыдущей статье собрали начальный простенький скринер.

Немного изменили его совсем. То есть начальная логика сохраняется, изменили «манименеджмент»

Суть на самом деле простая, хоть и выглядет сложно. Чем быстрее цена пройдет заданный рубеж, тем большее количество лотов, мы откроем и соответственно наоборот.

Другими словами, если мы целый час, ползем к заданному рубежу, то это вялотекущее движение. А значит риск, что цена остановится — растет с каждой секундой. А если стремительно движемся — то цена может по инерции отработать наши уровни, и соответственно риск, меньше.

Реализовали это так. Роботам задан депозит в 1000$ это и будет максимально возможный размер позиции, и если цена за 1 минуту пролетит нужное нам расстояние, то мы откроемся именно на 1000$, и с каждым новым баром, размер лота будет уменьшаться и к концу часа составит всего ~16$.

( Читать дальше )

Самсебепенсионер: как жить с капитала? 10 правил инвестиций от Мартына. 10 уроков по ETF.

- 26 ноября 2020, 12:46

- |

Инвестиции:

✅⭐️62❤️227 Крутой лонгрид исследование от pol_unlim: Российский рынок. Стратегия «Купил и забыл. Вспомнил и ужаснулся» ?

✅⭐️45❤️308 Тимофей Мартынов: 10 правил инвестирования в акции от дилетанта Мартынова

✅⭐️45❤️74 Виктор Бавин: 10 уроков по ETF

✅⭐️37❤️185 UnembossedName: Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

⭐️6❤️51 Уоррен Баффетт покупает 6 акций в 3-м квартале, сбрасывает Costco — перевод статьи сделал kiselev👍

⭐️8❤️83 Андрей Л. (Гуру Хренов): Портфель Гуру Хренова 20 лет спустя, часть 4-я и последняя

❤️107 Георгий Аведиков сравнил МТС c Verizon

⭐️4❤️80 Жека Аксельрод: Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку

Трейдинг:

✅⭐️91❤️223 John_Lirkevich: Третья простая модель на вход в моей торговле

⭐️23❤️161 Байкал: Супер стратегия. ПОКУПАЙ-закрытие ПРОДАВАЙ-открытие рынка. 800%%%!!!

✅⭐️39❤️120 Влад Гильдебрандт: Торговля с использованием горизонтальных объемов. Дополнение.

--------------------------------------------------------------------------

✅ этим значком мы пометили посты, которые вошли в лучшие посты смартлаба за всё время

в нашем телеграме https://t.me/smartlabnews вы всегда можете видеть самые лучшие посты со смартлаба, которые редакторы выкладывают для вас. Очень удобно, попробуйте!

И да, чуть не забыл!

⭐️25❤️157 Жизнь коротка, особенно когда ты на ней поставил крест — обзор книги "Искусство мыслить масштабно" от Виктора Петрова👍😁.

Неделя была классной, спасибо всем, кто пишет!

Федрезерв определит движение рынка

- 26 ноября 2020, 09:59

- |

🇺🇸 ФРС США опубликовала протокол заседания 4-5 ноября. Ключевой момент обсуждения — «многие участники пришли к выводу, что комитет, возможно, захочет в ближайшее время скорректировать прогноз по покупке активов» — был недостаточно сильным, чтобы поднять рынок облигаций и оказать поддержку акциям. Доходность 10-и и 30-летних гособлигаций США не снизились.

💡Идея дня: недавнее «ралли» на рынке акций и ожидания инвестбанков в отношении вероятной новой политики Федрезерва говорят о том, что инвесторы начали закладывать в цену ожидание нового смягчения политики на заседании ФРС 16 декабря.

Наиболее вероятным является переход к покупке долгосрочных облигаций, чтобы предотвратить рост долгосрочных ставок при восстановлении экономики и росте инфляции. Дальнейшее снижение доходности на дальнем конце кривой ещё больше подтолкнет инвесторов к покупке корпоративных облигаций, акций и недвижимости.

Это также повысит инфляционные ожидания и в итоге уровень инфляции.

( Читать дальше )

Образование антител после Вакцины центра Гамалеи.

- 26 ноября 2020, 09:54

- |

Я участник третьего этапа вакцинирования от короновируса центра Гамалеи.

Перед исследование подписал кучу бумаг, в том числе страховой полис на страхование здоровья.

Первую прививку мне поставили 04.10.2020, вторую 25.10.2010, как и положено на 21 день после первой.

На 42 день после первого укола я сделал тест на наличие антител. Можно сделать вывод, что антитела создаются.

Результат ниже.

Риск-менеджмент. Несколько мыслей.

- 25 ноября 2020, 19:15

- |

Для начала, расскажу вам о некоторых моих сделках, с которыми у меня однажды были проблемы.

1. Однажды, весной 2019 года, я купил Сургутнефтегаз обычку примерно по 26,1 рубля. Я всегда считал ее супер недооцененной, потому что компания оценивается в 3 раза дешевле чем количество кэша на ее счетах. Это не считая активов связанных с основной деятельностью! P/B у него тогда был 0.2, что мало даже для нашего рынка.

Я набрал его на очень приличную сумму для моего счета, и когда цена пошла вниз, я не стал фиксировать убыток. Ну это же не логично!!!) С каждым пунктом вниз он становится еще привлекательнее, да? Причем главным аргументом, почему он так дешев, было у многих то, что компания жмот, у нее маленький payout (процент от чистой прибыли который идет на дивиденды) и неизвестен основной акционер. Ну вы серьезно?)

В тот момент, было еще несколько убыточных идей, которые наконец-то вышли в плюс и отбили комиссию за плечо по Сургуту, всего его у меня было 1,4 счета. В общем держал я его несколько месяцев и в пятницу 30 августа забил на него и закрыл в небольшой плюс. И что было дальше? За 2 следующих рабочих дня (2-3 сентября) он сука делает +30%. И чем объясняли этот рост? Тем, что компания начнет тратить свою кубышку).

( Читать дальше )

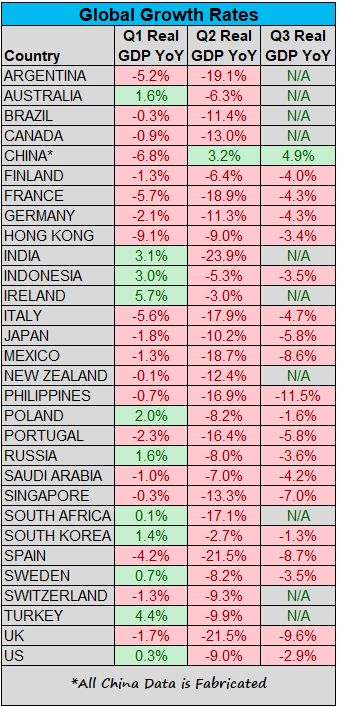

Темпы глобального роста или Global Growth Rates.

- 25 ноября 2020, 18:41

- |

Это одна из четырех переменных, включенных в экономические прогнозы членов Совета Федеральной резервной системы и президентов банков на каждое второе заседание Федерального комитета по открытым рынкам (FOMC).

Темпы глобального роста:

Реальный ВВП США за 3-й квартал не изменился по сравнению с показателем прошлого месяца и составил -2,9% г / г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал