Избранное трейдера Свой Мужик

Вот и я заболел короновирусом

- 31 октября 2020, 21:31

- |

Вчера сделал КТ, все отлично. Продолжаю самоизолироваться, на следующей неделе сдам ещё анализ, там глядишь, если будет отрицательный пустят на работу))

Вывод, пить надо в первый же день и все будет хорошо.

- комментировать

- 6.7К | ★4

- Комментарии ( 87 )

Стратегия торговли Pump and Dump

- 24 октября 2020, 21:32

- |

Стратегия торговли памп и дамп (Pump and Dump) заключается в поиске акций или других биржевых инструментов, цены которых были разогнаны с помощью новостей, слухов, сильно преувеличенных или ложных заявлений и других манипуляций. Часто высокие цены, например, акций, являются результатом PR компаний, они не обоснованы и не имеют под собой фундамента в виде финансовых результатов фирм.

Мы можем искать точку для открытия длинных позиций на начальных этапах накачки, отслеживая новостной фон по компании, или для открытия коротких позиций, когда сильное движение вверх останавливается. Отслеживая новостной фон вокруг компании, можно купить акции, когда накачка только начинается, или зашортить акции после сильной накачки, когда рост составляет 50, 100% и более, и становится очевидно, что рост ничем не обоснован. В этом случае мы рассчитываем взять на падении 30-50% от этого роста.

Часто под стратегией торговли памп и дамп имеют в виду именно открытие шорт позиций, когда в сильно выросшей акции после резких вертикальных движений возникает дисбаланс. Организаторы накачки распродают акции толпе на росте, и когда интерес у толпы покупать по высоким ценам пропадает, цены начинают сами обваливаться и возвращаются к точке, от которой начался рост и даже падают ниже.

Из масштабных памп и дампов последнего времени я бы отметил накачку криптовалют. В конце 2017-го года о биткойне говорили все, кому не лень. Можно было наблюдать мощную PR компанию перед началом торгов фьючерсами на этот инструмент. Во множестве публикаций утверждалось, что биткойн будет стоить 100 тысяч, миллион долларов. При этом криптовалюты не имели какого-то определенного правового статуса во многих странах. Как проводить фундаментальный анализ криптовалют, тоже не понятно. Часто под видом фундаментального анализа можно увидеть смехотворный анализ слухов в твиттере, когда владельцы определенной криптовалюты кормят публику «новостями о будущем». В общем, в криптовалютах наблюдаются многие признаки памп и дампов, и поведение цены того же биткойна и разнообразных токенов это подтверждает. В статье мы будем рассматривать памп и дампы в американских акциях.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 4 )

USD-RUB на 5.10

- 04 октября 2020, 18:17

- |

11-00 шорт до 12-00 с 12-00 отскок до 12-30 и снова шорт до 13-00

14-30 лонг до 15-00 — 15-30

с 15-45 от шорта до 17-30 , 17-30 лонг до 18-00

ШОК!!! Рынок без гэпов растёт только отрицательно

- 28 сентября 2020, 14:13

- |

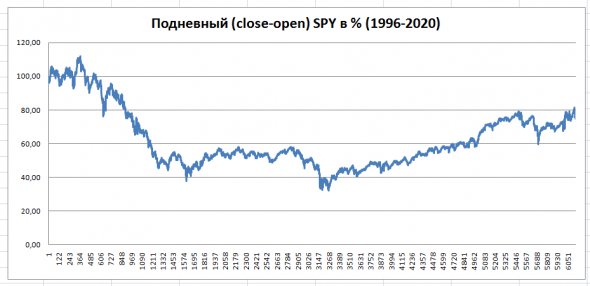

А секрет такой: рынок без гэпов не растёт. А если ещё проще, то средний рост от open до close в SPY равен почти нулю.

Картинка в помощь. Таким был бы американский рынок (в данном случае SPY его эквивалент), не будь ночных гэпов:

В среднем в один день рынок прирастает на 0,001%. За двадцать четыре года прирост SPY от внутридневных движений составил всего 3,216%. Однако, с учётом эффекта обратного рычага (100% + 10% -10%) = 99; равно как и (100% — 10% +10%) = 99%; SPY бы в данный момент стоил на 20% дешевле, чем 24 года назад. 99,5% процентов роста рынка обеспечено ГЭПами. Т.е. на рынке гораздо важнее, что происходит в моменты когда «выключен» свет, чем во время активных торгов.

( Читать дальше )

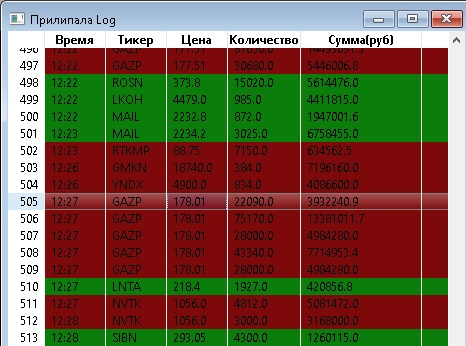

Логгер крупных сделок

- 25 сентября 2020, 09:46

- |

Выложил, скачать бесплатно можно отсюда: https://кбс.онлайн/soft.html#as10

полезная фишка приложения "Мои Инвестиции" от ВТБ

- 25 сентября 2020, 00:12

- |

По крайней мере такого функционала нет ни у СБера ни у Альфы, насколько мне известно.

Может конечно раньше же кто то это описывал, и тема баян, но для новых юзеров тема может зайти.

Речь о покупке облигаций на первичном размещении.

Честно говоря, после марта и снижения ставки до 4,25 я перестал это юзать, потому что новые размещения уж больно под мелкий процент происходят, но все меняется и может инвестиции в облигации когда то станут интереснее, а сейчас можно тупо купить Юнипро какое нибудь на просадке и получать свои 0,11 копеек каждый квартал, ну да речь не об этом, а о первичных размещениях.

Я не плохо зарабатывал на этом почти полтора года с лета 2019 до февраля 2020

Кратко суть бизнеса в следующем. Смотрю в канале Сбондс инфу об ожидаемых первичных размещениях, а именно, какая компания собирается занять денег, и какой начальный процент планирует.

( Читать дальше )

Опционы как реальный бизнес.

- 12 сентября 2020, 21:42

- |

Цель проекта — ответить на вопрос что лучше — держать чебуречную или торговать опционами?

Рентабельность чебуречной (как пишут в сети) достигает 50% годовых, а вот рентабельность торговли опционами мы сейчас подсчитаем и сравним с чебуречной (торгую Forts, фьючерсы и опционы, Ri в основном).

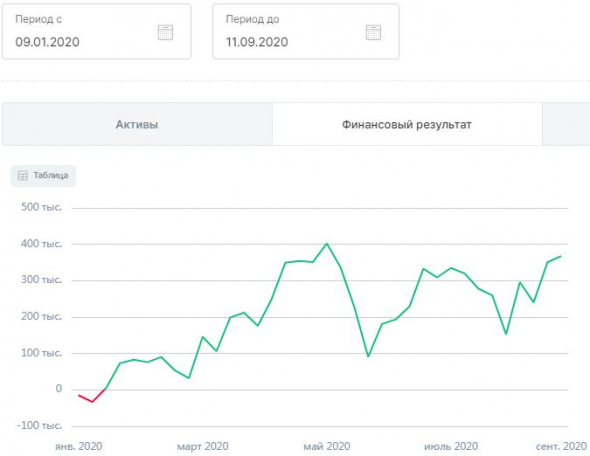

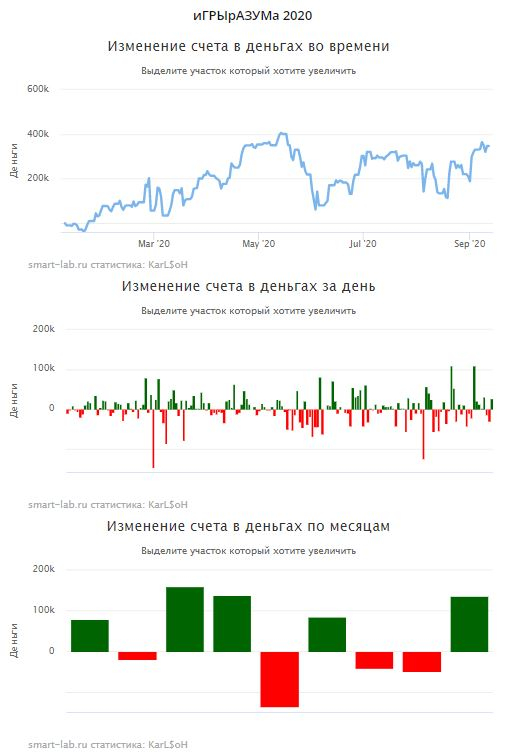

Стартовый капитал в начале года был 173 000 рублей, прошло 8 месяцев (2/3 года), можно подвести кое-какие итоги.

Капитал заметно увеличился:

У бизнеса есть сезонность, это видно через хорошие и плохие месяца:

( Читать дальше )

История одной опционной сделки 3

- 08 сентября 2020, 17:26

- |

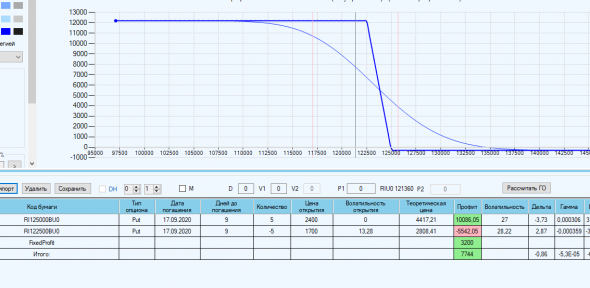

В общем продал колл спред и купил пут спред. Одни называют это альбатросом, другие seagull option strategy, собственно неважно. Вчера я решил откупить кол спред. В результате получил практически безубыточный пут спред.

( Читать дальше )

ЛУА - программирование

- 28 августа 2020, 16:34

- |

Не знаю снесут ли данный топик или же пройдет по правилам.

Суть такая, что я полтора года программирую разных роботов в ЛУА, а еще имею косяк в недокапитализации счета и посему, учитывая, что живу исключительно с рынка уже почти два года, приходится встать на путь недалекий от околорынка :) Каюсь, но недостаток средств на счету, а точнее даже то, что расходы перекрывают доходы от торговли, все это стало причиной поиска сотрудничества и предложения создать робота под квик на заказ. Когда начинал торговать, то вход на всю котлету и пересиживание убытков по началу как-то вывозило. Но когда дошел до системного трейдинга с соблюдением рисков и ММ доходность упала, правда и нервы стали целее.

Вдруг кому интересно что-то заполучить в виде скрипта луа, или индикатора какого. Сразу оговорюсь, до сего момента на заказ ничего не писал, расценок не знаю, но, полагаю, с заинтересованным человеком договоримся.

Буду рад обратной связи и всякого рода помидорного закидывания :)

С уважением, Виталий.

Новичкам. Торговая стратегия на рынке commodities.

- 24 августа 2020, 00:18

- |

Итак, на фортсе появились фьючерсные контракты на 3 тяжелых и 1 легкий металлы:

💎медь, цинк, никель

💎алюминий

Это хорошо. А если там появится вдобавок ликвидность, то будет совсем хорошо, потому что есть одна торговая идея, которую можно было бы там попробовать реализовать.

Речь пойдёт о торговле спредами.

Что такое спреды? Чуть ниже дадим определение для спреда, а трейдера, который торгует спред, будем называть спред-трейдер. Типа супермена, только приземлённей.

Спред — это торговая стратегия, предполагающая одновременное занятие противоположных позиций в разных инструментах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал