Избранное трейдера Lilith

Что взорвали в Саудовской Аравии

- 18 сентября 2019, 19:19

- |

Что взорвали в Саудовской Аравии

Утром 14 сентября произошел пожар на территории национальной нефтяной компании Саудовской Аравии Saudi Aramco. Власти сообщили, что возгорание произошло в результате атаки беспилотных летательных аппаратов. Как отмечает Associated Press, ранее нефтяные объекты страны становились целями дронов шиитского движения «Ансар Аллах».

В результате добыча нефти в Саудовской Аравии упала более чем вдвое. Как же так?

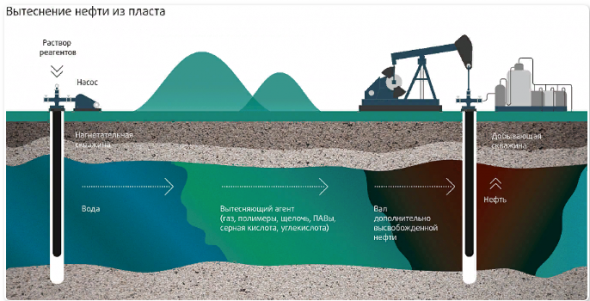

Чтобы понять связь между уничтожением завода и нефтедобычей, обратите внимание, чем занимался взорванный завод. А он занимался отделением воды и песка от добываемой «нефти» — дело в том, что из скважин у саудитов вместо нефти уже идет каша из песка и воды. Это и есть та самая «скважинная жидкость» имени Ходора. Скважины по сути сдохли. Нефть кончилась.

Чтобы было понятно — вот вам картинка, как это работает:

( Читать дальше )

- комментировать

- 5.6К | ★21

- Комментарии ( 34 )

[Индикатор] DeltaVolume Indicator - Реальный обьём и дельта на графике

- 20 августа 2019, 12:20

- |

Название: DeltaVolume Indicator (Индикатор Дельты и Обьёма) | Биржевой индикатор

Описание

Индикатор берёт информацию по проторгованному объёму в продажу и в покупку реальных биржевых игроков Чикагской Товарной Биржи (CME) и отображает его на форексе.

DeltaVolume Indicator удобно выводит полученные сведения на графике MetaTrader.

По умолчанию отображается вертикальный объём с дневным периодом по текущему активному контракту с максимальным общий открытым интересом.

Можно использовать вместе со своей торговой системой, фундаментальным анализом, техническим, и другими эффективно дополнит любой.

Дополнительная информация

- Работает на ТФ до H4 включительно.

- Установка возможна только на мажоры, металлы, энергетику, индексы,BTC

- Так же перед установкой рекомендуется прочитать readme чтобы сразу же начинать работать правильно и ознакомиться со всем функционалом

В индикаторе присутствуют уникальные функции, не доступные в любых других аналогах:

- По-мимо традиционного вертикального, дополнительный горизонтальный режим объёма или дельты.

- Период: Произвольный 2D и Произвольный 3D режим, позволяют получить детализированные данные в искомом участке.

( Читать дальше )

API moex

- 13 августа 2019, 10:16

- |

Задача как в гугл-таблицу вытащить с сайта moex значение ГО и Стоимость Шага Цены?

Хочу что бы в журнал сделок автоматом подгружались текущие значения

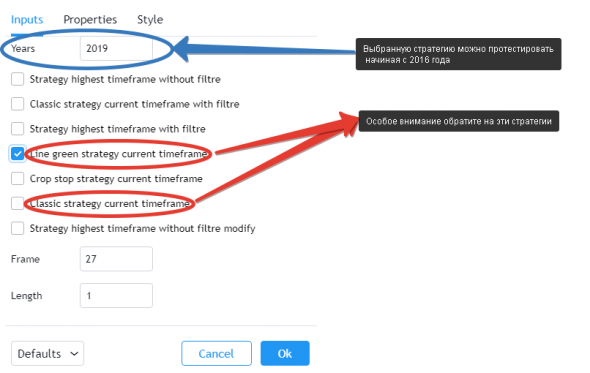

Автоматизация торговли. Выкладываю полноценный алгоритм для Tradingview.

- 12 июля 2019, 16:46

- |

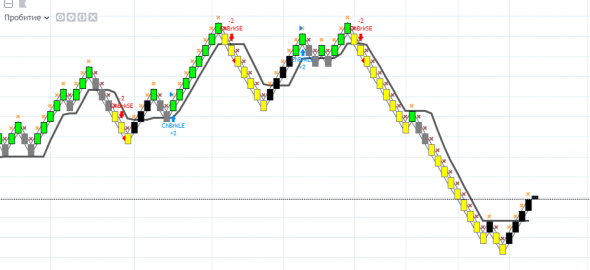

О преимуществах графиках ренко я уже говорил не раз (см. посты 1 и 2).

Предлагаемый мною скрипт состоит из7 трендовых стратегий (выбор той или иной стратегии осуществляется по нажатию соответствующего checkbox'a). См. рисунок ниже.

Для того, чтобы воспользоваться алгоритмом необходимо:

1. Скачать файл (файл открывать строго через word office или notepad, чтобы форматирование не слетело, но только не блокнотом).

2. Скопировать код скрипта и вставить код в скрипт на Tradingview.

После добавления этого «добра» на график получим следующее:

( Читать дальше )

325 за баррель и больше?! Влияние вероятного конфликта в Персидском заливе на рынок нефти.

- 09 июля 2019, 14:56

- |

Довольно интересная публикация о последствиях конфликта в Персидском заливе для рынка нефти.

Винсент Лаурман в своей публикации для oilprice.com говорит о космических цифрах выше 325$ в пессимистичном сценарии.

«В последние недели значительно возросла вероятность попыток Ирана закрыть Ормузский пролив для танкерных перевозок, а также возможность войны в Персидском заливе особенно в связи с умышленным уничтожением исламской республикой американского разведывательного беспилотника 20 июня.

Этот акт придает вес угрозам Тегерана, что он нанесет тяжелый ущерб союзникам США в регионе в случае нападения американских сил и не позволит этим же странам экспортировать свою нефть, если Иран не сможет экспортировать свою собственную.

(От себя добавлю, что вероятность конфликта только нарастает в свете захвата иранского танкера в Гибралтаре.)

( Читать дальше )

Отдаю пользуйтесь

- 22 июня 2019, 11:09

- |

Не ожидал такого интереса к системе..

Начало..

smart-lab.ru/blog/545477.php

С программистом сделали индикаторы для 4 и 5 метатрейдера...

Забирайте..

Для 5..

yadi.sk/d/gyDla8WRxe0m5w

для 4..

yadi.sk/d/2rgN1ZGVVlezQQ

Видос по системе..

yadi.sk/i/yL6xQQ_6tRE2eA

Ну как то так… Сразу скажу я не блогер и не пытаюсь разубедить Вас в чём то..

Пользуйтесь на ЗДОРОВЬЕ

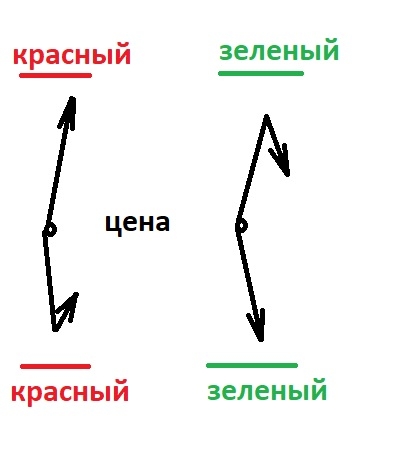

Прибыльные паттерны

- 01 апреля 2019, 12:00

- |

Сделал еще один вариант сервиса по поиску похожих паттернов — ТОП текущих прибыльных паттернов.

Работает это примерно так:

1. Берем текущий сформировавшийся паттерн на графике:

2. Для него ищем 100 наиболее похожих паттерна в прошлом на разных инструментах:

( Читать дальше )

О вычислении дельты опциона

- 09 марта 2019, 23:24

- |

О вычислении дельты опциона

Дискуссии о правильных и неправильных методах вычисления дельты опциона. Дошел до темы «Липкая денежность» против «липкого страйка».

Больше всего смущает то, что в работе Блэка и Шолеса, на которую постоянно ссылаются оппоненты, нет вообще никаких упоминаний о «кривой волатильности», волатильность у БШ есть константа. Чем «кривее» кривая IV для конкретного рынка, тем меньше модель БШ подходит для его описания, это вся информация, которую кривая IV в себе содержит.

Спор о том, следует ли учитывать ее наклон при вычислении дельты, подобен спору о количестве чертей, способных уместиться на острие иголки. Мне кажется, правильнее изменить модель БШ, чем стараться подогнать ее неверные результаты под реальные рынки.

Напомню об одном из возможных подходов к такой модификации.

1. Собираем статистику — набор исторических пар {d(Fut),d(ImpVol)};

Где d(Fut) – дневное приращение БА

d(ImpVol) – приращение волатильности опционов на центральном страйке за тот же день.

( Читать дальше )

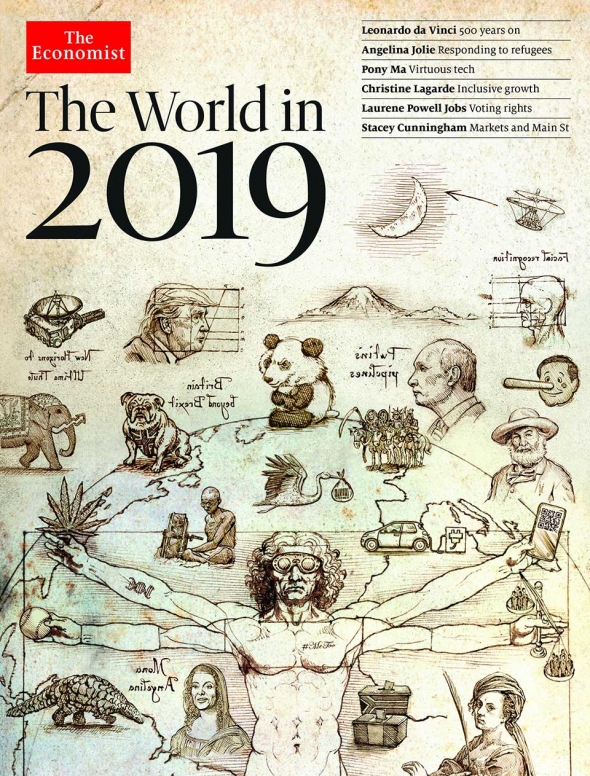

The Economist 2019. Расшифровка обложки. Версия.

- 30 декабря 2018, 14:55

- |

- комментировать

- 95.1К |

- Комментарии ( 49 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал