Избранное трейдера Андрей Сергеевич

Многофакторная модель для оценки индекса Московской биржи (IMOEX)

- 28 марта 2025, 11:26

- |

Планомерно и не торопясь я погружал своих подписчиков в простые модели регрессионного анализа, на базе которых можно стараться прогнозировать потенциальную величину индекса IMOEX и делать предположение о его недооценки или переоценки.

Я опубликовал три поста, которые демонстрировали как работают простые регрессионные модели, и какая сейчас складывается ситуация по индексу. Были представлены:

✅ Регрессионная модель зависимости российских акций от ВВП, опубликованная 23.12.2024, и указывающая на возможный рост IMOEX на 17%. Прогноз подтвердился с того времени.

✅ Регрессионная модель IMOEX от денежного агрегата М2. Опубликована 24.03.2025

✅ Регрессионная модель IMOEX от инфляции (индекса потребительских цен). Опубликована 27.03.2025

Пришла пора показать многофакторную регрессионную модель и, заодно, продемонстрировать ещё пару интересных взаимосвязей. Несложно догадаться, что многофакторную модель интереснее всего было строить на базе тех показателей, которые уже использовались мной ранее, то есть: ВВП, М2 и инфляция. Но я также добавил ещё USDRUB, чтобы продемонстрировать один эффект, с которого и начну.

( Читать дальше )

- комментировать

- 3.3К | ★8

- Комментарии ( 19 )

Код для построения графика КБД Мосбиржи

- 08 октября 2024, 09:56

- |

import requests import pandas as pd import numpy as np import matplotlib.pyplot as plt

1. Извлекаем данные о расчетных параметрах КБД

Расчетные параметры на конкретную дату указаны внизу страницы

www.moex.com/ru/marketdata/indices/state/g-curve/

# URL для API MOEX, данные по ZCYC (zero coupon yield curve) url = "https://iss.moex.com/iss/engines/stock/zcyc/securities.json" # Запрос на получение данных response = requests.get(url) data = response.json() # Извлекаем данные из секции 'params' columns = data['params']['columns'] values = data['params']['data'] # Преобразуем в DataFrame df = pd.DataFrame(values, columns=columns) # Выбираем нужные столбцы: B1, B2, B3, T1, G1, ..., G9 df_selected = df[['tradedate', 'tradetime', 'B1', 'B2', 'B3', 'T1', 'G1', 'G2', 'G3', 'G4', 'G5', 'G6', 'G7', 'G8', 'G9']] # Извлекаем параметры для функции GT из df_selected beta0 = df_selected['B1'].values[0] beta1 = df_selected['B2'].values[0] beta2 = df_selected['B3'].values[0] tau = df_selected['T1'].values[0] g_values = df_selected[['G1', 'G2', 'G3', 'G4', 'G5', 'G6', 'G7', 'G8', 'G9']].values[0].tolist()

( Читать дальше )

Лента - лучший ритейлер в 4-ом квартале

- 05 февраля 2024, 13:49

- |

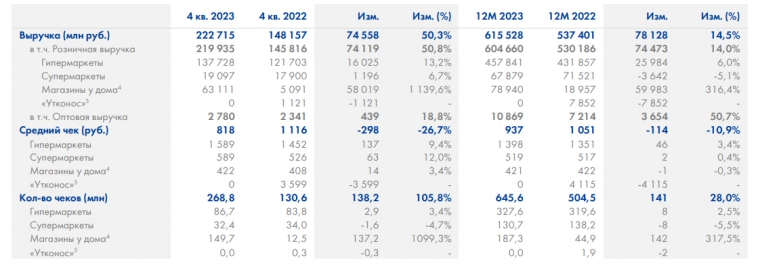

Лента опубликовала операционные результаты за 2023 год работы. Благодаря M&A по покупке сети «Монетка», Ленте удалось вырасти в 4-ом квартале по выручке на 50%, а за весь 2023 год нарастить выручку до 616 млрд рублей (+14,5%).

( Читать дальше )

Книги, объясняющие каждый рыночный цикл

- 11 декабря 2023, 13:28

- |

Каждая книга о фондовом рынке пропитана духом того времени, когда она была написана — поэтому изыскания Бенджамина Грэма так отличаются от изысканий Асвата Дамодарана, а взгляды Эдвина Лефевра — от взглядов Майкла Льюиса.

Однако это не значит, что кто-то из них ошибается — рынок постоянно движется вперед, что сказывается и на его особенностях. В этой статье я хочу поделиться с вами книгами, которые описывают каждый рыночный цикл за последние восемь десятилетий.

1940-е годы: Фред Швед — «Где же яхты клиентов?» Эту книгу можно смело назвать самым забавным произведением о фондовом рынке — времена тогда были непростые, и чтобы не впасть в отчаяние подобный юмор был просто необходим.

Швед проделал отличную работу и показал, как брокеры с Уолл-стрит вместе со своими клиентами зашли слишком далеко в преддверие Великой депрессии:

«Спекшийся клиент, безусловно, предпочитает верить, что его ограбили, а не что он оказался в дураках по совету дураков».

( Читать дальше )

Индекс Магов. Октябрь 2023: начало. Запись 1

- 03 октября 2023, 14:35

- |

Читаю книгу Маги рынка Швагера и пришла идея собрать мнение от наших Магов рынка, суммировать их предпочтения и посмотреть, как будет вести сообразный индекс – Индекс Магов. Название пока рабочее, если не приживется новое придумаем.

Отправил своим коллегам по инвесторскому цеху одинаковый запрос: «Назови топ, 3-5 российских бумаг, чтобы ты купил прямо сейчас. Но раз в квартал можно пересмотреть».

Думаю, в следующий раз надо дать возможность выбирать от 1 до 5 бумаг, и присваивать им свои доли, либо также равные, как и сейчас. Я сейчас распределил в равных долях по представленным акциям от каждого инвестора. 7 человек – дали 3 бумаги, 7 – дали 5 бумаг, и по одному – 1 и 4 бумаг. Чем меньше бумаг, тем больше голос за одну бумагу.

В итоге получилось 16 человек, кто дал ответ и согласился участвовать в данном мероприятии. Надеюсь, будет интересно наблюдать за этим экспериментом.

Список инвесторов довольно широкий, возможно, в будущем будет еще увеличен. По мне, так каждый человек в нем – весьма хороший инвестор, если такая характеристика может быть дана инвестору. Простите, что добавил и себя. Мой список – это мои топ-5 бумаг в моем портфеле.

( Читать дальше )

Моя инвестиционная стратегия

- 22 апреля 2023, 20:31

- |

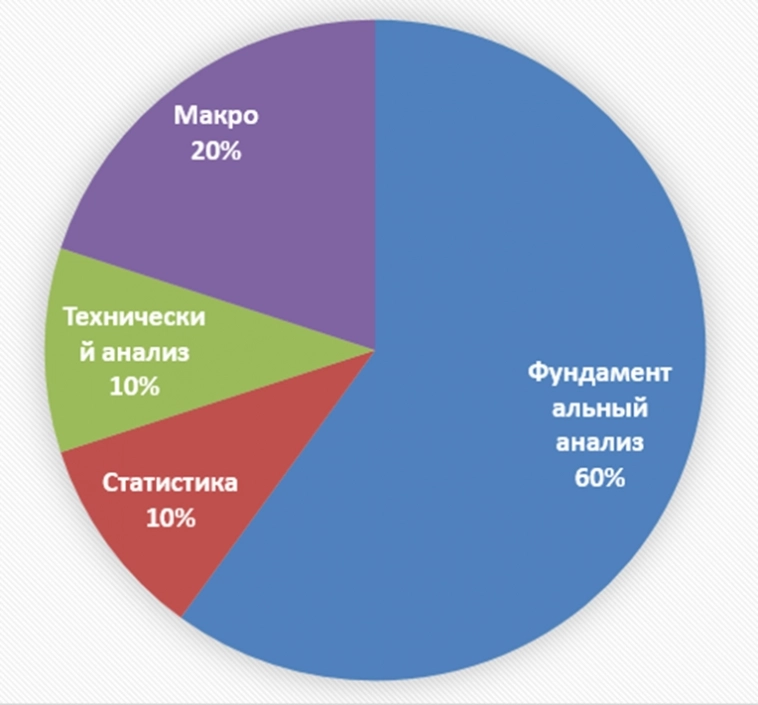

Краткий обзор

Основа стратегии:

Фундаментальный анализ

В портфель отбираются дешёвые по мультипликаторам бумаги, которые через определённый промежуток времени заплатят дивиденды выше требуемой мной ставки доходности R.

R = Ключевая ставка ЦБ + премия за риск. Сейчас это 7,5% + 2% = 9,5%.

Если компания, согласно моим расчётам, заплатит дивиденды выше этого уровня, то эта компания интересна для покупки в портфель.

Очень важно, чтобы следующий дивиденд был выше, чем текущий.

Как правило, по интересным мне компаниям я заполняю таблички в экселе, где я делаю свои расчёты.

Пример.

( Читать дальше )

Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 83 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал