Блог им. bulatyakupov

Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

Т.е. образуются некие уровни снижения рынка и объемов покупки акций (см. картинку):

0-5% — 10 тыс. руб.

5-10% — 20 тыс. руб.

10-15% — 30 тыс. руб. и т.д.

Таким образом, если рынок идет вниз в следующем месяце более чем на 5%, то я увеличиваю сумму инвестирования до 20 тыс. руб. Если рынок и далее снижается относительно максимального значения, скажем, уже на более чем 10% в третьем месяце, то инвестирую 30 тыс. руб. и т.д. При росте рынка также пропорционально снижаются объемы покупок акций, но минимум до 10 тыс. руб.

В начале 2018 г., возвращаясь к картинке, индекс, наконец, превысил бы отметку начала нашего инвестирования и достиг бы нового максимума, который в дальнейшем и был бы новым базовым уровнем отсчета коррекции.

Благодаря тому, что мы увеличивали инвестиции пропорционально коррекции, мы были бы неплохом плюсе, в то время как индекс только вышел бы из минуса. Размер инвестиций можно посчитать индивидуально, исходя из ваших финансовых возможностей.

Составлял стратегию, глядя на провал индекса в 2008 году. Если следовать стратегии, то на дне 2008 г. мне пришлось бы инвестировать по 140 тысяч. руб. в месяц при падении индекса на 68%, что при восстановлении индекса дало бы большую доходность.

И, действительно, с подобным провалом мы столкнулись в 2022 г., только падение было меньше, чем в 2008 г. — 53%, такое падение соответствует инвестированию 110 тыс. руб. в месяц, что я, собственно, и делал в течение года.

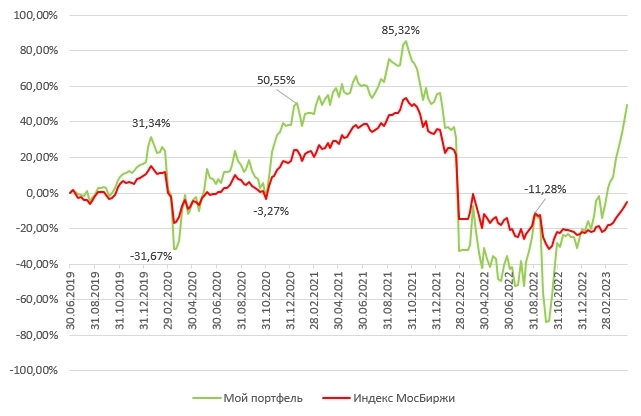

Инвестировать по данной стратегии я начал в июне 2019 г. На момент написания поста индекс МосБиржи за это время снизился на 5,18% (-1,39% годовых). Мой портфель вырос на 49,48% (+11,12% годовых). Доходность портфеля рассчитана модифицированным методом Дитца (если кто-то вообще знает, что это). Доходности не учитывают дивиденды и комиссии. Наглядно графики доходностей индекса МосБиржи и моего портфеля на картинке ниже.

Минус стратегии в том, что он многократно увеличивает волатильность портфеля, что вы можете видеть на картинке. При росте рынка, портфель опережает индекс, но при падении, убытки также больше, чем у индекса, что требует хорошей психологической подготовки от инвестора. Мало, кто сможет спокойно смотреть на то, как капитал тает на 30%, 50%, 70% во время кризиса. А тем более продолжать инвестировать в 10х кратном размере, чем обычно.

Зато после кризиса доходность становится выдающейся. Сейчас по мере роста индекса я постепенно снижаю объемы ежемесячных инвестиций и снова переключусь на облигации на пиках роста. Именно облигации (короткие) стали резервом, за счет которых удается многократно увеличивать объемы инвестирования на падении рынка, т.к. мои ежемесячные доходы пока не позволяют вкладывать по 110 тысяч в месяц. Даже не пришлось продавать облигации, т.к. короткий срок позволял дожидаться их погашения и направлять средства в акции.

В заключении о том, почему мало, кто следует такому простому принципу, ведь здесь даже не нужно быть аналитиком, отбирать акции, анализировать показатели и т.д. Просто раз в месяц покупаешь акции, входящие в индекс МосБиржи или вовсе только голубые фишки на сумму в зависимости от динамики индекса. Причины вот в чем:

1. Слишком долго. Чтобы увидеть результаты стратегии нужно ждать 5-10 лет и пройти пару кризисов. Все хотят купить дешево, продать дорого и получить свой кэш здесь и сейчас.

2. Психологически сложно. Мало, кто адекватно воспримет падение портфеля на 70%, а тем более станет увеличивать объемы инвестиций, когда перспектив 0, как пишут все вокруг на пике кризиса и дне падения.

3. Слишком затратно. Стратегия заставляет инвестировать огромные суммы во время падения рынка, что вынуждает сокращать потребление и экономить на всем, чтобы хватило денег, если нет достаточно резервов.

4. И здесь есть риски. Основными рисками стратегии являются национализация, политические потрясения и подобные системные риски.

Всем удачи и профита!

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс

А да и часть голубых вишек того времени разорились. Так что ......

Просто вы тоже поймите, есть такой факт, как технологическая революция. Десятки компаний за это время появятся и исчезнут на рынке.

Не ну флаг в руки, но это не стратегия.

Buу and hold — не факт, что будет работать в период повышения процентных ставок.

Готовы 30 лет сидеть ниже 0 — очень странное инвестирование.

И посмотрите состав индекса Доу Джонса за 100 лет, интересно иногда глянуть.

«при условии развития страны» — золотые слова.

1991, 1998, 2008, 2014, 2022 — золотые цифры.

так и будет развиваться, но спады есть даже у пиндосов.

Автор: Однако при падении рынка сумма покупки увеличивается пропорционально падению.

Википедия: Мартинге́йл (мартингал, от фр. martingale) — стратегия управления ставками в азартных играх, основанная на том, что игрок повышает ставки, пока не получит выигрыш.

Что не так?

2. Какие акции покупаете? Как происходит их отбор в портфель?

2. Об этом лучше написать отдельный пост. Выбираю исходя из фундаментального анализа, финансовых показателей, коэффициентов (PE, PS, P/BV и т.д.), стратегий развития компаний, отношения к миноритариям, цены акций (не покупаю, если на максимуме), дивидендов (хотя дивиденды не обязательный фактор).

Стратегия очень даже рабочая — хоть и не все ее потянут конечно…

Как я понял суть. Необходимо создать «сбалансированный портфель». И каждый месяц докупать определённые акции на фиксированную сумму.

А при падении рынка увеличивать скупку подешевевших активов. (думается что стратегия аля «мартингейла» позволит быстрее отбить просадку и выйти в плюс уже на коррекции к падению) Под вопросом конечно как быть если падение выйдет за рамки возможности дальнейшего увеличения суммы покупки(думается что можно будет остановиться на определённой возможной сумме доинвестирования)

Стратегия долгосрочная. Необходим постоянный внешний источник денег. Необходим грамотный менеджмент активов.

Также не совсем понятно, чем эта стратегия существенно отличается от «ежемесячно вносим 10к, держим 90% в акциях, 10% в облигациях». Там ведь ровно такие же телодвижения: при падении акций тратим пополнение и освободившийся из облиг кеш на покупку акций; при росте акций докупаем облиги и, возможно, даже фиксируем часть прибыли.

Данная стратегия «равномерных покупок» просто дополнена элементами мартингейла, со всеми его преимуществами и недостатками. Хотя именно для новичков на стартовом этапе больше подходит усреднение ценности Эдлсона, потому что как раз на небольших портфелях она требует меньший запас свободной ликвидности при просадках. А уже по мере роста портфеля можно переходит к дополнительному ограничению регуярных пополнений как здесь или к другим вариациям получения дополнительной долгосрочной доходности.

«Инвестировать по данной стратегии я начал в июне 2019 г.» — это срок уже порядочный для тестирования стратегии, но недостаточный для того, чтобы указанные выше риски исключить. Страна в войну, блин, влезла!.. Я вот не рискну в подобных условиях по 110 тысяч в месяц вваливать в рынок…